Блог им. svoiinvestor |Мои инвестиционные решения в январе 2023 года.

- 13 февраля 2023, 15:34

- |

💼 Приходится на сегодняшний день решать некоторые проблемы и менять инвестиционную стратегию (исключать некоторые пункты, об этом позже). Поэтому некоторые обзоры у меня застопорились и всё же я решил кратенько пробежаться по своим покупкам/продажам в январе:

➕ Татнефть

➕ Газпром

➕ СамолётР12

➕ ЛСР БО 1Р4

➕ ЛСР БО 1Р5

➖ ОГК—2

Начал набирать облигации, радуют выплаты купонов и амортизация самой бумаги (сейчас доля около 20%). С учётом того, что некоторые эмитенты могут не заплатить дивиденды или сократить их, денежный поток от облигаций меня вполне устраивает, реинвестирование происходит стабильно (ЭЛ5-Энерго 4 года будет направлять денежный поток на снижение долга и дивидендов в этой ситуации не ощутить, это как пример).

Что же насчёт акций? Татнефть относительно других нефтяных эмитентов продаётся дёшево. Для меня на сегодняшний день, вполне, приемлемая цена, да и выровнять долю тоже необходимо. Газпром брали по 200-300₽ и кричали о невиданной щедрости компании по дивидендным выплатам, а сейчас воротят нос от бумаги, которая продаётся по ~158₽ (есть же альтернатива более дорогой НОВАТЭК 😁).

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. svoiinvestor |Перспективы Новатэка ещё читались в ноябре прошлого года, данные по СПГ были в свободном доступе.

- 07 февраля 2023, 13:41

- |

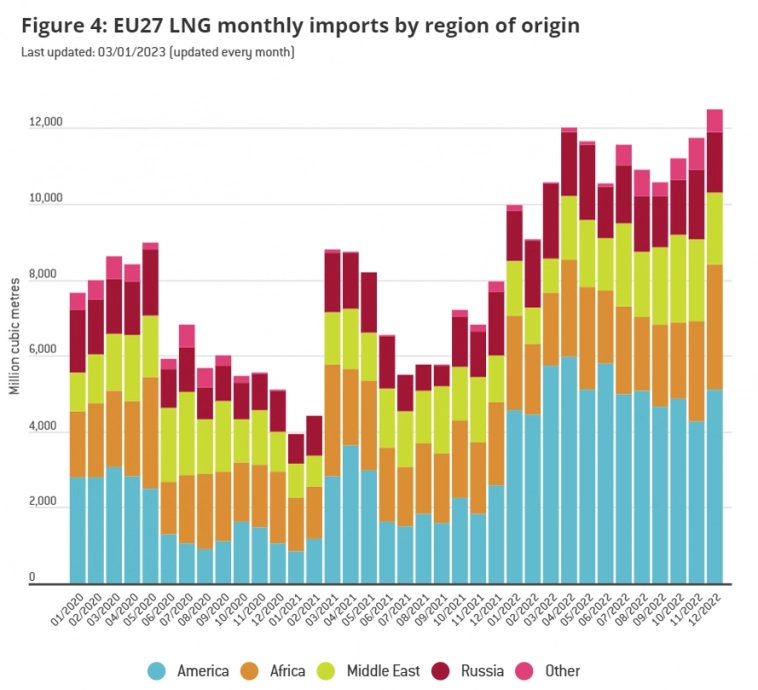

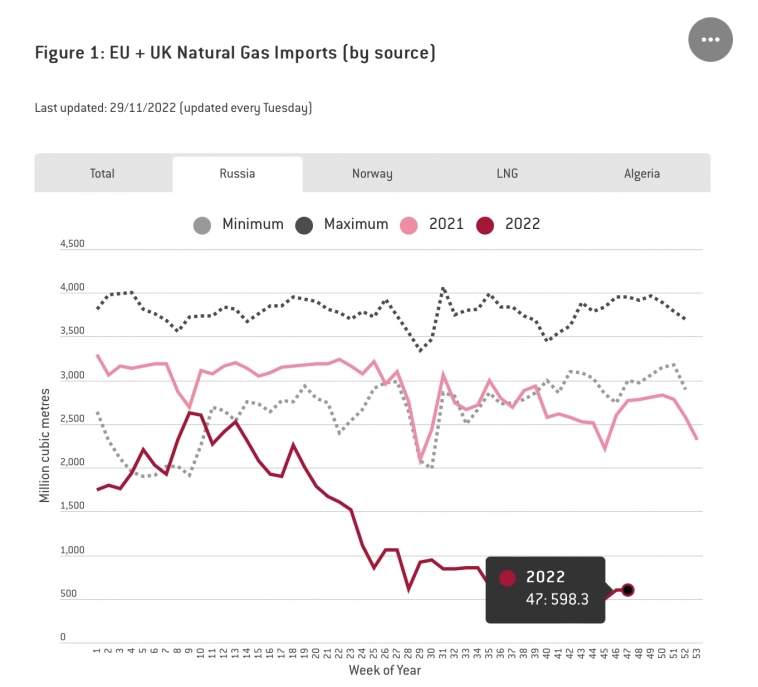

Ещё вданном посте я вам рассказывал о том, что Европа за 10 месяцев увеличила импорт СПГ из России на 42%. Было ясно, что отказавшись от трубопроводного газа европейцам необходимо было переключить своё внимание на сжиженный в танкерах (с этим начали постройку новых терминалов, а некоторые расконсервировали). Отсюда вытекают долгосрочные контракты с США по поставке СПГ, покупка того же сырья у Азии (перепродажа российского СПГ) и покупка напрямую СПГ у России.

Поэтому заявления Леонида Михельсона меня не сильно взбудоражили. Он рассказал, что прибыль корпорации выросла более чем на 50%, также упомянул о приверженности дивидендной политике и припугнулКитаем (если вернется к объемам импорта СПГ на уровне 2021 г., рынок Европы может недосчитаться 60–70 млн тонн сжиженного газа). Ещё компания

( Читать дальше )

Блог им. svoiinvestor |Газпром сделал сюрприз для шортистов. Всему виной годовое общее собрание акционеров и уступки Минфина.

- 05 февраля 2023, 12:47

- |

Мы с вами недавно обсуждали, что цена акций Газпрома вполне адекватна для покупки в долгосрочный портфель (на что, кстати, получил волну хейта и советов по шорту, окей 😂). Что же заставило выйти эмитента из боковика и в моменте показывать рост котировок более 3%:

▪️ Совет директоров Газпрома проведёт годовое общее собрание акционеров 30 июня 2023 г., а также определится с его повесткой. Одним из пунктов повестки ГОСА значится «О размере дивидендов, сроках и форме их выплаты по итогам работы за 2022 год». Понятно, что ожидать каких-либо крупных выплат не стоит, но это будоражит умы частных инвесторов.

▪️ Минфин предлагает вывести Газпром из-под налога на прибыль для экспортеров СПГ в размере 34%. Напомню, что с 1 января 2023 года, сроком на три года, ставка по налогу на прибыль была повышена с 20% до 34% для тех экспортёров СПГ, которые уже поставляли газ на экспорт и имеют лицензию на осуществление исключительного права на экспорт газа. Но никто не отменял дополнительный НДПИ (

( Читать дальше )

Блог им. svoiinvestor |Перспективы Газпрома. Есть сомнения по дивидендным выплатам.

- 26 января 2023, 15:07

- |

⛽️ Перспективы Газпрома. Есть сомнения по дивидендным выплатам.

Думаю, что у многих прошла дивидендная эйфория прошлого года по Газпрому, поэтому необходимо возвращаться в реальность (некоторые частные инвесторы даже забыли про отмененные дивидендные выплаты за 2021 год и высадку по 300₽, ведь столько «насыпали» за 2022 год). Что мы имеем на сегодняшний день:

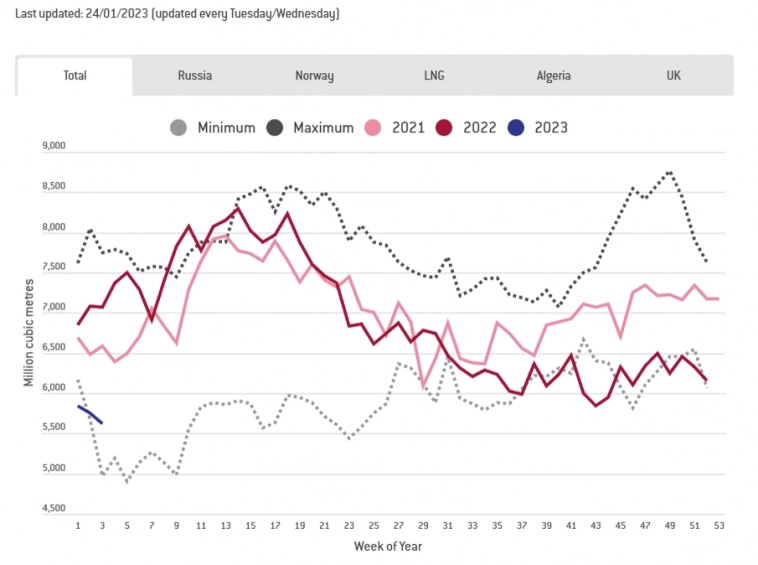

▪️ Газпром активно сокращает поставки газа через ГТС Украины, при этом прокачка по Турецкому потоку тоже снизилась. Газопровод Ямал-Европа через Польшу прекратил свои поставки в связи с санкциями, введенными Россией. Диверсии на СП и СП—2 полностью обесточили данные газопроводы. С начала 2023 года экспорт газа в Европу на минимальных уровнях, компания явно недополучает денежных средств.

▪️ Цены на газ в Европе — это минимум с 2021 года ($632 за 1000 кубометров). Теплая погода, переход на СПГ и заполняемость хранилищ сделали своё дело. Как вы понимаете цена вряд ли может порадовать Газпром и нашу страну в целом.

( Читать дальше )

Блог им. svoiinvestor |Правительство РФ на фоне дефицита бюджета рассматривает единовременный сбор с производителей угля и удобрений. История повторяется.

- 07 января 2023, 16:24

- |

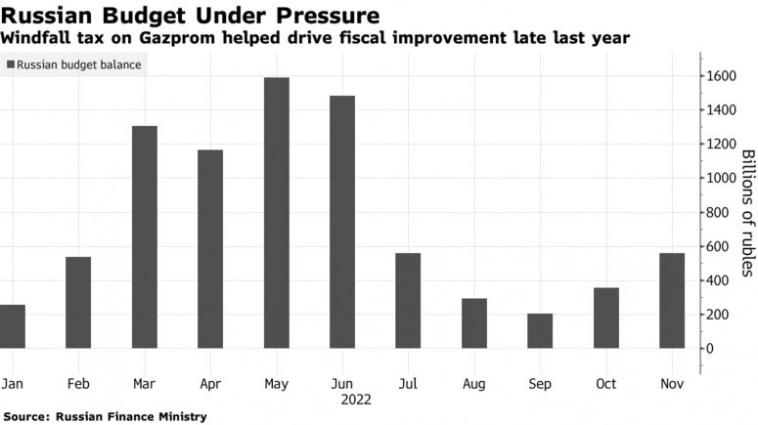

Недавно вышла статья на Bloomberg, в которой главный посыл в том, что Россия планирует получить больше денег от некоторых товаропроизводителей и государственных компаний и урезать расходы, не связанные с обороной, по мере роста затрат на СВО, на Украине. Краткое содержание статьи по пунктам приведу ниже:

🗣 Премьер-министр России Михаил Мишустин ещё в середине декабря направил инструкции чиновникам, которые включают в себя более высокие дивиденды от государственных компаний и “единовременную выплату” производителями удобрений и угля;

🗣 Документ также приказывает выделить 175₽ миллиардов на дополнительные расходы для переселения 100 000 человек из Херсона в

( Читать дальше )

Блог им. svoiinvestor |Минфин РФ рассчитывает на выплату дивидендов от госкомпаний. Дефицит бюджета необходимо наполнять, но это не единственная мера.

- 28 декабря 2022, 11:32

- |

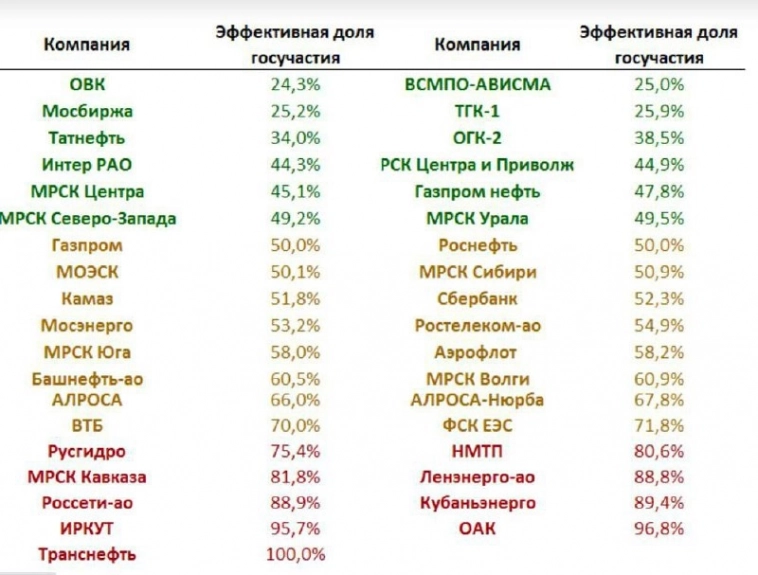

🗣 Минфин РФ выступает за выплату дивидендов госкомпаний и банков в 2023 году при наличии прибыли — Силуанов. Данная новость свидетельствует о том, что правительство начинает думать о наполняемости бюджета, который уже в этом году испытывает дефицит. Ряд мер приняли в 2022 году:

▫️Повышение налогов (НДПИ). Не забываем и про разовые выплаты по НДПИ (Газпром из-за этого не выплатил дивиденды за 2021, а в 2023 году это ожидает АЛРОСУ);

▫️ Выход Минфина на рынок внутреннего долга (ОФЗ). Вы уже, наверное, могли наблюдать рекордные размещения ОФЗ два раза подряд по 750₽ млрд (ОФЗ — 29023 и 29022), так вот покупателями оказывались банки, которые перед этимбрали месячное РЕПО у ЦБР;

▫️ Изъятие валюты из ФНБ — эмиссия. Валютные активы не продаются, а переписываются на счета ЦБР, конечно, в ответ

( Читать дальше )

Блог им. svoiinvestor |Газовый хаб в Турции. Нужен ли будет Европе российский газ в таком виде?

- 02 декабря 2022, 18:11

- |

🇹🇷💨 Ещё в середине октября В.В. Путин предложил создать новый газовый хаб в Турции для поставок в Европу, если будет интерес со стороны покупателей. Стороны уже начали активное обсуждение и проработку всех внешних вопросов, потому что обе страны заинтересованы в этом. Турция может не указывать, что газ из хаба именно российский, а это уже означает, что покупатели не будут нарушать свои «этические нормы» по их мнению. Турция получит свой процент от перенаправления газа, а Россия перенаправит свои мощности с веток, которые подверглись диверсии или не выдают даже половину мощности. Давайте разбираться вместе:

( Читать дальше )

Блог им. svoiinvestor |Корпоративная реструктуризация Яндекса несёт пользу отдельному кругу лиц, интересы миноритариев не учтены!

- 27 ноября 2022, 13:16

- |

📱 А теперь пару слов о Яндексе. Если хорошо подумать и не бежать за толпой, то вышедшая новость о корпоративной реструктуризации явно намекает нам о национализации компании (изначально котировки эмитента пошли в гору, спустя некоторое время частные инвесторы догадались, что ничего хорошего миноритарием ожидать не приходится). Вот вам краткое содержание новости:

📰 «Yandex N.V. рассматривает возможность выделения основной части бизнеса, включая ряд зарубежных направлений, в отдельную группу компаний, которая сохранит за собой бренд Яндекса. Нидерландская Yandex N.V. планирует со временем выйти из числа акционеров этой группы компаний и сменить своё название. Бизнесы автономных автомобилей, облачных технологий, образовательных сервисов и платформы по разметке данных продолжат работу на российском рынке, но их международные части будут выделены в самостоятельные компании под управлением Yandex N.V. Управление выделяемой группой компаний будет передано менеджменту Яндекса»

( Читать дальше )

Блог им. svoiinvestor |Дивиденды Газпрома поддержали фондовый рынок, на очереди дивиденды от нефтяников. Все ли суммы хлынут на реинвестирование ?

- 18 ноября 2022, 14:21

- |

🏦 В последние месяцы Сбербанк является лакмусовой бумажкой фондового рынка (по сути остаётся главной идей крупных игроков и фондов, подкрепив свои позиции недавним пресс-релизом), определяя движение индекса IMOEX (вполне логично, учитывая его вес в индексе). До этого главной идей являлся Газпром и его дивиденды, именно на дивидендах и хотелось бы заострить внимание.

💨 10 октября случилась чувствительная просадка фондового рынка, но её откупили, чтобы продолжить дальше рост нужен был драйвер и этим драйвером оказались дивиденды Газпрома. Именно с 24-25 октября началась неплохая такая поддержка рынка дивидендами Газпрома (мне дивиденды пришли 25 числа, а индекс с этого времени прибавил примерно 150 пунктов). По той же оценке аналитиков на фондовый рынок хлынуло около 150 млрд руб., опрос брокеров показал, что больше половины полученных дивидендов было реинвестировано в акции. Объём неплохой, учитывая наш хрупкий рынок.

( Читать дальше )

Блог им. svoiinvestor |Дивиденды Газпрома уже тратят.

- 25 октября 2022, 20:05

- |

💨 Сегодня уже начали поступать дивиденды Газпрома на брокерские счета. По оценке аналитиков SberCIB, после выплаты дивидендов Газпрома будет реинвестировано около ₽250–300 млрд. Для нашего хрупкого рынка, конечно, ощутимый приток денежных средств, который мы уже наблюдаем на сегодняшний день. Индекс IMOEX преодолел 2100 пунктов, показывая уверенный рост, что было весьма предсказуемо.

Учитывая объёмы покупок некоторых эмитентов, то можно с уверенностью говорить, что крупные фонды и игроки ставят на то, что рынок уже отпадал своё. Так как дивидендная идея Газпрома прошла, то необходимо было «найти» других увесистых эмитентов в индексе, ими стали:

🛢 ЛУКОЙЛ

🏦Сбербанк

🛢Роснефть (СД рассмотрит выплату дивидендов 11 ноября за 9м.)

📰 Никто из них не объявлял о дивидендах, но новости о возможных выплатах муссируются в СМИ (различных телеграмм каналах). Сбербанк сейчас является лакмусовой бумажкой нашего рынка, его покупают, как не в себя, а тот же вес в индексе двигает и сам индекс. При этом западный рынок даёт сигнал к росту, SPX то же начал восхождение (в ноябре выборы в сенат, демократам выгодно, чтобы рынок успокоился и принялся к росту). Для наших «аналитиков», это достаточная мера.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс