Блог им. student_vrt |Почему мы инвестируем через Interactive Brokers

- 11 декабря 2018, 18:16

- |

Физлица не могут торговать ценными бумагами на бирже напрямую, только через брокера. Выбрать подходящего — задача не пятиминутная, а ошибка может стоить немалых денег.

Как выбрать брокера на российском рынке и способы инвестировать в иностранные бумаги

Мы свой выбор сделали и работаем через американского брокера Interactive Brokers. На вопросы о нем отвечает Александр Бутманов, управляющий партнер DTI Algorithmic.

Что вообще можно делать через IB?

Есть избитое словосочетание “финансовая независимость”. Interactive Brokers ее предлагает. Это напоминает мобильные банковские приложения — все в одном месте, все удобно. Как без этого раньше жили, я вообще не понимаю.

Клиент может самостоятельно делать все. Во-первых, инвестировать. Из “единого окна” — личного кабинета или мобильного приложения — доступны все услуги private banking. Это то, чем 50 лет хвалились банкиры, — возможность купить какие угодно инструменты, даже нераспространенные. Например, бразильские облигации или ETF на кофе — в IB подобные бумаги инвестор может приобрести сам одной кнопкой.

( Читать дальше )

- комментировать

- ★69

- Комментарии ( 36 )

Блог им. student_vrt |Как инвестировать в гособлигации

- 05 декабря 2018, 19:54

- |

Любые вложения в ценные бумаги — это риски. Их уровень инвестор выбирает сам, покупая определенные активы и составляя из них портфель. Гособлигации, или госбонды, — инструмент, который подходит разным инвесторам. Он может быть низкорискованным или высокодоходным — это зависит от государства-эмитента и особенностей самой бумаги.

Рассказываем, как выбрать подходящие гособлигации и где их купить.

Как выбирать гособлигации

В основном на цену облигаций и их доходность влияют рейтинг государства-эмитента, тип бондов и срок до их погашения, ключевая ставка в стране и ситуация на рынке. Рассмотрим каждый фактор подробнее:

Кредитный рейтинг государства. Присваивают его международные рейтинговые агентства — Moody’s, Standard & Poor’s (S&P), Fitch, DBRS. Происходит это так: они анализируют финансовое положение эмитента и текущую задолженность, оценивают будущие доходы, сравнивают с конкурентами, а потом выдают рейтинг.

( Читать дальше )

Блог им. student_vrt |Покупка акций компании SCANA Corporation ($SCG). Инвестидея от 29.11.2018

- 30 ноября 2018, 17:09

- |

Биржа: NYSE

Сектор: Utilities

Отрасль: Electric Utilities

Условия сделки

Покупка: в зоне $41–43

Стоп-лосс: под $34,7

Тейк профит: первая цель — $50,5, затем $59

Горизонт: до конца 2019 г.

Краткая характеристика компании

SCANA Corporation и ее филиалы

- генерируют электроэнергию при помощи ядерных, угле-, гидро-, газовых-, нефте-, биомассовых и солнечных технологий;

- продают, распределяют и передают электроэнергию оптом и в розницу в США;

- покупают, продают, и транспортируют природный газ на территории Южной и северной Калифорнии.

Сайт SCANA Corporation и подробное описание компании на Reuters

Компания была основана в 1924 и базируется в Кэйси, Южная Каролина.

( Читать дальше )

Блог им. student_vrt |Продажа фьючерса Mini DAX Futures (FDXM). Инвестидея от 21.11.2018

- 22 ноября 2018, 14:47

- |

Биржа: Eurex Frankfurt AG

Сектор: Индексы широкого рынка

Отрасль: Фьючерсы (мини)

Условия сделки

Продажа: в диапазоне 11179–11600 пунктов

Стоп-лосс: 12462 пункта

Тейк профит: 9775 пунктов

Горизонт: 6 месяцев

Краткая характеристика инвестиционной идеи

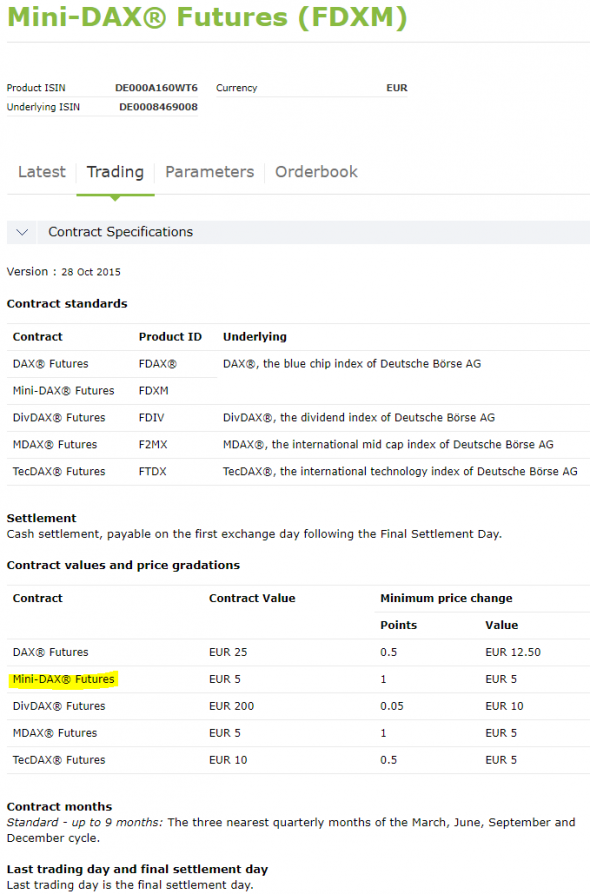

Сегодня мы рассмотрим идею по продаже фьючерсов на индекс акций широкого рынка Германии — Mini DAX Futures. Подробная спецификация этого фьючерса на рис. 1.

Mini DAX Futures на бирже Eurex Frankfurt AG

Рис. 1. Спецификация контракта Mini DAX Futures. Источник: Eurex Frankfurt AG — Открыть оригинал

Ниже о том, почему мы ожидаем, что немецкий рынок акций ускорит падение.

( Читать дальше )

Блог им. student_vrt |Покупка акций компании The Walt Disney Company ($DIS). Инвестидея от 14.11.2018

- 15 ноября 2018, 14:05

- |

Биржа: NYSE

Сектор: Services

Отрасль: Entertainment — Diversified

Условия сделки

Покупка: в зоне $110–118

Стоп-лосс: под $102,4

Тейк профит: $148

Горизонт инвестирования: до конца 2019 г.

Краткая характеристика компании

Walt Disney Co. — международное развлекательное и медиа-предприятие. Работает в четырех бизнес-сегментах:

- медиа-сети,

- парки и курорты,

- производство кино, мультфильмов и шоу,

- потребительские товары и интерактивные медиа.

Капитализация эмитента составляет более $174 млрд (группа +Large).

Анализ новостного потока по эмитенту

Создание стриминговой платформы. С 2012 года стримингом новых продуктов Disney занимается компания Netflix. В августе 2017 г. Disney объявила о планах прекратить сотрудничество — корпорация запустит собственную платформу.

( Читать дальше )

Блог им. student_vrt |Покупка акций компании Ciena Corporation ($CIEN). Инвестидея от 07.11.2018

- 08 ноября 2018, 17:10

- |

Биржа: NYSE

Сектор: Technology

Отрасль: Communication Equipment

Условия сделки

Покупка: в зоне $28–$30

Стоп-лосс: под $22,5

Тейк профит: $45

Горизонт инвестирования: до конца 2019 г.

Краткая характеристика компании

Ciena Corporation была основана в 1992 г. и размещена в Ганновере, Мэриленд. Компания разрабатывает решения для сетевой инфраструктуры и интеллектуального программного обеспечения, а также предлагает широкий спектр комплексных услуг.

Сайт и основные продукты Ciena Corporation

Ciena работает с компаниями из области здравоохранения, финансов, СМИ, коммунального хозяйства, развлечений, перевозок и розничной торговли. Некоторые из крупных клиентов корпорации:

- финансовые компании — Австралийская фондовая биржа, Cal (Israel Credit Cards Ltd), Гонконгская фондовая биржа, Корейская биржа;

- коммунальные компании — JEA, Департамент водоснабжения и энергетики Лос-Анджелеса, Управление коммунальным обслуживанием резервации навахо;

- медиа-холдинги — Gannett, Швейцарская радиовещательная корпорация, Neos Networks;

- медицинские учреждения — Iowa Health System, больница Св. Франциска в Хартфорде, клиника UC Health в Цинциннати, WakeMed Health and Hospitals.

( Читать дальше )

Блог им. student_vrt |Покупка акций компании Medtronic plc ($MDT). Инвестидея от 01.11.2018

- 01 ноября 2018, 18:03

- |

Биржа: NYSE

Сектор: Healthcare

Отрасль: Medical Appliances & Equipment

Условия сделки

Покупка: в зоне $88-91

Стоп-лосс: под $83,22

Тейк профит: $108,5

Горизонт инвестирования: полгода

Краткая характеристика компании

Medtronic plc ($MDT) — один из крупнейших производителей медицинского оборудования. В 2015 году Medtronic, Inc. приобрела компанию Covidien plc ($COV). По условиям договора они объединены в компанию Medtronic plc со штаб-квартирой в Дублине, Ирландия.

Medtronic состоит из шести основных бизнес-подразделений, которые разрабатывают методы лечения более 70 хронических заболеваний, в том числе сердечной недостаточности, болезни Паркинсона и диабета:

- нарушения сердечного ритма,

- нейромодуляция,

- хирургия позвоночника,

- диабет,

- кардиохирургия,

- хирургические навигационные технологии.

( Читать дальше )

Блог им. student_vrt |Продажа акций компании Estée Lauder Companies Inc. ($EL). Ивестидея от 24.10.2018

- 25 октября 2018, 11:53

- |

Биржа: NYSE

Сектор: Consumer Goods

Отрасль: Personal Products

Условия сделки

Продажа: в диапазоне $129–133

Стоп-лосс: $147,5

Тейк профит: $97

Горизонт: 3 месяца

Краткая характеристика компании

Estée Lauder Companies Inc. — один из ведущих мировых производителей средств по уходу за кожей и волосами, косметики, духов. Продукция компании продается под брендами Estée Lauder, Aramis, Clinique, Prescriptives, Lab Series, Origins, Tommy Hilfiger, M·A·C и др. в более чем 150 странах.

Сайт Estée Lauder Companies Inc.

Корпорация была основана в 1946 году. Головной офис Estée Lauder расположен в Нью-Йорке.

Капитализация эмитента составляет около $46,4 млрд (группа +Large).

Финансовые показатели компании

31 октября 2018 года компания опубликует отчет о результатах работы в третьем квартале текущего года. Это возможность для открытия коротких позиций — мы ожидаем, что компания покажет не самые лучшие финансовые результаты, учитывая

( Читать дальше )

Блог им. student_vrt |Покупка акций: сегодня предлагаем оставаться в деньгах (Инвестидея от 18.10.2018)

- 18 октября 2018, 16:29

- |

Каждую неделю Михаил Дорофеев, главный портфельный аналитик и стратег финтех-компании DTI Algorithmic, делится одной из своих инвестиционных идей. Сегодня рекомендация такая: оставаться в деньгах.

Михаил о том, почему стоит воздержаться от покупок:

«ФРС борется с инфляцией и созданием финансовых пузырей, поэтому с 2015 года постепенно повышает ставку. Из-за этого инвесторы недовольны доходностью гособлигаций США и продают их. Из-за торговых войн избавляется от американского госдолга его крупнейший держатель — Китай. Сама ФРС сокращает баланс, продавая в том числе госбонды. В результате цены этих бумаг снижаются, а доходности растут.

Когда облигации начинают активное падение, с некоторым лагом также разворачивается вниз рынок акций. Исследования показывают, что этот лаг составляет примерно 4–8 месяцев.

( Читать дальше )

Блог им. student_vrt |Покупка акций: сегодня предлагаем оставаться в деньгах (Инвестидея от 18.10.2018)

- 18 октября 2018, 16:29

- |

Каждую неделю Михаил Дорофеев, главный портфельный аналитик и стратег финтех-компании DTI Algorithmic, делится одной из своих инвестиционных идей. Сегодня рекомендация такая: оставаться в деньгах.

Михаил о том, почему стоит воздержаться от покупок:

«ФРС борется с инфляцией и созданием финансовых пузырей, поэтому с 2015 года постепенно повышает ставку. Из-за этого инвесторы недовольны доходностью гособлигаций США и продают их. Из-за торговых войн избавляется от американского госдолга его крупнейший держатель — Китай. Сама ФРС сокращает баланс, продавая в том числе госбонды. В результате цены этих бумаг снижаются, а доходности растут.

Когда облигации начинают активное падение, с некоторым лагом также разворачивается вниз рынок акций. Исследования показывают, что этот лаг составляет примерно 4–8 месяцев.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс