SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Логичнее выглядела бы передача пакета Сбербанка Росимуществу - Универ Капитал

- 17 февраля 2020, 16:25

- |

По итогам 2019 года чистая прибыль составила 870 млрд руб., поднявшись на 7% по сравнению с итогами 2018 года.

Чистый процентный доход практически не изменился (+0,6%) и составил 1,26 трлн руб., чистый комиссионный доход вырос на 9,9% – до 469,5 млрд руб. Рост операционных доходов был сдержан на уровне 7,5%, отношение расходов к доходам – на уровне 1/3. Здесь стоит отметить не только рост за счёт транзакционных операций, но и традиционный для ситуации со снижением ставок эффект: падение процентов по депозитам существенно опережает снижение ставок по кредитам, что поддерживает чистую процентную маржу банка. Пока ключевая ставка ЦБ России ещё высока, запас для сохранения этого эффекта есть и на 2020 год.

Декабрь оказался хорошим – приток средств физлиц существенно перекрыл отток в корпоративном сегменте, а в кредитовании были достигнуты рекордные месячные объёмы как в розничном, так и в корпоративном блоке.

Просроченная задолженность сократилась на 3,1 млрд руб., а её доля в портфеле снизилась до 2,18%. Рентабельность капитала превысила 20%, достаточность общего капитал по Н1 превысила 14,5%.

( Читать дальше )

Чистый процентный доход практически не изменился (+0,6%) и составил 1,26 трлн руб., чистый комиссионный доход вырос на 9,9% – до 469,5 млрд руб. Рост операционных доходов был сдержан на уровне 7,5%, отношение расходов к доходам – на уровне 1/3. Здесь стоит отметить не только рост за счёт транзакционных операций, но и традиционный для ситуации со снижением ставок эффект: падение процентов по депозитам существенно опережает снижение ставок по кредитам, что поддерживает чистую процентную маржу банка. Пока ключевая ставка ЦБ России ещё высока, запас для сохранения этого эффекта есть и на 2020 год.

Декабрь оказался хорошим – приток средств физлиц существенно перекрыл отток в корпоративном сегменте, а в кредитовании были достигнуты рекордные месячные объёмы как в розничном, так и в корпоративном блоке.

Просроченная задолженность сократилась на 3,1 млрд руб., а её доля в портфеле снизилась до 2,18%. Рентабельность капитала превысила 20%, достаточность общего капитал по Н1 превысила 14,5%.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Новости рынков |Схема покупки Сбербанка Минфином - Газпромбанк

- 17 февраля 2020, 14:42

- |

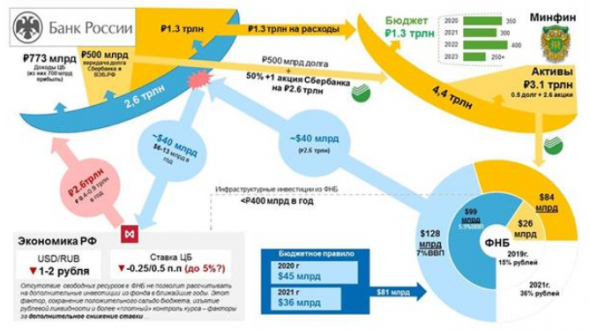

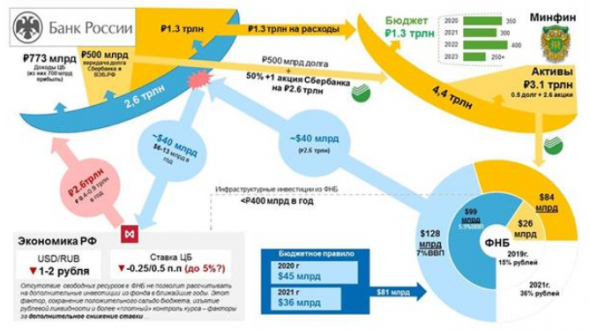

Дикая схема о покупке «Сбербанка» Минфином.

«Газпромбанк»

Информации много, иногда немного противоречивой. Но, видимо, этот вариант близок к финальному, хотя остается непонятным вопрос: 500 млрд рублей (суборды «Сбербанка» и депозиты в ВЭБ.РФ) уйдут в ФНБ или на балансы Минфина? По логике должно быть в ФНБ – туда и поставил, но Минфину комфортнее оставить себе – больше гибкости.Сусин Егор

«Газпромбанк»

Новости рынков |Акции Сбербанка сейчас лучше покупать на ценовых коррекциях - Финам

- 13 февраля 2020, 19:09

- |

Акции «Сбербанка» всегда привлекательный актив для инвесторов, но до дивидендной отсечки в этом году обладают уже небольшим потенциалом роста, имеет смысл их покупать с дивидендной целью на коррекциях вниз – такое мнение высказали эксперты, отвечая на вопрос читателей онлайн-конференции на сайте Finam.ru «Российские банки – правила игры в 2020 году».

По мнению Наталии Малых, ведущего аналитика отдела анализа мировых рынков ГК «ФИНАМ», дивидендная доходность бумаг на этот год составляет 7,6% по обыкновенным акциям и 8,2% по привилегированным при прогнозном дивиденде за 2019 год 19,3 руб. (+20% г/г). На следующий год 8,7% и 9,4% соответственно при ожиданиях 22,1 руб. на акцию. «Результаты за 2019 год уже отыграны, на мой взгляд, до отсечки потенциал небольшой, но бумаги могут вырасти за счет переоценки всего рынка, новой ликвидности, а также результатов за 1К2020. Имеет смысл покупать на ценовых коррекциях с расчетом на дальнейший рост прибыли до 1 трлн руб. в 2020 году», — полагает эксперт.

( Читать дальше )

По мнению Наталии Малых, ведущего аналитика отдела анализа мировых рынков ГК «ФИНАМ», дивидендная доходность бумаг на этот год составляет 7,6% по обыкновенным акциям и 8,2% по привилегированным при прогнозном дивиденде за 2019 год 19,3 руб. (+20% г/г). На следующий год 8,7% и 9,4% соответственно при ожиданиях 22,1 руб. на акцию. «Результаты за 2019 год уже отыграны, на мой взгляд, до отсечки потенциал небольшой, но бумаги могут вырасти за счет переоценки всего рынка, новой ликвидности, а также результатов за 1К2020. Имеет смысл покупать на ценовых коррекциях с расчетом на дальнейший рост прибыли до 1 трлн руб. в 2020 году», — полагает эксперт.

( Читать дальше )

Новости рынков |Предположение о выкупе ЦБ привилегированных акций Сбербанка не оправдалось - Атон

- 13 февраля 2020, 11:21

- |

Сбербанк: ЦБ не будет выкупать привилегированные акции

Центробанк вчера официально прокомментировал сделку с Минфином по продаже Сбербанка, сообщив, что не будет выкупать привилегированные акции Сбербанка, в соответствии с законодательством.

Центробанк вчера официально прокомментировал сделку с Минфином по продаже Сбербанка, сообщив, что не будет выкупать привилегированные акции Сбербанка, в соответствии с законодательством.

Федеральный закон, действительно, позволяет избежать выкупа привилегированных акций, принимая во внимание, что они не участвуют в сделке. Вчера мы выпустили отдельный комментарий о сделках со Сбербанком, где предположили, что ЦБ, вероятно, может выкупить привилегированные акции. Однако наше предположение не оправдалось. Несмотря на комментарий ЦБ о том, что он не будет выкупать привилегированные акции, их котировки вчера снизились лишь незначительно, и в настоящее время они торгуются с дисконтом всего 8% к обыкновенным акциям — это слишком узкий дисконт по сравнению с историческим средним значением.Атон

Новости рынков |Какое будущее у Сбербанка? - Альпари

- 12 февраля 2020, 20:05

- |

При продаже своей доли в «Сбербанке» ЦБ выкупит акции у миноритариев, затем он готов провести повторное публичное размещение бумаг. Но регулятор сомневается, что инвесторы будут избавляться от акций «Сбербанка» из-за смены собственника.

ГК «Альпари»

Более интересно другое: какое теперь будущее у «Сбербанка»? С нашей точки зрения, есть два варианта.

Первый. Отставка Германа Грефа и участие «Сбербанка» в различных инвестиционных программах правительства, обеспечение дешевого кредита, в том числе, за счет снижения маржи и как следствие прибыли и дивидендов.

Второй вариант. Сохранение должности Германа Грефа и рыночная приватизация. Ведь инвестиционные фонды, как акционеры, лучше ЦБ и руководитель «Сбербанка» говорил об этом много раз. При этом мы по-прежнему полагаем, что Банк России – это лучший акционер для «Сбербанка». Что может быть лучше для банка чем печатный станок у материнской компании?

Акции «Сбербанка» – одни из самых ликвидных на рынке, плюс имеют хорошие перспективы роста. Их в любой момент можно продать в рынок, при этом вряд ли Банк России предложит премию к биржевой цене. Конечно, если вдруг Банк России соберет большой пакет, он потом перепродаст его в рынок с хорошим профитом.Разуваев Александр

ГК «Альпари»

Более интересно другое: какое теперь будущее у «Сбербанка»? С нашей точки зрения, есть два варианта.

Первый. Отставка Германа Грефа и участие «Сбербанка» в различных инвестиционных программах правительства, обеспечение дешевого кредита, в том числе, за счет снижения маржи и как следствие прибыли и дивидендов.

Второй вариант. Сохранение должности Германа Грефа и рыночная приватизация. Ведь инвестиционные фонды, как акционеры, лучше ЦБ и руководитель «Сбербанка» говорил об этом много раз. При этом мы по-прежнему полагаем, что Банк России – это лучший акционер для «Сбербанка». Что может быть лучше для банка чем печатный станок у материнской компании?

Новости рынков |Кто что получит в результате продажи Сбербанка Минфину - Газпромбанк

- 12 февраля 2020, 14:41

- |

Пара мыслей по теме продажи «Сбербанка» Минфину.

Что получается в первом приближении (если верить информации с Reuters и из релизов).

1. Стоимость пакета ~2.6-2.7 трлн руб. (средняя цена за полгода), за вычетом балансовой стоимости (73 млрд) прибыль должна бы составить ~2.6 трлн руб.

2. Reuters пишет, что ЦБ зафиксирует прибыль 2.45 трлн руб.… цифра странная, возможно это речь об общей прибыли ЦБ за 2020 год с учетом убытков от основной деятельности?

3. 1.2 трлн ЦБ заберет себе в виде прибыли (700 млрд) и компенсации за субординированные кредиты Сбербанку (на конец 2018 года их было 504 млрд).

4. Оставшиеся 1.25 трлн получит Минфин в виде его доли в прибыли ЦБ.

«Газпромбанк»

У Минфина есть $98.3 млрд ликвидной части ФНБ, или 5.5% ВВП и около 45 млрд будет зачислено от покупок в 2019 году. Использовать для покупки акций «Сбербанка» Минфин может только то, что больше 7% ВВП – это значит из $45 млрд около $25 млрд (брал по курсу 64) надо добавить в ФНБ до 7%. Остальное можно пустить на акции «Сбербанка» в 2020 году, т.е. около 1.2-1.3 трлн. Именно поэтому покупать акции Минфин планирует частями и в 2021 году, если нефть позволит, выкупит оставшийся пакет за дополнительные нефтегазовые доходы.

( Читать дальше )

Что получается в первом приближении (если верить информации с Reuters и из релизов).

1. Стоимость пакета ~2.6-2.7 трлн руб. (средняя цена за полгода), за вычетом балансовой стоимости (73 млрд) прибыль должна бы составить ~2.6 трлн руб.

2. Reuters пишет, что ЦБ зафиксирует прибыль 2.45 трлн руб.… цифра странная, возможно это речь об общей прибыли ЦБ за 2020 год с учетом убытков от основной деятельности?

3. 1.2 трлн ЦБ заберет себе в виде прибыли (700 млрд) и компенсации за субординированные кредиты Сбербанку (на конец 2018 года их было 504 млрд).

4. Оставшиеся 1.25 трлн получит Минфин в виде его доли в прибыли ЦБ.

Учитывая тот факт, что начать планируется в апреле, по сути уже 4 месяца прошло, т.е. цена выкупа более-менее понятна 245-250 за акцию.Сусин Егор

«Газпромбанк»

У Минфина есть $98.3 млрд ликвидной части ФНБ, или 5.5% ВВП и около 45 млрд будет зачислено от покупок в 2019 году. Использовать для покупки акций «Сбербанка» Минфин может только то, что больше 7% ВВП – это значит из $45 млрд около $25 млрд (брал по курсу 64) надо добавить в ФНБ до 7%. Остальное можно пустить на акции «Сбербанка» в 2020 году, т.е. около 1.2-1.3 трлн. Именно поэтому покупать акции Минфин планирует частями и в 2021 году, если нефть позволит, выкупит оставшийся пакет за дополнительные нефтегазовые доходы.

( Читать дальше )

Новости рынков |Покупка префов Сбербанка - лучшая ставка на предстоящее событие - ВТБ Капитал

- 12 февраля 2020, 14:14

- |

Минфин России и Банк России разработали законопроект, который предусматривает выход ЦБ из капитала «Сбербанка России».

Напомним, что ранее также упоминалось о возможном переходе «Сбербанка» на выплату полугодовых дивидендов, тема которых будет обсуждаться в рамках новой трехлетней стратегии, которая должна быть представлена в декабре текущего года.

Покупка привилегированных акций – лучшая ставка на предстоящее событие. Исторически, совет директоров «Сбербанка», контролирующие позиции в котором занимает Банк России, выступал против выкупа с рынка привилегированных акций, но переход собственности к Минфину, как мы полагаем, существенно увеличит вероятность того, что в течение 18 месяцев привилегированные акции будут выведены из обращения.ВТБ Капитал

Напомним, что ранее также упоминалось о возможном переходе «Сбербанка» на выплату полугодовых дивидендов, тема которых будет обсуждаться в рамках новой трехлетней стратегии, которая должна быть представлена в декабре текущего года.

Новости рынков |Решение о продаже акций Сбербанка не окажет влияния на его стратегическое развитие и финпоказатели - Атон

- 12 февраля 2020, 10:36

- |

Центральный Банк Российской Федерации (ЦБ РФ) продаст Министерству финансов свои 50% в Сбербанке (только обыкновенные акции). Сделка будет профинансирована за счет средств Фонда национального благосостояния, продажа будет осуществляться по рыночной цене, которая будет рассчитана на основе средневзвешенной стоимости акции за 6-месячный период, предшествующий началу сделки (ожидается в апреле).

ЦБ РФ сделает миноритариям обязательное предложение о выкупе акций по той же стоимости (по нашим оценкам – около 250+ руб. за акцию). Будут ли участвовать в сделке привилегированные акции, пока неясно, хотя, на наш взгляд, Закон об акционерных обществах предусматривает участие таких акций в сделке.

С экономической точки зрения, сделка обусловлена необходимостью устранения конфликта интересов, возникающего вследствие того, что ЦБ РФ выступает в качестве главного регулятора российской банковской системы, одновременно являясь контролирующим акционером Сбербанка.

( Читать дальше )

ЦБ РФ сделает миноритариям обязательное предложение о выкупе акций по той же стоимости (по нашим оценкам – около 250+ руб. за акцию). Будут ли участвовать в сделке привилегированные акции, пока неясно, хотя, на наш взгляд, Закон об акционерных обществах предусматривает участие таких акций в сделке.

С экономической точки зрения, сделка обусловлена необходимостью устранения конфликта интересов, возникающего вследствие того, что ЦБ РФ выступает в качестве главного регулятора российской банковской системы, одновременно являясь контролирующим акционером Сбербанка.

( Читать дальше )

Новости рынков |Для сохранения темпов роста бизнеса Сбербанка приоритет должен отдаваться развитию экосистемы и продуктам - Фридом Финанс

- 12 февраля 2020, 10:19

- |

Обсуждается схема передачи пакета «Сбербанка» (+0,89%).

Появилась новость, что продажа будет произведена по рыночной стоимости. Вначале рынок отреагировал на новость позитивно, но затем оптимизм утих. Вопрос перехода владения госпакета решен, осталось согласовать детали. Для миноритариев по-настоящему важны два обстоятельства: будет ли проведен выкуп акций и состоится ли смена стратегии и менеджмента. На оба вопроса, судя по всему, ответ окажется отрицательным.

ИК «Фридом Финанс»

Появилась новость, что продажа будет произведена по рыночной стоимости. Вначале рынок отреагировал на новость позитивно, но затем оптимизм утих. Вопрос перехода владения госпакета решен, осталось согласовать детали. Для миноритариев по-настоящему важны два обстоятельства: будет ли проведен выкуп акций и состоится ли смена стратегии и менеджмента. На оба вопроса, судя по всему, ответ окажется отрицательным.

Для сохранения темпов роста бизнеса «Сбербанка» приоритет должен отдаваться развитию экосистемы и продуктам, генерирующим непроцентные доходы, поскольку это основной драйвер в последнее время и, очевидно, в будущем.Ващенко Георгий

ИК «Фридом Финанс»

Новости рынков |Существенных рисков или точек роста в акциях Сбербанка пока нет - Альфа-Банк

- 11 февраля 2020, 20:31

- |

Минфин России и Банк России разработали законопроект, который предусматривает выход ЦБ из капитала «Сбербанка России».

«Альфа-Банк»

Краткосрочно мы не видим в этой новости существенных рисков или точек роста. Мы не ожидаем масштабных продаж в рамках оферты, поскольку альтернатив «Сбербанку» в банковском секторе немного.Кипнис Евгений

Долгосрочно влияние на акционерную стоимость будет определяться тем, как поменяется стратегия банка (и поменяется ли), а также стабильностью команды топ-менеджмента.

«Альфа-Банк»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс