SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Ближайшая цель по акциям Сбербанка - 260 рублей

- 28 февраля 2018, 17:05

- |

Реакция рынка на отчетность «Сбербанка» оказалась слабой.

Бумаги приостановили падение, но пока не выбрались из «красной зоны». Результаты оказались в пределах ожиданий. Почти 400 млрд руб. банк заработал за счет комиссионных доходов (операции с картами и прочее). Это стало следствием повышения потребительской активности и изменений в банковском секторе.

При этом в 4-м квартале наблюдалось ускорение роста комиссионных доходов по сравнению с предыдущим периодом. Из позитивных моментов можно также отметить повышение рентабельности капитала: по итогам года показатель поднялся на 24,2%, что на 3,4 п.п. выше, чем годом ранее. Рост рентабельности обусловлен, в частности, тем, что банк сохранил контроль над операционными расходами, они почти не изменились по сравнению с прошлым годом. Чистая процентная маржа выросла до 6 п.п., на фоне снижения ключевой ставки удешевление фондирования шло быстрее. Более того, объем депозитов увеличился, несмотря снижение ставок.

ИК «Фридом Финанс»

Бумаги приостановили падение, но пока не выбрались из «красной зоны». Результаты оказались в пределах ожиданий. Почти 400 млрд руб. банк заработал за счет комиссионных доходов (операции с картами и прочее). Это стало следствием повышения потребительской активности и изменений в банковском секторе.

При этом в 4-м квартале наблюдалось ускорение роста комиссионных доходов по сравнению с предыдущим периодом. Из позитивных моментов можно также отметить повышение рентабельности капитала: по итогам года показатель поднялся на 24,2%, что на 3,4 п.п. выше, чем годом ранее. Рост рентабельности обусловлен, в частности, тем, что банк сохранил контроль над операционными расходами, они почти не изменились по сравнению с прошлым годом. Чистая процентная маржа выросла до 6 п.п., на фоне снижения ключевой ставки удешевление фондирования шло быстрее. Более того, объем депозитов увеличился, несмотря снижение ставок.

Я ожидаю, что в 2018 году банк увеличит чистые комиссионные доходы на 7–10%, а ЧПД увеличится в пределах 5%. Прибыль может составить 900–950 млрд руб. Вопрос дивидендов, на мой взгляд, второстепенный. При выплате 25% прибыли акционерам доходность на обыкновенные акции составит около 3%, на «префы» — около 3,5%, так что гоняться за дивидендом в этом году нет смысла. Ожидания на будущий год — достаточно медленный драйвер. Я не исключаю, что бумаги «Сбербанка» будут корректироваться на внешнем фоне, ближайшая техническая цель по обыкновенным акциям — 260 руб. на горизонте двух-трех недель.Ващенко Георгий

ИК «Фридом Финанс»

- комментировать

- Комментарии ( 0 )

Новости рынков |Сбербанк превзошел ожидания

- 28 февраля 2018, 15:36

- |

«Сбербанк» показал 39%-ый рост чистой прибыли акционеров до рекордных 750,4 млрд руб. с улучшением результатов по всем ключевым видам деятельности. Чистые процентные доходы увеличились на 14,2% до 1,16 трлн руб. благодаря росту кредитования и снижению отчислений в резерв. Чистая процентная маржа FY 2017 расширилась до 6% с 5,7% в 2016 году. Приток средств клиентов на фоне крахов крупных банков во 2-м полугодии позволил снизить стоимость фондирования, и чистая процентная маржа сохранялась на довольно высоком уровне, 6,1%, последние 2 квартала.

Комиссионные доходы (net) достигли 394,2 млрд руб (+12,9% г/г) во многом за счет доходов от банковских карт. Всего операционные доходы составили 1,62 трлн руб. (+19,3% г/г), и соотношение опер. доходы/расходы сократилось до 35,2% с 39,7%. Рентабельность капитала остается на высоком уровне, 24%.

Из балансовых показателей отметим рост депозитов и кредитов. Приток вкладов продолжился в 4К несмотря на низкие ставки. К концу года депозиты составили 19,81 трлн руб. (+6% г/г, +3,4% к/к).

( Читать дальше )

Комиссионные доходы (net) достигли 394,2 млрд руб (+12,9% г/г) во многом за счет доходов от банковских карт. Всего операционные доходы составили 1,62 трлн руб. (+19,3% г/г), и соотношение опер. доходы/расходы сократилось до 35,2% с 39,7%. Рентабельность капитала остается на высоком уровне, 24%.

Из балансовых показателей отметим рост депозитов и кредитов. Приток вкладов продолжился в 4К несмотря на низкие ставки. К концу года депозиты составили 19,81 трлн руб. (+6% г/г, +3,4% к/к).

( Читать дальше )

Новости рынков |Не стоит ждать сильной коррекции в бумагах Сбербанка

- 28 февраля 2018, 13:13

- |

Чистая прибыль «Сбербанка» по итогам 2017 года по МСФО выросла на 38,2% по сравнению с 2016 годом и составила 748,7 млрд рублей, следует из отчетности банка.

Кредитный портфель группы до вычета резерва под обесценение вырос на 6,6% — до 19,9 трлн рублей (включая рост кредитов физическим лицам – на 13,6% до 5,7 трлн рублей за счет роста ипотечного портфеля на 16% за год).

Прибыль банка на обыкновенную акцию составила 34,58 рублей (+38,3%). Рентабельность капитала достигла 24,2%, по сравнению с 20,8% годом ранее. Рентабельность активов достигла 2,9%, по сравнению с 2,1% годом ранее.

Чистые комиссионные доходы увеличились на 12,9% г/г — до 394,2 млрд рублей за счет операций с банковскими картами.

ИК «Фридом Финанс»

Кредитный портфель группы до вычета резерва под обесценение вырос на 6,6% — до 19,9 трлн рублей (включая рост кредитов физическим лицам – на 13,6% до 5,7 трлн рублей за счет роста ипотечного портфеля на 16% за год).

Прибыль банка на обыкновенную акцию составила 34,58 рублей (+38,3%). Рентабельность капитала достигла 24,2%, по сравнению с 20,8% годом ранее. Рентабельность активов достигла 2,9%, по сравнению с 2,1% годом ранее.

Чистые комиссионные доходы увеличились на 12,9% г/г — до 394,2 млрд рублей за счет операций с банковскими картами.

На рынке в целом пока сохраняется относительно спокойная торговая динамика. Однако более 1% теряют акции банков, и к ним на фоне новостей вокруг спора акционеров присоединились бумаги ГМК «Норникель». «Сбербанк» сегодня представил отчетность за 2017 год. Банк заработал 748 млрд руб. прибыли, а рентабельность активов оказалась на уровне 2,9 п.п. Вместе с тем ожидания были в целом уже отыграны, поэтому публикация результатов банка не приостановила падение, а усилила коррекцию, несмотря на то, что результаты оказались лучше ожиданий. Впрочем, сильной коррекции в бумагах «Сбербанка» ожидать не стоит, поскольку по прогнозам его прибыль к 2020 году превысит 1 трлн руб., драйвером станет повышение объемов кредитования, в том числе ипотека.Ващенко Георгий

Нефть пока торгуется в районе $66,50 за баррель, и вряд ли пойдет вниз, поскольку холода в Европе пока не отступают. Прогноз по паре USD/RUB: 56,00–57,00. Индекс МосБиржи ожидаю в диапазоне 2330–2350. Хуже рынка, вероятнее всего, будут акции банковского сектора и металлургии.

ИК «Фридом Финанс»

Новости рынков |Сбербанк отчитается сегодня, 28 февраля и проведет телефонную конференцию

- 28 февраля 2018, 10:54

- |

Аналитики Атона прогнозируют чистую прибыль за 2017 год на уровне 748 млрд руб.:

Сбербанк сегодня должен опубликовать результаты по МСФО за 4К17, и мы ожидаем, что они окажутся в целом нейтральными. Согласно консенсус-прогнозу аналитиков, составленному Интерфаксом, чистая прибыль вырастет на 20% г/г до 171 млрд руб. Чистый процентный доход увеличится на 11%, а комиссионный доход — на 14%. Операционные расходы должны остаться неизменными г/г. Мы отмечаем, что Сбербанк в первый раз за последние два года может продемонстрировать снижение чистой прибыли в квартальном сопоставлении на 23% по итогам 4К17, согласно нашим оценкам. Тем не менее, за 2017 чистая прибыль банка вырастет на 38% г/г до 748 млрд руб., что станет историческим максимумом при ROE 23.9%. Чистый процентный доход должен вырасти на 6%, а чистый комиссионный доход — на 11%. Стоимость риска составит 1.5%. Результаты будут опубликованы в 10:00 по московскому времени, а телеконференция состоится сегодня в 17:00 по московскому времени. Тел.: +7-495-213-1767, +44 (0) 330 336 9105.ID: 1166053 (английский).

Новости рынков |Сбербанк в среду, 28 февраля опубликует финансовую отчетность за 4 квартал и проведет телеконференцию

- 26 февраля 2018, 20:25

- |

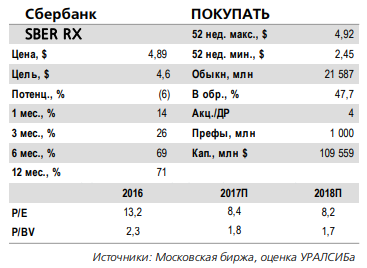

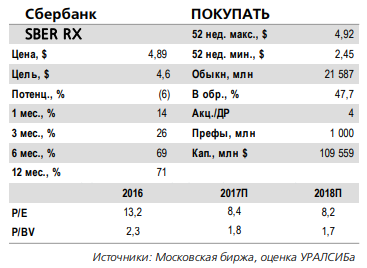

Аналитики Уралсиба прогнозируют сохранение маржи примерно на уровне 3 квартала:

( Читать дальше )

Мы ждем снижения чистой прибыли на 25% за квартал до 168 млрд руб., что в первую очередь объясняется сезонным ростом расходов. Кроме того, в нашу модель мы закладываем рост стоимости риска относительно локального минимума в 3 кв. Таким образом, ROAE за отчетный период может составить 20%, за полный 2017 г. – почти 24%. Мы прогнозируем сохранение маржи примерно на уровне 3 кв. и рост чистых комиссий на 9% квартал к кварталу (плюс 11% за весь год, что укладывается в рамки прогноза менеджмента – плюс 10–12%). Расходы, по нашим расчетам, вырастут на 30% за квартал, но год к году останутся неизменными, это соответствует ожиданиям руководства, предполагающим рост ниже инфляции. Соотношение Расходы/Доходы за полный год мы оцениваем на уровне 35,7% (менеджмент прогнозировал около 35%). Консенсус, подготовленный самим банком, близок к нашему прогнозу по большинству показателей.

( Читать дальше )

Новости рынков |Акции Сбербанка растут в ожидании сильной отчетности

- 21 февраля 2018, 21:10

- |

В среду, 21 февраля, российский фондовый рынок пытается вернуться к уровням начала февраля (2300 пунктов по индексу МосБиржи), отыграв все потери внутри месяца, несмотря на то, что западные площадки торгуются в «красной зоне» (-0,3%-0,8%), а нефтяные котировки не показывают роста. Тем не менее решающее влияние на закрытие торгов в России окажет настроение, с которым откроется вечером американский рынок.

Дело в том, что сегодня будут опубликованы протоколы с последнего заседания ФРС, который может содержать намеки на стратегию регулятора в отношении повышений ставки в течение года, а это является чувствительным фактором для рынков, особенно в свете данных по инфляции в США за январь, и потому может удержать инвесторов от активных действий.

С открытия же отечественный рынок выглядит вполне позитивно: Индекс МосБиржи +0,9%, РТС +0,7%. Динамика акций «Магнита» (+1,7%) и «Норникеля» (+0,8%) вышла на «зеленую» территорию, нивелировав тот негативный вклад, который бумаги внесли в результат индекса МосБиржи на прошлой неделе.

( Читать дальше )

Дело в том, что сегодня будут опубликованы протоколы с последнего заседания ФРС, который может содержать намеки на стратегию регулятора в отношении повышений ставки в течение года, а это является чувствительным фактором для рынков, особенно в свете данных по инфляции в США за январь, и потому может удержать инвесторов от активных действий.

С открытия же отечественный рынок выглядит вполне позитивно: Индекс МосБиржи +0,9%, РТС +0,7%. Динамика акций «Магнита» (+1,7%) и «Норникеля» (+0,8%) вышла на «зеленую» территорию, нивелировав тот негативный вклад, который бумаги внесли в результат индекса МосБиржи на прошлой неделе.

( Читать дальше )

Новости рынков |Новые обязательства Системы перед Сбербанком не повлияют на дивиденды

- 19 февраля 2018, 15:22

- |

Сегодня утром акции АФК «Системы» прибавляют почти 1%.

Компания подписала кредитное соглашение со «Сбербанком», чтобы выполнить свои обязательства перед «Роснефтью». Согласно условиям соглашения, кредитная линия будет предоставлена сроком на 5 лет в размере до 105 млрд рублей, из которых только 40 млрд рублей пойдет на исполнение соглашения. Напомним, что ранее АФК «Система» начала эмиссию корпоративных облигаций и в рамках нескольких выпусков уже привлекла 40 млрд рублей. Далее компания планирует организовать еще ряд размещений.

Остальная сумма может быть использована АФК «Системой» по мере необходимости для рефинансирования кредитных обязательств корпорации. Обеспечением по предоставленному кредиту будут выступать обыкновенные акции «МТС», которые будут оформляться в залог по мере выборки кредита пропорционально коэффициенту LTV (loan-to-value). Кредитное соглашение предусматривает возможность досрочного погашения.

ГК «Альпари»

Компания подписала кредитное соглашение со «Сбербанком», чтобы выполнить свои обязательства перед «Роснефтью». Согласно условиям соглашения, кредитная линия будет предоставлена сроком на 5 лет в размере до 105 млрд рублей, из которых только 40 млрд рублей пойдет на исполнение соглашения. Напомним, что ранее АФК «Система» начала эмиссию корпоративных облигаций и в рамках нескольких выпусков уже привлекла 40 млрд рублей. Далее компания планирует организовать еще ряд размещений.

Остальная сумма может быть использована АФК «Системой» по мере необходимости для рефинансирования кредитных обязательств корпорации. Обеспечением по предоставленному кредиту будут выступать обыкновенные акции «МТС», которые будут оформляться в залог по мере выборки кредита пропорционально коэффициенту LTV (loan-to-value). Кредитное соглашение предусматривает возможность досрочного погашения.

Важно отметить, что новые обязательства компании перед «Сбербанком» не повлияют на дивидендные выплаты, по крайней мере банк не накладывает ограничений на компанию в этой области.Разуваев Александр

ГК «Альпари»

Новости рынков |Привлечение кредита Системой слабопозитивна для бумаг

- 19 февраля 2018, 13:58

- |

АФК «Система» подписала кредитное соглашение со «Сбербанком» для исполнения обязательств по мировому соглашению с АНК «Башнефть», НК «Роснефть» и Республикой Башкортостан.

ИК «Фридом Финанс»

Из локальных новостей – только привлечение кредита «Системой» и изменения в руководстве En+ и RusAl. В первом случае, новость слабопозитивна для «Системы». Ее долговая нагрузка пока не изменится, поскольку средства пойдут на погашение долга перед «Роснефтью» и РБ, а информация о том, что холдинг будет существовать уже отыграна. Кадровые перестановки в структурах Дерипаски также не влияют на деятельность этих компаний.Ващенко Георгий

ИК «Фридом Финанс»

Новости рынков |"Быки" в Сбербанке уверенно держат позиции

- 15 февраля 2018, 15:38

- |

К середине торгового дня четверга российские фондовые индексы оставались на положительной территории. Индекс МосБиржи к 14.05 мск вырос на 0,81% до 2276,27 пункта, а индекс РТС увеличился на 1,49% до 1263,39 пункта.

Рубль к середине дня незначительно ослабевал против доллара и евро после роста в начале сессии. Оптимизм на мировых площадках российская валюта отыграла еще накануне.

ИК «Велес Капитал»

Рубль к середине дня незначительно ослабевал против доллара и евро после роста в начале сессии. Оптимизм на мировых площадках российская валюта отыграла еще накануне.

Привилегированные акции «Сбербанка» продолжают неспешное восходящее движение и находятся недалеко от исторического максимума 221,86 руб. «Быки» уверенно держат позиции, несмотря на долгосрочную перекупленность бумаг, в связи с чем стоит сохранять «длинные» позиции до появления признаков масштабной нисходящей коррекции всего рынка. Открывать краткосрочные «длинные» позиции по акциям на текущих уровнях было бы рискованно.Кожухова Елена

ИК «Велес Капитал»

Новости рынков |Выручка En+ может прибавить 2% за счет заключения прямых договоров с дата-центрами

- 14 февраля 2018, 13:59

- |

Российский рынок демонстрирует слабопозитивную динамику, что обусловлено преимущественно тем, что фьючерсы на американские индексы торгуются в «зеленой зоне». Оптимизм сдержанный, бумаги «Сбербанка» прибавляют всего 1%. А аутсайдерами являются акции «Аэрофлота», которые снижаются на фоне рекомендации «продавать» от одного из инвестдомов. Рубль торгуется вблизи 57,50, несмотря на то, что нефть не подает сигналов к росту.

Сегодня в США опубликуют данные о динамике запасов нефти, а также отчеты об инфляции и розничных продажах. Это окажет влияние на динамику фондовых индексов вечером. Обычно, если данные по розничным продажам выходят лучше ожиданий, это вызывает бурный рост рынка, и наоборот, если продажи падают вслед за ними движутся и биржевые индексы. На этот раз консенсус-прогноз предполагает замедление продаж в январе до 0,3%, а если результат будет еще хуже, то негативная реакция игроков не заставит себя ждать. По нефти, напротив, ожидаемый рост запасов на 1,8 млн баррелей, скорее всего, не смутит рынок.

( Читать дальше )

Сегодня в США опубликуют данные о динамике запасов нефти, а также отчеты об инфляции и розничных продажах. Это окажет влияние на динамику фондовых индексов вечером. Обычно, если данные по розничным продажам выходят лучше ожиданий, это вызывает бурный рост рынка, и наоборот, если продажи падают вслед за ними движутся и биржевые индексы. На этот раз консенсус-прогноз предполагает замедление продаж в январе до 0,3%, а если результат будет еще хуже, то негативная реакция игроков не заставит себя ждать. По нефти, напротив, ожидаемый рост запасов на 1,8 млн баррелей, скорее всего, не смутит рынок.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс