SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Сбербанк - ключевые показатели банка в хорошей форме

- 11 мая 2018, 10:35

- |

Сбербанк опубликовал сильные результаты за 4M18/апрель по РСБУ

Чистая прибыль банка за 4М18 составила 262 млрд руб. (+26.6% г/г), что предполагает аннуализированный ROE 23%. В апреле чистая прибыль Сбербанка выросла на 27.2% до 66 млрд руб., а ROE составил 22%. Чистый процентный доход банка увеличился на 7.2% г/г до 404 млрд руб. за 4M18, и чистый комиссионный доход ускорился на 23.2% до 129.3 млрд руб. Отчисления в резервы увеличились в апреле на фоне ослабления рубля, но это было компенсировано прибылью от торговых операций. Операционные расходы выросли всего на 7.9% г/г, что является умеренным показателем, при соотношении затраты/доход 28%. Портфель корпоративных кредитов увеличился на 14% г/г на фоне ослабления рубля, а розничных кредитов — прибавил 19.3% за счет сильного спроса на фоне снижения процентных ставок.

Чистая прибыль банка за 4М18 составила 262 млрд руб. (+26.6% г/г), что предполагает аннуализированный ROE 23%. В апреле чистая прибыль Сбербанка выросла на 27.2% до 66 млрд руб., а ROE составил 22%. Чистый процентный доход банка увеличился на 7.2% г/г до 404 млрд руб. за 4M18, и чистый комиссионный доход ускорился на 23.2% до 129.3 млрд руб. Отчисления в резервы увеличились в апреле на фоне ослабления рубля, но это было компенсировано прибылью от торговых операций. Операционные расходы выросли всего на 7.9% г/г, что является умеренным показателем, при соотношении затраты/доход 28%. Портфель корпоративных кредитов увеличился на 14% г/г на фоне ослабления рубля, а розничных кредитов — прибавил 19.3% за счет сильного спроса на фоне снижения процентных ставок.

Сбербанк, как обычно, продемонстрировал хорошие результаты. Розничный бизнес является основным драйвером кредитного портфеля, в то время как корпоративное кредитование все еще стагнирует. Комиссионный доход показал значительный рост. Ключевые показатели, такие как ROE, чистая процентная маржа, стоимость риска и неработающие кредиты — в хорошей форме. Банк опубликует результаты за 1К18 по МСФО 30 мая. Сбербанк остается нашим фаворитом.АТОН

- комментировать

- Комментарии ( 0 )

Новости рынков |Бумаги Сбербанка сменили слабость на опережающий прирост

- 10 мая 2018, 17:47

- |

Чистая неконсолидированная прибыль «Сбербанка» по РСБУ в апреле выросла до 66,3 млрд рублей, говорится в отчете банка.

Объем розничного кредитного портфеля за месяц вырос на 2,2%, продолжая тренд уверенного роста. За апрель банк выдал корпоративным клиентам 1,4 трлн руб. – второй по величине месячный объем после декабря 2017 года.

ИК «Норд-Капитал»

Объем розничного кредитного портфеля за месяц вырос на 2,2%, продолжая тренд уверенного роста. За апрель банк выдал корпоративным клиентам 1,4 трлн руб. – второй по величине месячный объем после декабря 2017 года.

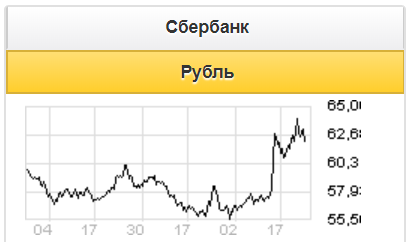

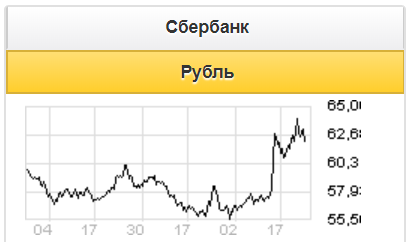

Бумаги «Сбербанк»-ао (SBER RM, +2,06%), «Сбербанк»-ап (SBERP RM, +2,14%) сменили свою недавнюю слабость на опережающий прирост. Они, по своему обыкновению, позитивно реагируют на укрепление курса российской валюты. Кроме того, кредитная организация сообщила об увеличении чистой прибыли по РСБУ за 4 месяца 2018 года на 26,6% в сравнении с аналогичным периодом прошлого года. Впрочем, инвесторы и спекулянты уже привыкли к стабильно сильным отчетам «Сбербанка». Бумаги «Сбербанк»-ао сейчас имеют технический потенциал для восстановления в район 240 руб. Ближайшей целью и сопротивлением для бумаг «Сбербанк»-ап остается близкая значимая отметка 200 руб.Манжос Виталий

ИК «Норд-Капитал»

Новости рынков |Нельзя сказать, что в "Сбербанке" происходит что-то необычное

- 10 мая 2018, 15:29

- |

«Сбербанк» в лидерах роста на очередной хорошей отчетности по РСБУ (апрель).

«Ренессанс Капиал»

Банк довольно сильно отставал несколько дней подряд, поэтому сегодня мы просто наблюдаем, что он растёт опережающими темпами в связи с этим отставанием. Там пока нет более сильных новостей – это первое. Второе – обычно «Сбербанк» на первом месте по обороту, сегодня он был даже не первый, а второй, а к моменту уже вообще стал третьим. Сегодня в первых рядах другие компании, поэтому я не могу сказать, что в «Сбербанке» происходит что-то совсем необычное. Собственно говоря, растет он сильнее, чем большинство компаний, но и другие компании растут хорошо. Поэтому это чуть выше, чем у других, но не сильно. К тому же я всё-таки вижу, что с точки зрения free float люди отдают приоритет нефтяным акциям, потому что видят в нефти такие хорошие цены в 78 долларов. Всё растет именно на том основании, что сейчас очень высокая нефть.Орехов Александр

«Ренессанс Капиал»

Новости рынков |Акции Банка Санкт-Петербург остаются недооцененными

- 10 мая 2018, 14:29

- |

Аналитик ГК «ФИНАМ» Малых Наталия считает, что бумага банка Санкт-Петербург интересна в российской банковской отросли:

При оценке мы ориентировались на российские и сравнимые зарубежные компании-аналоги из развивающихся стран в равной степени. Мы также повысили страновой дисконт до 40%.

Исходя из результатов за 2017 год и прогнозной прибыли в 2018 8,05 млрд.руб. мы оцениваем акции BSPB на уровне 72,6 руб. Это ниже предыдущего таргета на 7% и связано с повышением странового риска. И хотя банк отстает от ключевых конкурентов — Сбербанка и ВТБ, по динамике корпоративного кредитования, NPL и доле списаний, дисконт к аналогам, на наш взгляд, чрезмерный, тем более, что банк нарастил прибыль и рентабельность в 2017 и в 2018 ожидается рост прибыли. Мы подтверждаем рекомендацию «покупать», и считаем, что в разрезе риск/доходность BSPB –интересная бумага в российской банковской отрасли.

Ключевым риском мы видим динамику корпоративного кредитования и его качество.

Новости рынков |Возобновление покупок Сбербанка придаст силы всему российскому рынку

- 25 апреля 2018, 11:54

- |

Российские акции вчера во второй половине дня не удержали восходящий тренд и перешли к снижению. Сегодня с утра эта тенденция будет продолжена. Ожидаем открытия российского рынка в серьезном, 0,5-0,7-процентном минусе.

«Алор Брокер»

В последнее время рынок акций четко следует за своим лидером — акциями «Сбербанка», торговля которыми сопряжена высокой волатильностью. При улучшении внешнего фона покупки «Сбербанка» могут возобновиться, что придаст силы и всему рынку. На просадках мы рекомендуем аккуратно подбирать бумаги «Сбербанка».Антонов Алексей

«Алор Брокер»

Новости рынков |Сбербанк, ВТБ - расходы банков на резервы вряд ли бы существенно выросли и без разрешения ЦБ

- 24 апреля 2018, 10:43

- |

Центральный банк разрешил российским банкам не создавать дополнительные резервы под кредиты компаниям, попавшим под санкции

Новость умеренно позитивна для Сбербанка и ВТБ, у которых есть относительно большие кредиты компаниям, попавшим под санкции. В частности, Сбербанк ранее сообщил, что его участие в компаниях, попавших под санкции, составило 2.5% его активов. В то же самое время, даже без этого разрешения ЦБ, расходы банков на резервы вряд ли бы существенно выросли, на наш взгляд.АТОН

Новости рынков |Негативный эффект на Сбербанк от санкций будет ограниченным

- 19 апреля 2018, 14:23

- |

Аналитики ВТБ Банка подтверждают рекомендацию покупать:

( Читать дальше )

После публикации результатов за 1к18 по РСБУ и коррекции на российском рынке акций, спровоцированной санкциями США, мы провели переоценку инвестиционной привлекательности «Сбербанка». Во-первых, стресс-тестирование показало, что негативный эффект от санкций будет ограниченным. Во-вторых, исходя из текущей риторики, мы полагаем, что вероятность распространения санкций на суверенный долг низка. В третьих, в начала года котировки акций «Сбербанка» снизились на 29%, тогда как спреды ОФЗ расширились всего на 40 бп. Наконец, «Сбербанк» уверенно движется к достижению в конце 2018 г. целевого значения достаточности базового капитала на уровне 12,8%, благодаря чему основной фактор его инвестиционной привлекательности – возврат на капитал – остается неизменным.

Мы повысили наш прогноз по стоимости акционерного капитала на 85 бп, до 15%, чтобы отразить расширение спредов, а также снизили наш прогноз по чистой прибыли на 2019–2020 г. на 4–5%. Тем не менее, соотношение риска и прибыли мы по-прежнему считаем привлекательным. Наша прогнозная цена на горизонте 12 месяцев составляет 360 руб./ОА и 320 руб./ПА; ожидаемая полная доходность равна 79 и 83% соответственно. Таким образом, мы рассматриваем произошедшую недавно коррекцию как хорошую возможность для покупки бумаг, нежели как смену направления. Мы подтверждаем рекомендацию покупать.

( Читать дальше )

Новости рынков |Обеспечение Сбербанком всех долгов санкционных компаний стало основным триггером роста его акций

- 18 апреля 2018, 17:53

- |

Дополнительную поддержку отечественному рынку оказывает дорожающая нефть. Баррель Brent спот пробил психологически важную отметку в $73 после выхода отчета API, отразившего неожиданное сокращение запасов нефти и нефтепродуктов. Послезавтра состоится встреча представителей ОПЕК и России по вопросу будущей кооперации, однако вопроса о прекращении «сделки о заморозке» на повестке дня не стоит, что, безусловно, на руку «нефтяным быкам». Согласно комментариям представителей картеля, они намерены придерживаться стратегии ограничения предложения с целью достичь дальнейшего роста нефтяных цен. Однако EIA высказались против подобной тактики, поскольку это может негативно отразиться на спросе.

УК «Райффайзен Капитал»

Среди лидеров роста сегодня можно выделить акции «Сбербанка» («обычка» +5%, «префы» +5,1%), которые второй день раллируют после объявления дивидендов за 2017 г., чуть лучше ожиданий рынка, а также на фоне комментариев Г. Грефа, что все долги санкционных компаний обеспечены, и банк не видит рисков невыплаты по ним. Последнее, на наш взгляд, стало основным триггером роста котировок, поскольку после наложения санкций в отношении «РУСАЛа» основное опасение инвесторов заключалось в том, что «Сбербанку» придется создать 100%-ные резервы по долгам «РУСАЛа» и связанных с ним компаний, что могло бы сократить потенциальную прибыль банка за 2018 г. вдвое.Кирсанова София

УК «Райффайзен Капитал»

Новости рынков |Сбербанк идет к цели по выплате 50% от чистой прибыли на дивиденды

- 18 апреля 2018, 12:35

- |

Набсовет Сбербанка рекомендовал выплатить дивиденды в размере 12 руб. на акцию

Наблюдательный совет Сбербанка России рекомендовал акционерам утвердить дивиденды в размере 12 рублей на одну обыкновенную и одну привилегированную акцию, сообщил журналистам глава Сбербанка Герман Греф. Набсовет предложил установить 26 июня как дату закрытия реестра для получения дивидендов.

Наблюдательный совет Сбербанка России рекомендовал акционерам утвердить дивиденды в размере 12 рублей на одну обыкновенную и одну привилегированную акцию, сообщил журналистам глава Сбербанка Герман Греф. Набсовет предложил установить 26 июня как дату закрытия реестра для получения дивидендов.

Таким образом, на дивиденды планируется направить 36,2% чистой прибыли банка по МСФО за 2017 год (составила 748,7 млрд рублей), или 41,5% чистой прибыли Сбербанка по РСБУ. Общий объем выплат составит 271 млрд руб. и по объему Сбербанк занимает первое место в России, обогнав Газпром (ожидается, что выплатит около 190 млрд руб.). В целом, выплата 36,2% от чистой прибыли (ранее банк платил 25%) позитивный сигнал инвесторам о том, что Сбербанк идет к цели по выплате 50% от чистой прибыли. Исходя из текущей стоимости АП и АО, дивидендная доходность по ним оценивается в 6,6% и 5,8% соответственноПромсвязьбанк

Новости рынков |Дивиденды Сбербанка будут стремительно расти в ближайшие годы

- 18 апреля 2018, 10:50

- |

Сбербанк: наблюдательный совет рекомендовал дивиденды 12 руб. на акцию за 2017

В общей сложности Сбербанк выплатит 271 млрд руб. в качестве дивидендов за 2017, что предполагает коэффициент выплат 36.2% из чистой прибыли по МСФО. Дата закрытия реестра намечена на 26 июня. Дивиденды предполагают доходность 5.9% по обыкновенным акциям и 6.6% — по привилегированным акциям.

В общей сложности Сбербанк выплатит 271 млрд руб. в качестве дивидендов за 2017, что предполагает коэффициент выплат 36.2% из чистой прибыли по МСФО. Дата закрытия реестра намечена на 26 июня. Дивиденды предполагают доходность 5.9% по обыкновенным акциям и 6.6% — по привилегированным акциям.

Дивиденды совпали с нашими прогнозами и ожиданиями рынка. Сбербанк повысил их в два раза по сравнению с уровнем прошлого года, когда было выплачено 6 руб. на акцию. Мы ожидаем, что дивиденды банка будут стремительно расти в ближайшие годы на фоне роста чистой прибыли и коэффициента выплат. По нашим оценкам, за 2018 банк может повысить дивиденды до 15-18 руб. на акцию. Сбербанк остается нашим фаворитом в финансовой сфере, тем не менее акции банка торгуются под давлением в последние несколько дней из-за масштабного сокращения позиций зарубежными хедж-фондами на фоне растущего риска новых санкций в отношении России. В настоящий момент Сбербанк торгуется с мультипликаторами P/E 2018П 5.5x и P/BV 2018П 1.1x, которые мы считаем слишком низкими.АТОН

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс