SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Центральный телеграф - новый дивидендный фаворит - Финам

- 08 июля 2020, 19:49

- |

Дивидендный сезон близится к завершению, у нас появился новый дивидендный фаворит. В прошлый раз мы говорили о НМТП, на них до сих пор можно заработать порядка 12%, закрытие реестра состоится 28 июля.

На днях было принято решение о выплате рекордных дивидендов «Центрального телеграфа»: по «обычке» и по «префам» будет выплачено по 11,83 рублей за бумагу. Это привело к резкому росту бумаг, дивидендная доходность по ним составляет порядка 40%. Закрытие реестра назначено на 10 августа, еще можно заработать.

ГК «Финам»

Не так давно было принято решение «Ростелекома» о выплате дивидендов, доходность составит порядка 6%.

Сегодня последний день в дивидендах торгуется «ЛУКОЙЛ», по ним можно получить доходность на уровне 6,5%. Завтра ожидается дивидендный гэп. Последний день в дивидендах торгуются и бумаги ОГК-2 с доходностью 7%. «Детский мир» — около 3%.

На днях было принято решение о выплате рекордных дивидендов «Центрального телеграфа»: по «обычке» и по «префам» будет выплачено по 11,83 рублей за бумагу. Это привело к резкому росту бумаг, дивидендная доходность по ним составляет порядка 40%. Закрытие реестра назначено на 10 августа, еще можно заработать.

Но надо предупредить, что это экстремальная выплата, так как «Телеграфу» удалось продать здание в центре Москвы. В будущем году дивидендов не будет. Надо быть осторожным, оставаться в бумагах не стоит, тем более, что ликвидность у акций невысокая.Калачев Алексей

ГК «Финам»

Не так давно было принято решение «Ростелекома» о выплате дивидендов, доходность составит порядка 6%.

Сегодня последний день в дивидендах торгуется «ЛУКОЙЛ», по ним можно получить доходность на уровне 6,5%. Завтра ожидается дивидендный гэп. Последний день в дивидендах торгуются и бумаги ОГК-2 с доходностью 7%. «Детский мир» — около 3%.

- комментировать

- Комментарии ( 1 )

Новости рынков |Дивиденды Лукойла за 2020 года могут быть на уровне 243,9 рубля за акцию - Промсвязьбанк

- 25 июня 2020, 12:08

- |

Акционеры Лукойла одобрили финальные дивиденды за 2019 год в 350 рублей на акцию

Акционеры Лукойла одобрили выплату финальных дивидендов по итогам 2019 года в размере 242,5 миллиарда рублей, по 350 рублей на акцию, говорится в сообщении компании по итогам голосования.

Акционеры Лукойла одобрили выплату финальных дивидендов по итогам 2019 года в размере 242,5 миллиарда рублей, по 350 рублей на акцию, говорится в сообщении компании по итогам голосования.

В декабре совет директоров Лукойла утвердил изменения в положение о дивидендной политике, согласно которым компания будет направлять на выплаты не менее 100% своего скорректированного свободного денежного потока. Затем в мае совет директоров компании рекомендовал выплату финальных дивидендов по итогам прошлого года в размере 350 рублей на акцию (суммарные за год в 542 рубля на одну акцию). Принимая во внимание слабую конъюнктуру на рынке жидких углеводородов, в перспективе можно ожидать сокращения свободного денежного потока, а значит дивидендных выплат, что может отрицательно повлиять на капитализацию компании. Наш прогноз предполагает дивиденды 2020 г. на уровне 243,9 руб./акцию.Промсвязьбанк

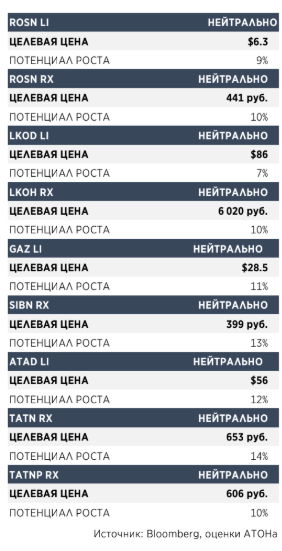

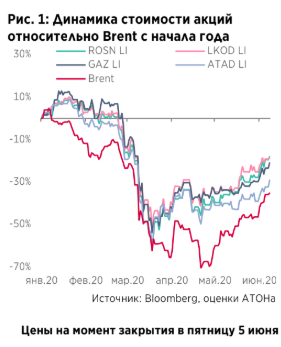

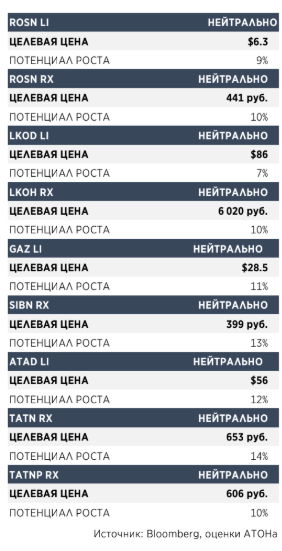

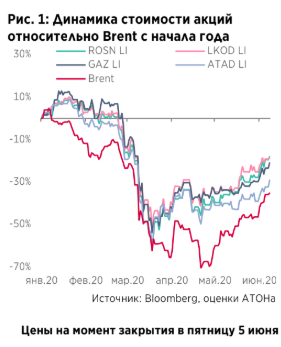

Новости рынков |Рынок закладывает в цены на нефть наиболее оптимистичный сценарий - Атон

- 09 июня 2020, 12:04

- |

В ходе встречи в субботу страны-участники ОПЕК+ решили продлить на июль договоренность о сокращении добычи нефти в объеме 9,7 млн барр./сут., ранее согласованном на май-июнь. С августа до конца декабря сокращение составит 7,7 млн барр./сут., с января 2021 до конца апреля 2022 – 5,8 млн барр./сут. Страны, не уложившиеся в ранее согласованную квоту, должны компенсировать нереализованное сокращение в июле-сентябре. Для контроля соблюдения соглашения будут проводиться ежемесячные заседания мониторингового комитета. Следующая министерская встреча ОПЕК+ планируется 1 декабря.

( Читать дальше )

( Читать дальше )

Новости рынков |Лукойл сможет быстро увеличить добычу после снятия ограничений ОПЕК+ - Атон

- 05 июня 2020, 11:24

- |

ЛУКОЙЛ: итоги телеконференции

ЛУКОЙЛ 4 июня провел телеконференцию по итогам финансовых результатов за 1К20. Ниже мы представляем ее основные моменты.

Прогноз капзатрат на 2020 был снижен до 450-500 млрд руб. с ранее предполагавшихся 550 млрд руб. Снижение будет реализовано за счет проектов на стадиях разведки, международных проектов добычи на начальных этапах и проектов переработки.

Суточная добыча нефти в мае сократилась на 310 тыс. барр. в сутки, в соответствии с соглашением ОПЕК+. Сокращение затронуло наименее рентабельные месторождения (50% сокращения пришлось на Западную Сибирь, 23% — на Тимано-Печорскую провинцию).

ЛУКОЙЛ сообщил, что чистая цена Urals в апреле составляла $4 из-за аномального эффекта временного лага по налогам (-$10). В то же время в мае ситуация улучшилась — чистая цена составила $21. Несмотря на текущий отскок цен, ЛУКОЙЛ сохраняет сдержанность в прогнозах цен на нефть и ожидает, что их средний уровень составит $50/барр. в ближайшие 1-1.5 года.

( Читать дальше )

ЛУКОЙЛ 4 июня провел телеконференцию по итогам финансовых результатов за 1К20. Ниже мы представляем ее основные моменты.

Прогноз капзатрат на 2020 был снижен до 450-500 млрд руб. с ранее предполагавшихся 550 млрд руб. Снижение будет реализовано за счет проектов на стадиях разведки, международных проектов добычи на начальных этапах и проектов переработки.

Суточная добыча нефти в мае сократилась на 310 тыс. барр. в сутки, в соответствии с соглашением ОПЕК+. Сокращение затронуло наименее рентабельные месторождения (50% сокращения пришлось на Западную Сибирь, 23% — на Тимано-Печорскую провинцию).

ЛУКОЙЛ сообщил, что чистая цена Urals в апреле составляла $4 из-за аномального эффекта временного лага по налогам (-$10). В то же время в мае ситуация улучшилась — чистая цена составила $21. Несмотря на текущий отскок цен, ЛУКОЙЛ сохраняет сдержанность в прогнозах цен на нефть и ожидает, что их средний уровень составит $50/барр. в ближайшие 1-1.5 года.

( Читать дальше )

Новости рынков |Лукойл смог сгенерировать достойный денежный поток в условиях неблагоприятной конъюнктуры - Альфа-Банк

- 04 июня 2020, 14:38

- |

Компания «ЛУКОЙЛ» вчера представила умеренно слабые результаты за 1К20 по МСФО, подтвердив тренд, наблюдавшийся в отчетностях других российских нефтегазовых компаний. По итогам первого квартала СДП оказался положительным, тогда как чистая прибыль снизилась, закрепившись в области негативных значений под влиянием убытка по курсовым разницам и многочисленных списаний.

«Альфа-Банк»

Несмотря на то, что списания в сегменте переработки и колебания валютных курсов оказали существенное негативное влияние на чистую прибыль компании, мы ожидаем, что этот неденежный эффект будет частично компенсирован обратным движением в 2П20. Тем не менее, мы считаем, что решение менеджмента перейти от дивидендной политики на основе выплат из чистой прибыли к выплатам из СДП может оказаться своевременным, так как продолжающиеся неденежные убытки у аналогов, по всей видимости, перейдут и в 2К20. Поскольку менеджмент пока не подтвердил высокого приоритета дивидендных выплат для нефтедобывающей компании, мы рассчитываем на то, что в ходе телефонной конференции с менеджментом компания предоставит некоторые подробности в отношении ожиданий размера дивиденда на акцию по итогам 2020 г.; так как мы считаем программу обратного выкупа акций объемом $3 млрд (пока она откладывается с 4К19) гибким инструментом, к которому компания прибегает при соответствующей конъюнктуре рынка, мы допускаем, что менеджмент может пересмотреть свою политику по распределению капитала с целью улучшить динамику дивидендов г/г в абсолютном выражении, которые могут не достигнуть уровней 2019 г., по нашей оценке (отметим что дивидендная политика предусматривала прогрессивный подход к дивидендам до ее пересмотра в декабре 2019). Поскольку вопрос о дивидендных выплатах повис в воздухе, мы ожидаем телефонной конференции в надежде получить ответы на свои вопросы.

( Читать дальше )

Тем не менее, мы хотим отметить, что компания смогла сгенерировать весьма достойный денежный поток в условиях неблагоприятной макроэкономической конъюнктуры и ограничений по спросу, которые оказывают давление на операционную деятельность группы.Блохин Никита

«Альфа-Банк»

Несмотря на то, что списания в сегменте переработки и колебания валютных курсов оказали существенное негативное влияние на чистую прибыль компании, мы ожидаем, что этот неденежный эффект будет частично компенсирован обратным движением в 2П20. Тем не менее, мы считаем, что решение менеджмента перейти от дивидендной политики на основе выплат из чистой прибыли к выплатам из СДП может оказаться своевременным, так как продолжающиеся неденежные убытки у аналогов, по всей видимости, перейдут и в 2К20. Поскольку менеджмент пока не подтвердил высокого приоритета дивидендных выплат для нефтедобывающей компании, мы рассчитываем на то, что в ходе телефонной конференции с менеджментом компания предоставит некоторые подробности в отношении ожиданий размера дивиденда на акцию по итогам 2020 г.; так как мы считаем программу обратного выкупа акций объемом $3 млрд (пока она откладывается с 4К19) гибким инструментом, к которому компания прибегает при соответствующей конъюнктуре рынка, мы допускаем, что менеджмент может пересмотреть свою политику по распределению капитала с целью улучшить динамику дивидендов г/г в абсолютном выражении, которые могут не достигнуть уровней 2019 г., по нашей оценке (отметим что дивидендная политика предусматривала прогрессивный подход к дивидендам до ее пересмотра в декабре 2019). Поскольку вопрос о дивидендных выплатах повис в воздухе, мы ожидаем телефонной конференции в надежде получить ответы на свои вопросы.

( Читать дальше )

Новости рынков |Результаты Лукойла за 1 квартал совпали с оценками рынка - Атон

- 04 июня 2020, 11:29

- |

Лукойл: результаты за 1К20: EBITDA в рамках консенсус-прогноза, чистый убыток обусловлен разовыми статьями, FCF остался в положительной зоне

Выручка (1 666 млрд руб.; -12.9% кв/кв) оказалась на 4% выше прогнозов АТОНа и рынка, но была поддержана ростом объема продаж нефти (+6.5% кв/кв), улучшением эталонной маржи переработки и ростом продаж нефтехимической продукции (+13.7% кв/кв). EBITDA (151 млрд руб., -46% кв/кв) в 1К20 практически совпала с консенсусом (+1%) и оказалась на 5% выше оценок АТОНа. Среди негативных факторов, оказавших влияние на динамику EBITDA — отрицательный лаг экспортной пошлины, а также эффект переоценки стоимости запасов. Рентабельность EBITDA составила 9% (против 15% в 4К19). ЛУКОЙЛ отчитался о чистом убытке в размере 46 млрд руб., который был обусловлен убытками от курсовых разниц (14.9 млрд руб.) и обесценением (44 млрд руб.). FCF обвалился на 70% кв/кв на фоне сложной макроэкономической ситуации, но остался положительным на уровне 56 млрд руб. (доходность FCF 1.5%). На 1К20 чистый долг группы составил 138 млрд руб. (0.1x по соотношению чистый долг / EBITDA) против чистой денежной позиции 12.5 млрд руб. в 4К19.

( Читать дальше )

Выручка (1 666 млрд руб.; -12.9% кв/кв) оказалась на 4% выше прогнозов АТОНа и рынка, но была поддержана ростом объема продаж нефти (+6.5% кв/кв), улучшением эталонной маржи переработки и ростом продаж нефтехимической продукции (+13.7% кв/кв). EBITDA (151 млрд руб., -46% кв/кв) в 1К20 практически совпала с консенсусом (+1%) и оказалась на 5% выше оценок АТОНа. Среди негативных факторов, оказавших влияние на динамику EBITDA — отрицательный лаг экспортной пошлины, а также эффект переоценки стоимости запасов. Рентабельность EBITDA составила 9% (против 15% в 4К19). ЛУКОЙЛ отчитался о чистом убытке в размере 46 млрд руб., который был обусловлен убытками от курсовых разниц (14.9 млрд руб.) и обесценением (44 млрд руб.). FCF обвалился на 70% кв/кв на фоне сложной макроэкономической ситуации, но остался положительным на уровне 56 млрд руб. (доходность FCF 1.5%). На 1К20 чистый долг группы составил 138 млрд руб. (0.1x по соотношению чистый долг / EBITDA) против чистой денежной позиции 12.5 млрд руб. в 4К19.

( Читать дальше )

Новости рынков |Лукойл, несмотря на негативную конъюнктуру, все же довольно крепкий - Промсвязьбанк

- 03 июня 2020, 19:55

- |

Сегодня финансовую отчетность по МСФО представил ЛУКОЙЛ. Вслед за «Роснефтью» и «Газпром нефтью компания зафиксировала убыток по итогам 1 кв. 2020. Но это было ожидаемо, учитываю слабую макроэкономическую конъюнктуру: падение цен на нефть, девальвация рубля. Дополнительно в минус сыграло и обесценение активов в секторе европейской нефтепереработки. Положительным моментом является факт сохранения свободного денежного потока в плюсе.

Снижение финрезультата в 1 кв. 2020 обусловлено преимущественно слабой ценовой конъюнктурой: цена на нефть просела как в рублях на 15,8% г/г, так и в долларах – на 16,1% г/г. Но объемы реализации нефти на мировом рынке смогли вырасти – на 25,9% г/г, что несколько сгладило снижение выручки в 1 кв. 2020.

Показатель EBITDA в 1 кв. снизился, что также объясняется негативной динамикой цен на нефть и на нефтепродукты. Маржа EBITDA в итоге просела до 9% с 16% годом ранее. Дополнительным отрицательным фактором стал эффект временного лага по экспортным пошлинам на нефть и нефтепродукты. В то же время экономия в части общих, коммерческих и административных расходов вкупе с налоговыми выплатами (кроме налога на прибыль) позволила уменьшить объем падения операционной прибыли.

( Читать дальше )

Снижение финрезультата в 1 кв. 2020 обусловлено преимущественно слабой ценовой конъюнктурой: цена на нефть просела как в рублях на 15,8% г/г, так и в долларах – на 16,1% г/г. Но объемы реализации нефти на мировом рынке смогли вырасти – на 25,9% г/г, что несколько сгладило снижение выручки в 1 кв. 2020.

Показатель EBITDA в 1 кв. снизился, что также объясняется негативной динамикой цен на нефть и на нефтепродукты. Маржа EBITDA в итоге просела до 9% с 16% годом ранее. Дополнительным отрицательным фактором стал эффект временного лага по экспортным пошлинам на нефть и нефтепродукты. В то же время экономия в части общих, коммерческих и административных расходов вкупе с налоговыми выплатами (кроме налога на прибыль) позволила уменьшить объем падения операционной прибыли.

( Читать дальше )

Новости рынков |Отчетность Лукойла находится в рамках среднеотраслевого тренда, совпав с ожиданиями - Велес Капитал

- 03 июня 2020, 18:20

- |

«ЛУКОЙЛ» представил нейтральную отчетность по МСФО за 1 квартал 2020 г. Финансовые результаты «ЛУКОЙЛа» совпали с ожиданиями рынка в части выручки и EBITDA. В отчетном периоде выручка компании снизилась на 13% к/к до 1 666 млрд руб. (консенсус-прогноз: 1 604 млрд руб.) на фоне падения цен на нефть на 22% к/к.

EBITDA компании сократилась на 46% к/к до 151 млрд руб. (консенсус-прогноз: 150 млрд руб.) из-за отрицательного лага экспортных пошлин и роста запасов нефтепродуктов на фоне слабого спроса. Чистый убыток составил 46 млрд руб. (консенсус-прогноз отсутствует) против прибыли кварталом ранее в размере 119 млрд руб. из-за списаний по нефтеперерабатывающим активам.

Свободный денежный поток «ЛУКОЙЛа» в 1 квартале составил 56 млрд руб. (185 млрд руб. в 4 квартале 2019 и 146 млрд руб. в 1 квартале 2019 г.).

ИК «Велес Капитал»

EBITDA компании сократилась на 46% к/к до 151 млрд руб. (консенсус-прогноз: 150 млрд руб.) из-за отрицательного лага экспортных пошлин и роста запасов нефтепродуктов на фоне слабого спроса. Чистый убыток составил 46 млрд руб. (консенсус-прогноз отсутствует) против прибыли кварталом ранее в размере 119 млрд руб. из-за списаний по нефтеперерабатывающим активам.

Свободный денежный поток «ЛУКОЙЛа» в 1 квартале составил 56 млрд руб. (185 млрд руб. в 4 квартале 2019 и 146 млрд руб. в 1 квартале 2019 г.).

Резюмируя, мы считаем отчетность компании нейтральной, так как результаты находились в рамках среднеотраслевого тренда, совпав с ожиданиями рынка. Мы подтверждаем целевую цену акций компании в размере 5 880 руб. и рекомендацию «Покупать».Сидоров Александр

ИК «Велес Капитал»

Новости рынков |Выручка Лукойла в 1 квартале может снизиться на 13% - Альфа-Банк

- 03 июня 2020, 13:59

- |

Компания «ЛУКОЙЛ» представит финансовые результаты за 1К20 по МСФО сегодня во второй половине дня. Исходя из трендов в российской нефтегазовой отрасли, мы ожидаем, что компания представит весьма слабую отчетность на фоне макроэкономических вызовов, сильного ослабления курса рубля и разрушения спроса на фоне пандемии COVID-19, оказывающих давление на выручку.

«Альфа-Банк»

По нашим оценкам 1К20 EBITDA снизится в два раза в годовом сопоставлении примерно до 145 млрд руб. (что на 3,2% ниже консенсус-прогноза агентства “Интерфакс”), показав слабую динамику добывающего сегмента, компенсированную усилиями нефтепереработки. Ниже статьи операционной прибыли мы ожидаем, что разовые статьи и колебания валютных курсов окажут дополнительное давление на прибыль за 1К20, которая, по нашим оценкам, останется в положительной зоне и составит 7,4 млрд руб. (против 120 млрд руб. в 1К19).

( Читать дальше )

В итоге, мы ожидаем, что выручка компании снизится на 13% г/г (16% к/к) на фоне снижения цен на нефть (на 23,6% г/г), которое привело к снижению выручки от реализации как нефти, так и нефтепродуктов. Наш прогноз выручки составляет 1 614 млрд руб., что в целом соответствует ожиданиям рынка.Блохин Никита

«Альфа-Банк»

По нашим оценкам 1К20 EBITDA снизится в два раза в годовом сопоставлении примерно до 145 млрд руб. (что на 3,2% ниже консенсус-прогноза агентства “Интерфакс”), показав слабую динамику добывающего сегмента, компенсированную усилиями нефтепереработки. Ниже статьи операционной прибыли мы ожидаем, что разовые статьи и колебания валютных курсов окажут дополнительное давление на прибыль за 1К20, которая, по нашим оценкам, останется в положительной зоне и составит 7,4 млрд руб. (против 120 млрд руб. в 1К19).

( Читать дальше )

Новости рынков |В долгосрочном плане акции Лукойла - одни из самых надежных - Фридом Финанс

- 03 июня 2020, 12:23

- |

«ЛУКОЙЛ» (+1,54%) отчитается за 1 квартал по МСФО.

Ожидается, что выручка сократилась до 1,6 трлн руб. Показатель EBITDA составил 146,5 млрд руб. Консенсус-прогноз не исключает, что компания получила убыток в 1 квартале. Однако, негатив, во многом, отыгран. Котировки вернулись на уровень октября прошлого года. Во 2 квартале на бизнес действовали разнонаправленные факторы. Это обвальное падение цены на нефть (стоимость российского сорта Urals опускалась ниже $20 за барель на короткое время), укрепление рубля, сокращение добычи, а кроме того, снижение продаж на внешнем и внутреннем рынках в пределах 15%. «ЛУКОЙЛ» устойчив к шокам, поскольку затраты на добычу долгое время находятся вблизи 200 руб. за баррель.

ИК «Фридом Финанс»

Ожидается, что выручка сократилась до 1,6 трлн руб. Показатель EBITDA составил 146,5 млрд руб. Консенсус-прогноз не исключает, что компания получила убыток в 1 квартале. Однако, негатив, во многом, отыгран. Котировки вернулись на уровень октября прошлого года. Во 2 квартале на бизнес действовали разнонаправленные факторы. Это обвальное падение цены на нефть (стоимость российского сорта Urals опускалась ниже $20 за барель на короткое время), укрепление рубля, сокращение добычи, а кроме того, снижение продаж на внешнем и внутреннем рынках в пределах 15%. «ЛУКОЙЛ» устойчив к шокам, поскольку затраты на добычу долгое время находятся вблизи 200 руб. за баррель.

Мы полагаем, что краткосрочные драйверы роста исчерпаны, но в долгосрочном плане акции одни из самых надежных. Цель – 6330 руб.Ващенко Георгий

ИК «Фридом Финанс»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс