SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |На рынке РФ заметно ослабли бумаги тяжеловесов - Альпари

- 21 февраля 2022, 20:25

- |

На российском фондовом рынке неделя началась масштабными продажами — в положительной зоне к вечеру нет ни одной из торгуемых ценных бумаг. Рынок бежит от рисков и увлекает за собой все новых и новых продавцов. В фокусе внимания — геополитика, развитие событий внутри которой очень настораживает участников торгов. Для того, чтобы сгладить последствия произошедшего сегодня, потребуется много времени.

Индекс МосБиржи провалился к 2993 пунктам — это минимум с 9 ноября 2020 года. Индекс РТС упал к 1222 пунктам. Основной вопрос сейчас в том, насколько продолжительным будет это бегство от рисков.

Что дальше? Есть большая вероятность, что у России не останется иного варианта, кроме как признать ДНР и ЛНР. Может быть, Запад воспримет это как провокацию, и тогда санкций не избежать. Очень многое будет зависеть от риторики Кремля — пока нет ни одного официального заявления на этот счет.

ИАЦ «Альпари»

Индекс МосБиржи провалился к 2993 пунктам — это минимум с 9 ноября 2020 года. Индекс РТС упал к 1222 пунктам. Основной вопрос сейчас в том, насколько продолжительным будет это бегство от рисков.

Что дальше? Есть большая вероятность, что у России не останется иного варианта, кроме как признать ДНР и ЛНР. Может быть, Запад воспримет это как провокацию, и тогда санкций не избежать. Очень многое будет зависеть от риторики Кремля — пока нет ни одного официального заявления на этот счет.

Заметно ослабли бумаги «тяжеловесов» — «Сбербанка», «Мечела», «Роснефти», ВТБ. Лучше рынка выглядят «Лукойл», «Северсталь», МТС.Бодрова Анна

После того, как эмоции улягутся, а инвесторы получат на руки факты, российские активы будут крайне привлекательны для покупателей.

ИАЦ «Альпари»

- комментировать

- Комментарии ( 0 )

Новости рынков |ВТБ может показать беспрецедентно высокую дивдоходность на уровне 17% - Альфа-Банк

- 21 февраля 2022, 16:22

- |

ВТБ завтра представит финансовые результаты за 4К21 по МСФО.

Согласно нашей оценке, чистая прибыль за 4К составит 79 млрд руб. (15% ROE), что приведет к рекордно высокой чистой прибыли на уровне 336 млрд руб. (17% ROE).

Согласно нашему прогнозу, ЧПМ находилась под давлением в 4К (-23 б. п. к/к) на фоне переоценки базы корпоративных депозитов (примерно 60% совокупного клиентского фондирования) по более высоким процентным ставкам. Тем не менее фактические показатели могут оказаться лучше нашего прогноза в свете результатов за ноябрь и за 11М21 по МСФО. Качество кредитов, судя по всему, по-прежнему было сильным в 4К, тогда как негативная переоценка портфеля облигаций будет нейтрализована продажей доли Магнита.

Что касается прогноза на 2022 г., мы видим потенциально более низкий показатель чистой прибыли г/г (на фоне давления на рентабельность и разовых статей в связи с продажей Магнита в 2021), что более чем отражено в котировках при коэффициенте 0,37x P/TBV и 2,6x P/E 2022П.

«Альфа-Банк»

Согласно нашей оценке, чистая прибыль за 4К составит 79 млрд руб. (15% ROE), что приведет к рекордно высокой чистой прибыли на уровне 336 млрд руб. (17% ROE).

Согласно нашему прогнозу, ЧПМ находилась под давлением в 4К (-23 б. п. к/к) на фоне переоценки базы корпоративных депозитов (примерно 60% совокупного клиентского фондирования) по более высоким процентным ставкам. Тем не менее фактические показатели могут оказаться лучше нашего прогноза в свете результатов за ноябрь и за 11М21 по МСФО. Качество кредитов, судя по всему, по-прежнему было сильным в 4К, тогда как негативная переоценка портфеля облигаций будет нейтрализована продажей доли Магнита.

Что касается прогноза на 2022 г., мы видим потенциально более низкий показатель чистой прибыли г/г (на фоне давления на рентабельность и разовых статей в связи с продажей Магнита в 2021), что более чем отражено в котировках при коэффициенте 0,37x P/TBV и 2,6x P/E 2022П.

Мы ожидаем, что инвесторы будут сосредоточены на позиции по капиталу и дивидендных выплатах за 2021 г. – мы считаем, что ВТБ покажет беспрецедентно высокую доходность на уровне 17%, по нашей оценке. С того момента как российский рынок акций достиг дна (24 января), акции ВТБ почти не изменились в сравнении, тогда как акции SBER RX выросли на 10%, а индекс Московской биржи прибавил 8%. Хотя из-за неопределенности в связи с геополитической обстановкой волатильность, вероятно, будет сохраняться некоторое время, оптимистичные комментарии менеджмента по поводу дивидендных выплат могут поддержать акции компании, на наш взгляд.Кипнис Евгений

«Альфа-Банк»

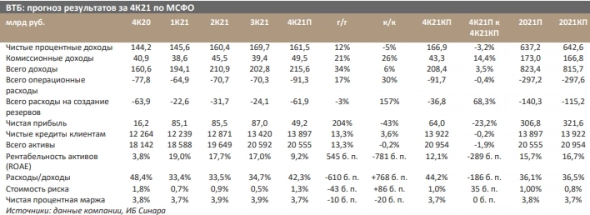

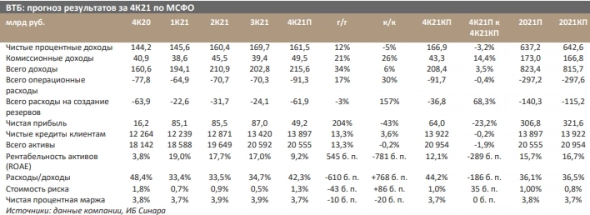

Новости рынков |ВТБ отчитается во вторник, 22 февраля и проведет телеконференцию - Синара

- 21 февраля 2022, 12:20

- |

Во вторник ВТБ отчитается по МСФО за 4К21 и 2021 г.

Ожидаем чистой прибыли на уровне 49 млрд руб. за 4К21 и 307 млрд руб. за 2021 г. — несколько ниже консенсус-прогноза (64 млрд руб. и 321,6 млрд руб. соответственно).

Синара ИБ

В остальном в центре внимания окажется телеконференция с руководством: ВТБ — первый торгующийся банк, который отчитается о чистой прибыли за весь 2021 г. Полагаем, что ключевым вопросом станет готовность к различным сценариям реализации геополитических рисков. Иные важные, по нашему мнению, вопросы — готовность выплатить 50% прибыли в форме дивидендов на фоне текущих рисков и давления на капитал и способы, которыми банк планирует достичь стратегического уровня чистой прибыли в 310 млрд руб. в 2022 г. с учетом снижения чистой процентной маржи и повышенных расходов на цифровизацию.

Ожидаем чистой прибыли на уровне 49 млрд руб. за 4К21 и 307 млрд руб. за 2021 г. — несколько ниже консенсус-прогноза (64 млрд руб. и 321,6 млрд руб. соответственно).

Мы ожидаем сокращения чистой прибыли на 43% к/к на фоне давления на чистую процентную маржу в связи с более высокими процентными ставками и на фоне сезонного роста расходов. Ключевое различие между консенсус-прогнозом и нашим обусловлено ожиданием более высоких резервов: мы прогнозируем рост отчислений на фоне геополитических рисков.Найдёнова Ольга

Синара ИБ

В остальном в центре внимания окажется телеконференция с руководством: ВТБ — первый торгующийся банк, который отчитается о чистой прибыли за весь 2021 г. Полагаем, что ключевым вопросом станет готовность к различным сценариям реализации геополитических рисков. Иные важные, по нашему мнению, вопросы — готовность выплатить 50% прибыли в форме дивидендов на фоне текущих рисков и давления на капитал и способы, которыми банк планирует достичь стратегического уровня чистой прибыли в 310 млрд руб. в 2022 г. с учетом снижения чистой процентной маржи и повышенных расходов на цифровизацию.

Новости рынков |Сбербанк VS ВТБ - чьи акции имеют больший потенциал? - Финам

- 11 февраля 2022, 19:09

- |

«Сбербанк» и ВТБ — ведущие акции российского банковского сектора. Участники онлайн-конференции «Банковский сектор — санкционная пробуксовка» на сайте Finam.ru обсудили, бумаги какого банка имеют больший потенциал роста до конца 2022 года.

Дмитрий Монастыршин, главный аналитик «Промсвязьбанка», считает бумаги ВТБ недооцененными в условиях хорошей динамики роста масштабов бизнеса и прибыли, также ВТБ имеет большую ожидаемую дивидендную доходность. В краткосрочной перспективе акции «Сбера» могут еще какое-то время оставаться более востребованными в силу большей понятности для инвесторов его бизнеса и потенциала развития его экосистемы. «Наши целевые цены: „Сбер“ — 402 рубля (потенциал роста +45%). ВТБ — 6,9 копейки (потенциал роста 61%). По дивидендам доходность такая: „Сбер“ (9,1%), ВТБ (13,9%)» — привел данные аналитик.

Андрей Верников, директор департамента инвестиционного анализа и обучения ИГ «УНИВЕР Капитал», полагает, что фундаментально акции ВТБ недооценены примерно в два раза. «Надо ждать смены менеджмента чтобы реализовать этот огромный потенциал. Не факт что это событие произойдет в 2022 году. Так что надежнее покупать акции „Сбербанка“. Наша целевая цена по обыкновенным акциям — 380 рублей», — прокомментировал г-н Верников.

( Читать дальше )

Дмитрий Монастыршин, главный аналитик «Промсвязьбанка», считает бумаги ВТБ недооцененными в условиях хорошей динамики роста масштабов бизнеса и прибыли, также ВТБ имеет большую ожидаемую дивидендную доходность. В краткосрочной перспективе акции «Сбера» могут еще какое-то время оставаться более востребованными в силу большей понятности для инвесторов его бизнеса и потенциала развития его экосистемы. «Наши целевые цены: „Сбер“ — 402 рубля (потенциал роста +45%). ВТБ — 6,9 копейки (потенциал роста 61%). По дивидендам доходность такая: „Сбер“ (9,1%), ВТБ (13,9%)» — привел данные аналитик.

Андрей Верников, директор департамента инвестиционного анализа и обучения ИГ «УНИВЕР Капитал», полагает, что фундаментально акции ВТБ недооценены примерно в два раза. «Надо ждать смены менеджмента чтобы реализовать этот огромный потенциал. Не факт что это событие произойдет в 2022 году. Так что надежнее покупать акции „Сбербанка“. Наша целевая цена по обыкновенным акциям — 380 рублей», — прокомментировал г-н Верников.

( Читать дальше )

Новости рынков |Подтверждаем позитивный взгляд на обыкновенные и привилегированные акции Мечела - Синара

- 11 февраля 2022, 12:20

- |

Мечел объявил о частичном досрочном погашении задолженности перед ВТБ суммой $341 млн

Вчера Мечел сообщил о досрочном погашении задолженности перед ВТБ суммой $341 млн. В рамках реструктуризации долга, проведенной в 2020 г., задолженность по кредиту в сумме $341 млн должна была быть погашена по согласованному графику до конца апреля 2022 г. В начале февраля текущего года дочерняя компания Мечела Южный Кузбасс досрочно погасила долг по данному кредитному договору в полном объеме. В результате будет высвобождена часть обеспечения, заложенного в Банке ВТБ.

Синара ИБ

Вчера Мечел сообщил о досрочном погашении задолженности перед ВТБ суммой $341 млн. В рамках реструктуризации долга, проведенной в 2020 г., задолженность по кредиту в сумме $341 млн должна была быть погашена по согласованному графику до конца апреля 2022 г. В начале февраля текущего года дочерняя компания Мечела Южный Кузбасс досрочно погасила долг по данному кредитному договору в полном объеме. В результате будет высвобождена часть обеспечения, заложенного в Банке ВТБ.

Рынок очень позитивно воспринял данную новость, так как она указывает на способность Мечела обслуживать долг своевременно и в полном объеме. Досрочное погашение задолженности также говорит об улучшении финансовых показателей компании в 4К21 и 2022 г. на фоне высоких цен на коксующиеся и энергетические угли. В начале марта 2022 г. компания планирует раскрыть финансовые показатели за 4К21: ожидаем, что по сравнению с предыдущим кварталом прибыль продолжит расти, а отношение чистого долга к EBITDA — сокращаться (2,5 на конец 4К21). Мы подтверждаем свой позитивный взгляд на обыкновенные и привилегированные акции Мечела (последние торгуются с дивдоходностью на 2021 г. на уровне 32%).Смолин Дмитрий

Синара ИБ

Новости рынков |ВТБ представил слабые результаты за январь - Синара

- 09 февраля 2022, 12:00

- |

ВТБ: результаты за январь по РСБУ

Чистая прибыль ВТБ за январь по РСБУ составила всего 1,3 млрд руб. на фоне снижения ключевых доходов и отрицательной переоценки. Если розничные кредиты продолжали расти достаточно высоким темпом (+1% м/м), то портфель кредитов юрлицам похудел на 0,8% в связи с их погашением.

Хотя цифры по РСБУ могут не совсем верно отражать реальное состояние дел, нас настораживает снижение на 0,5% г/г чистого процентного дохода до 44,2 млрд руб., что, вероятно, отражает давление вследствие повышения процентных ставок. Маловероятно, что уменьшение комиссионного дохода относительно января 2021 г. на 21,7% (до 9,4 млрд руб.) полностью перенесется и в отчетность по МСФО, но масштабы падения не могут остаться незамеченными. Чистая прибыль по РСБУ в 1,3 млрд руб. не только пренебрежительно мала по сравнению с прибылью, заработанной в прошлом году (242,6 млрд руб.), но и невелика даже для месяца традиционно невысокой экономической активности.

Из-за слабых показателей прибыли и отрицательной переоценки непосредственно на капитале ВТБ достаточность капитала банка по нормативам Н1.0, Н1.1 и Н1.2 по РСБУ снизилась за январь на 60–76 б. п., но осталась на вполне приемлемом уровне, на 2,2–3,2 п. п. выше минимальных требований. Основное беспокойство в части капитала вызывают показатели на уровне группы ВТБ, где на конец 2021 г. запас прочности по нормативам Н20.0, Н20.1 и Н20.2 составлял всего 34–93 б. п. Впрочем, значения этих нормативов публикуются на ежеквартальной основе, а значит, у ВТБ еще есть время, чтобы улучшить ситуацию.

( Читать дальше )

Чистая прибыль ВТБ за январь по РСБУ составила всего 1,3 млрд руб. на фоне снижения ключевых доходов и отрицательной переоценки. Если розничные кредиты продолжали расти достаточно высоким темпом (+1% м/м), то портфель кредитов юрлицам похудел на 0,8% в связи с их погашением.

Хотя цифры по РСБУ могут не совсем верно отражать реальное состояние дел, нас настораживает снижение на 0,5% г/г чистого процентного дохода до 44,2 млрд руб., что, вероятно, отражает давление вследствие повышения процентных ставок. Маловероятно, что уменьшение комиссионного дохода относительно января 2021 г. на 21,7% (до 9,4 млрд руб.) полностью перенесется и в отчетность по МСФО, но масштабы падения не могут остаться незамеченными. Чистая прибыль по РСБУ в 1,3 млрд руб. не только пренебрежительно мала по сравнению с прибылью, заработанной в прошлом году (242,6 млрд руб.), но и невелика даже для месяца традиционно невысокой экономической активности.

Из-за слабых показателей прибыли и отрицательной переоценки непосредственно на капитале ВТБ достаточность капитала банка по нормативам Н1.0, Н1.1 и Н1.2 по РСБУ снизилась за январь на 60–76 б. п., но осталась на вполне приемлемом уровне, на 2,2–3,2 п. п. выше минимальных требований. Основное беспокойство в части капитала вызывают показатели на уровне группы ВТБ, где на конец 2021 г. запас прочности по нормативам Н20.0, Н20.1 и Н20.2 составлял всего 34–93 б. п. Впрочем, значения этих нормативов публикуются на ежеквартальной основе, а значит, у ВТБ еще есть время, чтобы улучшить ситуацию.

( Читать дальше )

Новости рынков |Получится ли у крупнейших банков превзойти рекордный 2021 год по чистой прибыли? - Универ Капитал

- 08 февраля 2022, 21:02

- |

Взгляды инвесторов обратились на ежемесячную отчетность российских банков по РСБУ.

Сбербанк отчитался о росте чистой прибыли за январь 2022 на 15,6%, до 100,2 млрд рублей. Это исторический рекорд для банка в январе. Но если смотреть в ежемесячном разрезе и по остальным месяцам, банк вышел на определенное “плато” – около 100 млрд рублей в месяц по чистой прибыли, и находится на нем уже год. Получится ли банку превзойти рекордный 2021 год по чистой прибыли, пока не понятно. Если считать январь традиционно одним из самых слабых месяцев для банка, то можно ожидать выхода на 120 млрд в месяц начиная с марта 2022 года, что дает чистую прибыль по году около 1,4 трлн. что на 70% больше, чем чистая прибыль за 2019 год. Помочь в достижении этого результата может разворот в политике ЦБ РФ по повышению ключевой ставки. Если, как прогнозируется Минэкономразвития, инфляция в РФ за 2022 год будет около 6%, можно ожидать ключевую ставку к концу года на уровне 7-75%.

ИК «УНИВЕР Капитал»

Сбербанк отчитался о росте чистой прибыли за январь 2022 на 15,6%, до 100,2 млрд рублей. Это исторический рекорд для банка в январе. Но если смотреть в ежемесячном разрезе и по остальным месяцам, банк вышел на определенное “плато” – около 100 млрд рублей в месяц по чистой прибыли, и находится на нем уже год. Получится ли банку превзойти рекордный 2021 год по чистой прибыли, пока не понятно. Если считать январь традиционно одним из самых слабых месяцев для банка, то можно ожидать выхода на 120 млрд в месяц начиная с марта 2022 года, что дает чистую прибыль по году около 1,4 трлн. что на 70% больше, чем чистая прибыль за 2019 год. Помочь в достижении этого результата может разворот в политике ЦБ РФ по повышению ключевой ставки. Если, как прогнозируется Минэкономразвития, инфляция в РФ за 2022 год будет около 6%, можно ожидать ключевую ставку к концу года на уровне 7-75%.

ВТБ отчётностью по РСБУ за январь инвесторов не порадовал. Чистая прибыль банка составила 1,3 млрд рублей против 14,5 млрд рублей в январе прошлого года. Ожидания рынка были существенно выше. Исходя из этого пока не получается прогнозировать, что ВТБ сможет повторить в 2022 году успехи по чистой прибыли, которые у него были в 2021. Стоит дождаться отчетности банка по МСФО за 1 квартал, чтобы делать выводы. Пока ожидание инвесторов могут скрасить прогнозные высокие дивиденды за 2021 год.Тузов Артем

ИК «УНИВЕР Капитал»

Новости рынков |Интервью руководителя финансового департамента интересно в плане долгосрочных приоритетов ВТБ - Атон

- 21 января 2022, 11:21

- |

Глава финансового департамента ВТБ дал интервью Интерфаксу

Руководитель финансового департамента ВТБ Дмитрий Пьянов дал интервью Интерфаксу. Ключевые моменты встречи:

a) реализация новой стратегии ВТБ после 2022 должна позволить банку достичь уровня выше 12% по рентабельности капитала (RoE), чтобы обеспечить соответствие нормативным требованиям ЦБ РФ по буферу капитала. Для прохождения стресс-тестов ЦБ РФ величина норматива Н20 у банка должна быть не менее 12.9%. Рост показателей капитала будет обеспечиваться за счет чистой прибыли, внедрения подхода IRB (использования внутренних рейтингов для оценки кредитных рисков), обсуждения уровня дивидендных выплат по привилегированным акциями и замедления роста активов;

б) ВТБ прогнозирует снижение темпов роста необеспеченного потребкредитования до 13% г/г в 2022 с 20% в 2020 вследствие принятых ЦБ РФ мер по охлаждению этого сегмента. Банки будут пытаться изыскивать другие способы поддержания потребительского кредитования;

( Читать дальше )

Руководитель финансового департамента ВТБ Дмитрий Пьянов дал интервью Интерфаксу. Ключевые моменты встречи:

a) реализация новой стратегии ВТБ после 2022 должна позволить банку достичь уровня выше 12% по рентабельности капитала (RoE), чтобы обеспечить соответствие нормативным требованиям ЦБ РФ по буферу капитала. Для прохождения стресс-тестов ЦБ РФ величина норматива Н20 у банка должна быть не менее 12.9%. Рост показателей капитала будет обеспечиваться за счет чистой прибыли, внедрения подхода IRB (использования внутренних рейтингов для оценки кредитных рисков), обсуждения уровня дивидендных выплат по привилегированным акциями и замедления роста активов;

б) ВТБ прогнозирует снижение темпов роста необеспеченного потребкредитования до 13% г/г в 2022 с 20% в 2020 вследствие принятых ЦБ РФ мер по охлаждению этого сегмента. Банки будут пытаться изыскивать другие способы поддержания потребительского кредитования;

( Читать дальше )

Новости рынков |Перспективы акций ВТБ позитивны - Промсвязьбанк

- 18 января 2022, 13:22

- |

Прибыль ВТБ по РСБУ в 2021 г. составила 242,6 млрд руб. против скромных 0,5 млрд руб. годом ранее

ВТБ в 2021 году заработал 242,6 млрд рублей чистой прибыли по РСБУ против 0,5 млрд рублей в 2020 году, свидетельствует отчетность госбанка. В декабре банк получил 4 млрд рублей чистой прибыли против 1 млрд рублей по итогам ноября. Чистые процентные доходы банка в 2021 году составили 586,1 млрд рублей, что на 23,8% больше показателя годом ранее. Чистые комиссионные доходы выросли на 12,6%, составив 147,9 млрд рублей. Расходы на резервы под обесценение в прошлом году сократились в 3,5 раза, до 88,4 млрд рублей. В декабре банк создал 2,1 млрд рублей провизий против 6,4 млрд рублей в предыдущем месяце. Кредитный портфель госбанка в прошлом году вырос на 12,7%, до 13,4 трлн рублей. Корпоративный портфель кредитов показал прирост на 6,9%, составив 9,2 трлн рублей. Розничный кредитный портфель вырос на 28,1%, до 4,2 трлн рублей. Прибыль ВТБ по МСФО за 2021 год ожидается на уровне свыше 300 млрд рублей.

ВТБ в 2021 году заработал 242,6 млрд рублей чистой прибыли по РСБУ против 0,5 млрд рублей в 2020 году, свидетельствует отчетность госбанка. В декабре банк получил 4 млрд рублей чистой прибыли против 1 млрд рублей по итогам ноября. Чистые процентные доходы банка в 2021 году составили 586,1 млрд рублей, что на 23,8% больше показателя годом ранее. Чистые комиссионные доходы выросли на 12,6%, составив 147,9 млрд рублей. Расходы на резервы под обесценение в прошлом году сократились в 3,5 раза, до 88,4 млрд рублей. В декабре банк создал 2,1 млрд рублей провизий против 6,4 млрд рублей в предыдущем месяце. Кредитный портфель госбанка в прошлом году вырос на 12,7%, до 13,4 трлн рублей. Корпоративный портфель кредитов показал прирост на 6,9%, составив 9,2 трлн рублей. Розничный кредитный портфель вырос на 28,1%, до 4,2 трлн рублей. Прибыль ВТБ по МСФО за 2021 год ожидается на уровне свыше 300 млрд рублей.

Учитывая текущие результаты, компания может выплатить дивиденд в размере 0,006 руб./акцию (доходность – 13%), при повышении коэффициента дивидендных выплат до 50%. Мы положительно смотрим на бумаги компании, а текущее давление на них характеризуем, как конъюнктурное. Рекомендуем «покупать», целевой уровень – 0,0685 руб. на акцию.Промсвязьбанк

Новости рынков |Обособление ИТ-подразделения поможет ВТБ сдержать рост операционных расходов - Атон

- 17 января 2022, 11:07

- |

ВТБ может перевести ИТ-сотрудников в отдельную компанию

Как сообщает Коммерсант, ВТБ рассматривает возможность перевода сотрудников ИТ-подразделения в независимую ИТ-компанию Иннотех, в которой ВТБ в дальнейшем получит до 25% акций. Это позволит банку значительно сэкономить на налогах и страховых выплатах.

Как сообщает Коммерсант, ВТБ рассматривает возможность перевода сотрудников ИТ-подразделения в независимую ИТ-компанию Иннотех, в которой ВТБ в дальнейшем получит до 25% акций. Это позволит банку значительно сэкономить на налогах и страховых выплатах.

Решение представляется интересным. ВТБ действительно динамично расширяет штат ИТ-специалистов. ИТ-компаниям предоставлены значительные налоговые льготы от государства, и обособление ИТ-подразделения может помочь ВТБ сдержать рост операционных расходов. Влияние данной новости на котировки акций нейтральное.Атон

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс