SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |X5 Retail Group - хорошая ставка на высокую инфляцию - Атон

- 28 апреля 2022, 13:00

- |

X5 Retail Group опубликовала финансовые результаты за 1К22

Выручка Группы подскочила на 19.1% г/г до 604.2 млрд руб. (сопоставимые продажи +11.7%, торговые площади +7.4%), что соответствует операционным результатам, опубликованным на прошлой неделе. Валовая прибыль (IAS 17) выросла на 16.3% до 148.5 млрд руб., а рентабельность валовой прибыли составила 24.6% (-59 бп г/г). Скорректированный показатель EBITDA увеличился на 19.9% г/г до 42.5 млрд руб. Рентабельность EBITDA составила 7.0%, что соответствует уровням 1К21 благодаря снижению SG &A-затрат (18.5% выручки, -71 бп г/г), включая затраты на персонал (-29 бп), аренду (-32 бп), услуги третьих сторон (-10 бп) и коммунальные услуги (-6 бп). Чистая прибыль снизилась на 45.2% г/г до 5 млрд руб., рентабельность чистой прибыли составила 0.8% (-98 бп г/г) на фоне роста расходов на амортизацию и обесценение в процентах к выручке (4.1%, +52 бп г/г), а также роста чистых финансовых расходов и отрицательного чистого эффекта от курсовых разниц (в общей сложности 1.3% от совокупной выручки, +56 бп). Чистый денежный поток от операционной деятельности снизился на 58.1% г/г до 10.2 млрд руб., в основном за счет более сильного изменения оборотного капитала (23.9 млрд руб. против 5 млрд руб. в 1К21). Чистые ДС, используемые для инвестиционной деятельности, выросли на 18.3% г/г до 22.1 млрд руб. Скорректированный чистый долг снизился на 2.9% г/г до 229.1 млрд руб.

( Читать дальше )

Выручка Группы подскочила на 19.1% г/г до 604.2 млрд руб. (сопоставимые продажи +11.7%, торговые площади +7.4%), что соответствует операционным результатам, опубликованным на прошлой неделе. Валовая прибыль (IAS 17) выросла на 16.3% до 148.5 млрд руб., а рентабельность валовой прибыли составила 24.6% (-59 бп г/г). Скорректированный показатель EBITDA увеличился на 19.9% г/г до 42.5 млрд руб. Рентабельность EBITDA составила 7.0%, что соответствует уровням 1К21 благодаря снижению SG &A-затрат (18.5% выручки, -71 бп г/г), включая затраты на персонал (-29 бп), аренду (-32 бп), услуги третьих сторон (-10 бп) и коммунальные услуги (-6 бп). Чистая прибыль снизилась на 45.2% г/г до 5 млрд руб., рентабельность чистой прибыли составила 0.8% (-98 бп г/г) на фоне роста расходов на амортизацию и обесценение в процентах к выручке (4.1%, +52 бп г/г), а также роста чистых финансовых расходов и отрицательного чистого эффекта от курсовых разниц (в общей сложности 1.3% от совокупной выручки, +56 бп). Чистый денежный поток от операционной деятельности снизился на 58.1% г/г до 10.2 млрд руб., в основном за счет более сильного изменения оборотного капитала (23.9 млрд руб. против 5 млрд руб. в 1К21). Чистые ДС, используемые для инвестиционной деятельности, выросли на 18.3% г/г до 22.1 млрд руб. Скорректированный чистый долг снизился на 2.9% г/г до 229.1 млрд руб.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Новости рынков |Рентабельность по чистой прибыли X5 снизилась до 0,4% против 1,5% годом ранее - Финам

- 27 апреля 2022, 19:59

- |

X5 опубликовала неаудированные сокращенные консолидированные финансовые результаты за 1 квартал 2022 года.

Выручка X5 в 1 квартале 2022 года выросла на 19,1% г/г до 604,2 млрд руб., при этом сопоставимые продажи увеличились на 11,7% г/г за счет прироста LFL-трафика на 3,7% г/г и сопоставимого среднего чека на 7,8% г/г. Увеличению выручки способствовало увеличение торговых площадей на 7,4% г/г и рост цифрового бизнеса на 79,9% г/г, что в свою очередь вызвано повышением спроса на онлайн сервисы, ростом количества новых клиентов и расширением услуг экспресс доставки в новые регионы.

Далее приводим результаты в соответствии с МСФО 16. Валовая рентабельность снизилась на 64 б.п. г/г до 24,9%, валовая прибыль составила 150,4 млрд руб. Коммерческие, общие и административные расходы выросли на 17% до 130 млрд руб. за счет увеличения расходов на персонал, на коммунальные нужды и прочих расходов. EBITDA увеличилась на 13,8% г/г до 69,556 млрд руб., а рентабельность по EBITDA снизилась на 56 б.п. до 11,5% по сравнению с аналогичным периодом годом ранее.

( Читать дальше )

Выручка X5 в 1 квартале 2022 года выросла на 19,1% г/г до 604,2 млрд руб., при этом сопоставимые продажи увеличились на 11,7% г/г за счет прироста LFL-трафика на 3,7% г/г и сопоставимого среднего чека на 7,8% г/г. Увеличению выручки способствовало увеличение торговых площадей на 7,4% г/г и рост цифрового бизнеса на 79,9% г/г, что в свою очередь вызвано повышением спроса на онлайн сервисы, ростом количества новых клиентов и расширением услуг экспресс доставки в новые регионы.

Далее приводим результаты в соответствии с МСФО 16. Валовая рентабельность снизилась на 64 б.п. г/г до 24,9%, валовая прибыль составила 150,4 млрд руб. Коммерческие, общие и административные расходы выросли на 17% до 130 млрд руб. за счет увеличения расходов на персонал, на коммунальные нужды и прочих расходов. EBITDA увеличилась на 13,8% г/г до 69,556 млрд руб., а рентабельность по EBITDA снизилась на 56 б.п. до 11,5% по сравнению с аналогичным периодом годом ранее.

( Читать дальше )

Новости рынков |X5 сосредоточится на открытии дискаунтеров, сократив вложения в супермаркеты - Велес Капитал

- 26 апреля 2022, 14:21

- |

Группа X5 представит свои финансовые результаты за 1 первый квартал 2022 года в среду, 27 апреля.

Ранее компания уже опубликовала сильные операционные результат, в которых отразила рост выручки на 19% г/г.

Мы полагаем, что валовая маржа оказалась на 0,3 п.п. ниже прошлогоднего показателя в силу массовой отмены промо-акций поставщиками и снижения бэк маржи. Одновременно положительный эффект операционного рычага при высоких продажах мог компенсировать отрицательное влияние на уровне EBITDA. Мы полагаем, что рентабельность EBITDA почти не изменилась г/г. Возможно, группа раскроет какие-то подробности относительно инвестиционного плана на текущий год в своем пресс-релизе. Наша рекомендация и целевая цена по GDR X5 Retail Group сейчас находится на пересмотре.

В своих операционных результатах группа отчиталась о росте общей выручки в 1К на 19% г/г. Заметному ускорению темпов роста поспособствовали ажиотажный спрос на некоторые категории товаров в марте и высокая инфляция. Мы полагаем, что валовая маржа ритейлера снизилась на 0,3 п.п. г/г и составила 24,8%. Во многом снижение могло быть связано с массовой отменой промо-акций со стороны поставщиков, что наблюдалось с конца февраля. Как мы думаем, это повлекло за собой сокращение бэк маржи и соответственно негативно отразилось на общей рентабельности продаж. Ритейлер полноценно переносил инфляцию на полку, так что резкий рост цен, как мы думаем, имел ограниченное негативное влияние.

( Читать дальше )

Ранее компания уже опубликовала сильные операционные результат, в которых отразила рост выручки на 19% г/г.

Мы полагаем, что валовая маржа оказалась на 0,3 п.п. ниже прошлогоднего показателя в силу массовой отмены промо-акций поставщиками и снижения бэк маржи. Одновременно положительный эффект операционного рычага при высоких продажах мог компенсировать отрицательное влияние на уровне EBITDA. Мы полагаем, что рентабельность EBITDA почти не изменилась г/г. Возможно, группа раскроет какие-то подробности относительно инвестиционного плана на текущий год в своем пресс-релизе. Наша рекомендация и целевая цена по GDR X5 Retail Group сейчас находится на пересмотре.

В своих операционных результатах группа отчиталась о росте общей выручки в 1К на 19% г/г. Заметному ускорению темпов роста поспособствовали ажиотажный спрос на некоторые категории товаров в марте и высокая инфляция. Мы полагаем, что валовая маржа ритейлера снизилась на 0,3 п.п. г/г и составила 24,8%. Во многом снижение могло быть связано с массовой отменой промо-акций со стороны поставщиков, что наблюдалось с конца февраля. Как мы думаем, это повлекло за собой сокращение бэк маржи и соответственно негативно отразилось на общей рентабельности продаж. Ритейлер полноценно переносил инфляцию на полку, так что резкий рост цен, как мы думаем, имел ограниченное негативное влияние.

( Читать дальше )

Новости рынков |Розничная торговля: Самое время затариться - Синара

- 22 апреля 2022, 16:03

- |

Мы начинаем анализ сектора продуктовой розницы с рейтингов «Покупать» по акциям X5 Retail Group и Магнита. Масштабы их бизнеса и сильные позиции на рынке должны помочь компаниям адаптироваться к нынешней турбулентности и успешно справиться с решением стратегических задач. В средне- и долгосрочной перспективе, по мере дальнейшей консолидации рынка, эти две компании смогут, скорее всего, увеличить свои доли благодаря прочному положению в сегменте «магазинов у дома». Наш первый рейтинг по акциям Ленты — «Держать», так как сегмент гипермаркетов нам представляется менее перспективным.

Лидеры отрасли способны справиться с рисками сейчас, а в дальнейшем — выиграть от консолидации рынка. Развитие ситуации в макроэкономике и геополитике в последнее время создало массу рисков для ретейла, причем на стороне как спроса, так и предложения. Мы считаем, что крупные сети смогут пройти самые сложные испытания благодаря финансовой устойчивости, рыночным позициям и структуре форматов. Однако определенные финансовые потери и замедление расширения сетей неизбежны. В более отдаленной перспективе возобновится процесс консолидации рынка, остающегося пока сильно фрагментированным. Так, сегодня на тройку крупнейших игроков приходится всего 32% всех продаж. Мы предполагаем в целом умеренные темпы роста рынка — на 11,1% на период 2022–2025 гг. (CAGR). Однако в отдельных его сегментах, таких как дискаунтеры или «магазины у дома», ожидается гораздо более стремительное развитие. Сегмент интернет-торговли, который в последние пару лет демонстрировал взрывной рост, разгоняемый и развитием технологий, и связанными с COVID-19 ограничениями, продолжит увеличиваться быстрее остальных. В этот сегмент привлекаются деньги как новых, так и традиционных игроков, и в ближайшие годы он останется в центре внимания. При этом его доля по выручке до сих пор относительно невелика и к 2025 г. достигнет, по нашей оценке, 8,8%.

( Читать дальше )

Лидеры отрасли способны справиться с рисками сейчас, а в дальнейшем — выиграть от консолидации рынка. Развитие ситуации в макроэкономике и геополитике в последнее время создало массу рисков для ретейла, причем на стороне как спроса, так и предложения. Мы считаем, что крупные сети смогут пройти самые сложные испытания благодаря финансовой устойчивости, рыночным позициям и структуре форматов. Однако определенные финансовые потери и замедление расширения сетей неизбежны. В более отдаленной перспективе возобновится процесс консолидации рынка, остающегося пока сильно фрагментированным. Так, сегодня на тройку крупнейших игроков приходится всего 32% всех продаж. Мы предполагаем в целом умеренные темпы роста рынка — на 11,1% на период 2022–2025 гг. (CAGR). Однако в отдельных его сегментах, таких как дискаунтеры или «магазины у дома», ожидается гораздо более стремительное развитие. Сегмент интернет-торговли, который в последние пару лет демонстрировал взрывной рост, разгоняемый и развитием технологий, и связанными с COVID-19 ограничениями, продолжит увеличиваться быстрее остальных. В этот сегмент привлекаются деньги как новых, так и традиционных игроков, и в ближайшие годы он останется в центре внимания. При этом его доля по выручке до сих пор относительно невелика и к 2025 г. достигнет, по нашей оценке, 8,8%.

( Читать дальше )

Новости рынков |Хорошие операционные результаты Х5 могут поддержать цену акций на короткое время.- Синара

- 20 апреля 2022, 13:38

- |

X5 Retail Group: благодаря ажиотажному спросу в марте рост выручки в 1К22 ускорился, но риски высоки

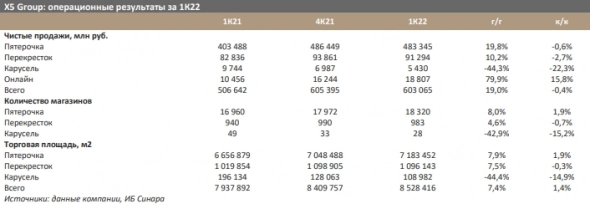

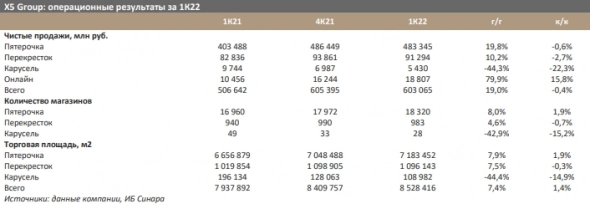

X5 Retail Group опубликовала операционные результаты за 1К22, показавшие ускорение роста выручки из-за ажиотажного спроса и повышения инфляции в марте. В частности, общие чистые продажи выросли на 19,0% г/г (+4,1 п. п. к 4К21) до 603 млрд руб. Рост выручки ускорялся весь квартал, с 14,9% г/г в январе и 15,8% г/г в феврале до 25,7% г/г в марте.

Чистые продажи Пятерочки (офлайн) выросли в 1К22 на 19,8% г/г до 483 млрд руб. Продажи Перекрестка прибавили 10% г/г, составив 91 млрд руб., доходы в сегменте дискаунтеров «Чижик» увеличились в 35 раз до 4 млрд руб. Онлайн-продажи выросли на 80% г/г до 19 млрд руб. LfL-продажи прибавили 11,7% г/г, при этом в 1К22 трафик вырос на 3,7%, а средняя сумма чека — на 7,8% г/г. На конец марта в розничную сеть компании входили 19 479 магазинов (18 320 супермаркетов «Пятерочка» и 983 — «Перекресток», 89 магазинов «Чижик») общей торговой площадью 8 528 000 м2, увеличившейся на 7,4% г/г.

Синара ИБ

X5 Retail Group опубликовала операционные результаты за 1К22, показавшие ускорение роста выручки из-за ажиотажного спроса и повышения инфляции в марте. В частности, общие чистые продажи выросли на 19,0% г/г (+4,1 п. п. к 4К21) до 603 млрд руб. Рост выручки ускорялся весь квартал, с 14,9% г/г в январе и 15,8% г/г в феврале до 25,7% г/г в марте.

Чистые продажи Пятерочки (офлайн) выросли в 1К22 на 19,8% г/г до 483 млрд руб. Продажи Перекрестка прибавили 10% г/г, составив 91 млрд руб., доходы в сегменте дискаунтеров «Чижик» увеличились в 35 раз до 4 млрд руб. Онлайн-продажи выросли на 80% г/г до 19 млрд руб. LfL-продажи прибавили 11,7% г/г, при этом в 1К22 трафик вырос на 3,7%, а средняя сумма чека — на 7,8% г/г. На конец марта в розничную сеть компании входили 19 479 магазинов (18 320 супермаркетов «Пятерочка» и 983 — «Перекресток», 89 магазинов «Чижик») общей торговой площадью 8 528 000 м2, увеличившейся на 7,4% г/г.

Относительно хорошие операционные показатели X5 Retail Group за 1К22 подтверждают нашу точку зрения, что крупные розничные продавцы продовольственных продуктов в текущих условиях сравнительно меньше подвержены рискам, чем непродовольственные сети. Результаты могут поддержать цену акций на короткое время. Вместе с тем в предстоящие кварталы мы, скорее всего, станем свидетелями последствий макроэкономического спада, разрывов в цепочках поставок и роста расходов сектора ретейла.Белов Константин

Синара ИБ

Новости рынков |Высокая инфляция позволит X5 показывать сильную динамику в течение года - Атон

- 20 апреля 2022, 10:37

- |

X5 представила солидные операционные результаты за 1К22

В 1К22 совокупные чистые продажи группы увеличилась на 19% г/г до 603.1 млрд руб., при этом LfL-продажи выросли на 11.7% г/г (посещаемость магазинов — на 3.7%, корзина покупок — на 7.8%), а рост торговых площадей составил 7.4% г/г. Выручка от сети Пятерочка (без учета онлайн-сегмента) показала рост на 19.8% г/г до 483.4 млрд руб. (LfL-продажи увеличились на 12.6%, торговые площади — на 7.9%), от сети Перекресток (без учета онлайн-продаж) — на 10.2% г/г до 91.3 млрд руб. (LfL-продажи +8.0%, торговые площади +7.5%). Онлайн-продажи выросли на 80% г/г до 18.8 млрд руб. и составили 3.1% от общей выручки группы (+1 пп г/г, +0.4 пп кв/кв). За 1К22 X5 открыла 358 магазинов на нетто-основе, преимущественно в сети Пятерочка (348). В марте группа приостановила программы расширения сети и редизайна магазинов в рамках пересмотра планов капзатрат.

В 1К22 совокупные чистые продажи группы увеличилась на 19% г/г до 603.1 млрд руб., при этом LfL-продажи выросли на 11.7% г/г (посещаемость магазинов — на 3.7%, корзина покупок — на 7.8%), а рост торговых площадей составил 7.4% г/г. Выручка от сети Пятерочка (без учета онлайн-сегмента) показала рост на 19.8% г/г до 483.4 млрд руб. (LfL-продажи увеличились на 12.6%, торговые площади — на 7.9%), от сети Перекресток (без учета онлайн-продаж) — на 10.2% г/г до 91.3 млрд руб. (LfL-продажи +8.0%, торговые площади +7.5%). Онлайн-продажи выросли на 80% г/г до 18.8 млрд руб. и составили 3.1% от общей выручки группы (+1 пп г/г, +0.4 пп кв/кв). За 1К22 X5 открыла 358 магазинов на нетто-основе, преимущественно в сети Пятерочка (348). В марте группа приостановила программы расширения сети и редизайна магазинов в рамках пересмотра планов капзатрат.

X5 продемонстрировала ожидаемо сильные операционные результаты за 1К22, при этом отмечено ускорение динамики LfL-продаж (+11.7% г/г против 9.0% в 4К21), чему способствовал рост ИПЦ в продовольственном сегменте в течение квартала (+13.5% г/г против +10.8% в 4К21). В марте компания увеличила чистую выручку на 25.7% г/г, и мы считаем, что компания продолжит демонстрировать сильную динамику в течение всего года, поскольку фактор высокой инфляции играет ей на руку. Что касается программы экспансии, мы считаем, что ее приостановка носит временный характер и компания возобновит ее после перестройки логистических цепочек. Вместе с тем группа может рассмотреть возможность приобретения некоторых активов, существующих в настоящее время на рынке. Для нас представляют интерес финансовые результаты компании за 1К22 (раскрытие которых предварительно намечено на 27 апреля), которые могут прояснить влияние текущего кризиса на показатели прибыльности группы.Атон

Новости рынков |В успешности бизнес-модели X5 сомневаться не приходится - Солид

- 19 апреля 2022, 16:07

- |

Пока рынок сегодня падает на 4%, наша многострадальная X5 держится -2,5%.

На самом деле, нужно понимать, что без какого-то общего позитива рынок вряд ли будет расти. При этом он может оставаться очень дешевым какое-то время. К тому же сейчас идет перекладка из акций в облигации, что связано с ожидаемым снижением ключевой ставки.

X5 тем временем выпустила операционные результаты за первый квартал. Как мы помним ещё с 2014–2015 годов, продуктовый ритейл хорошо справляется с инфляцией. А как мы помним с 2020 года, во время паники народ скупает продукты в супермаркетах так, будто завтра ничего не будет. Крупные продуктовые ритейлеры являются бенефициарами текущей ситуации, что мы видим по показателям X5.

Чистая выручка выросла на 19%, при этом выросли сопоставимые продажи как за счет роста трафика, так и за счет среднего чека. Это является отражением тезисов выше. Главное, что компания умело пользуется сложившейся ситуацией. В успешности бизнес-модели X5 мы не сомневаемся.

( Читать дальше )

На самом деле, нужно понимать, что без какого-то общего позитива рынок вряд ли будет расти. При этом он может оставаться очень дешевым какое-то время. К тому же сейчас идет перекладка из акций в облигации, что связано с ожидаемым снижением ключевой ставки.

X5 тем временем выпустила операционные результаты за первый квартал. Как мы помним ещё с 2014–2015 годов, продуктовый ритейл хорошо справляется с инфляцией. А как мы помним с 2020 года, во время паники народ скупает продукты в супермаркетах так, будто завтра ничего не будет. Крупные продуктовые ритейлеры являются бенефициарами текущей ситуации, что мы видим по показателям X5.

Чистая выручка выросла на 19%, при этом выросли сопоставимые продажи как за счет роста трафика, так и за счет среднего чека. Это является отражением тезисов выше. Главное, что компания умело пользуется сложившейся ситуацией. В успешности бизнес-модели X5 мы не сомневаемся.

( Читать дальше )

Новости рынков |Х5 опубликовала хорошие операционные результаты за 1 квартал - Синара

- 19 апреля 2022, 14:56

- |

X5 на коне: благодаря ажиотажному спросу ускорился рост выручки в I кв.

X5 Group опубликовала операционные результаты за 1К22, показавшие ускорение роста выручки из-за ажиотажного спроса и ускорения инфляции в марте. В частности, общие чистые продажи выросли на 19,0% г/г (+4,1 п.п. к/к) до 603 млрд руб. Рост выручки ускорялся весь квартал, с 14,9% г/г в январе и 15,8% г/г в феврале до 25,7% г/г в марте. LfL-продажи прибавили в 1К22 11% г/г.

X5 Group опубликовала операционные результаты за 1К22, показавшие ускорение роста выручки из-за ажиотажного спроса и ускорения инфляции в марте. В частности, общие чистые продажи выросли на 19,0% г/г (+4,1 п.п. к/к) до 603 млрд руб. Рост выручки ускорялся весь квартал, с 14,9% г/г в январе и 15,8% г/г в феврале до 25,7% г/г в марте. LfL-продажи прибавили в 1К22 11% г/г.

Относительно хорошие операционные показатели группы за 1К22 подтверждают нашу точку зрения, что крупные розничные продавцы продовольственных продуктов в текущих условиях сравнительно меньше подвержены рискам, чем непродовольственные сети. Результаты могут поддержать цену акций на короткое время. Вместе с тем в предстоящие кварталы мы, скорее всего, станем свидетелями последствий макроэкономического спада, разрывов в цепочках поставок и роста расходов для сектора ретейла.Синара ИБ

Новости рынков |Сильные результаты Х5 поддержали ускорение продуктовой инфляции и ажиотажный спрос на товары в марте - Велес Капитал

- 15 апреля 2022, 13:58

- |

Группа X5 представит свои операционные результаты за 1К 2022 г. в понедельник, 18 апреля. Мы полагаем, что ритейлер показал сильные результаты в прошедшем квартале за счет ускорения продуктовой инфляции и ажиотажного спроса на некоторые категории товаров в марте. Согласно нашей оценке, рост выручки составил более 18% г/г, а рост LFL-продаж вышел на двузначный уровень. Основным двигателем сопоставимых продаж был средний чек, но трафик также, как мы думаем, демонстрировал устойчивую положительную динамику. Компания, как ожидается, пересмотрит план экспансии на этот год для того, чтобы он больше соответствовал запросу потребителей и экономической ситуации. Эти изменения в большей степени проявятся в будущих отчетных периодах, а по итогам 1К мы ожидаем динамику торговой площади, сопоставимую с 4К 2021 г. Наша рекомендация и целевая цена для акций X5 Retail Group сейчас находятся на пересмотре.

Согласно нашей оценке, чистая розничная выручка X5 в 1К текущего года выросла на 18,3% г/г и почти достигла 600 млрд руб. Таким образом, мы ожидаем существенного ускорения роста продаж по сравнению с предшествующим кварталом, что связано с сильной прогнозируемой динамикой сопоставимых показателей. На LFL, по нашему мнению, влияли два основных фактора, среди которых дальнейшее ускорение продовольственной инфляции и ажиотажный спрос на некоторые категории товаров в марте. Продовольственная инфляция продолжала ускоряться каждый месяц с начала года и в марте достигла 18%, рекордного уровня за долгие годы.

( Читать дальше )

Согласно нашей оценке, чистая розничная выручка X5 в 1К текущего года выросла на 18,3% г/г и почти достигла 600 млрд руб. Таким образом, мы ожидаем существенного ускорения роста продаж по сравнению с предшествующим кварталом, что связано с сильной прогнозируемой динамикой сопоставимых показателей. На LFL, по нашему мнению, влияли два основных фактора, среди которых дальнейшее ускорение продовольственной инфляции и ажиотажный спрос на некоторые категории товаров в марте. Продовольственная инфляция продолжала ускоряться каждый месяц с начала года и в марте достигла 18%, рекордного уровня за долгие годы.

( Читать дальше )

Новости рынков |Российские розничные сети могут отказаться от расширения - Альфа-Банк

- 05 апреля 2022, 14:27

- |

Как сообщает газета “Известия”, российские продуктовые ритейлеры, включая X5 Group и Магнит, могут временно прекратить расширение своего физического присутствия. Среди ключевых причин этого источник упоминает сложности в получении импортного оборудования (в том числе холодильников, контрольно-кассовой техники, итд) в контексте логистических проблем, а также рост расходов на строительство.

Хотя сами компании пока не подтвердили этого официально, подобное решение со стороны Магнита для нас не станет сюрпризом. Так произошло в 2020 г. (в пандемический кризис), когда в стремлении создать денежную подушку компания сократила капиталовложения почти в два раза за счет сокращения количества открытий и переоборудования магазинов. Мы можем ожидать, что Магнит будет придерживаться этой же стратегии и в нынешней ситуации, так как при текущей конъюнктуре поставщики могут настаивать на предоплате и/или повысить закупочные цены, тогда как рассчитывать на кредитные ресурсы при текущих уровнях процентных ставок не стоит. По нашей оценке, капиталовложения Магнита составят 40-45 млрд руб. (против 80-85 млрд руб., которые ожидались изначально на 2021 г.), если Магнит откажется от открытия новых магазинов после 1К22.

( Читать дальше )

Хотя сами компании пока не подтвердили этого официально, подобное решение со стороны Магнита для нас не станет сюрпризом. Так произошло в 2020 г. (в пандемический кризис), когда в стремлении создать денежную подушку компания сократила капиталовложения почти в два раза за счет сокращения количества открытий и переоборудования магазинов. Мы можем ожидать, что Магнит будет придерживаться этой же стратегии и в нынешней ситуации, так как при текущей конъюнктуре поставщики могут настаивать на предоплате и/или повысить закупочные цены, тогда как рассчитывать на кредитные ресурсы при текущих уровнях процентных ставок не стоит. По нашей оценке, капиталовложения Магнита составят 40-45 млрд руб. (против 80-85 млрд руб., которые ожидались изначально на 2021 г.), если Магнит откажется от открытия новых магазинов после 1К22.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс