Блог им. mihaylets |У США большие проблемы - причем тут Япония?

- 10 ноября 2023, 13:30

- |

Вчера состоялся аукцион трежерей, и, кто бы мог подумать, спрос оказался не таким, как ожидал рынок, и доходность оказалась выше, чем ожидалось перед аукционом (более высокая доходность = меньший спрос, чем предложение — прим.).

Что это означает? Что несмотря на все проблемы в США, без явных сигналов от ФРС, что они готовы что-то смягчать, реализовывать новые долги для правительства штатов будет непростой задачей. А более высокие доходности по облигациям означают все большие расходы на обслуживание этих долгов. Которые, на минуточку, уже превысили 1 трлн долларов в год.

Пауэл вчера стоял на своем, и говорил про higher for longer, но как долго это продлится прежде, чем ему придется встать в стакан и скупать все то предложение, которое выливается на рынок? Ведь сам ФРС тоже продает трежерис в рамках своей программы QT.

Но это еще не все продавцы. Кризис в Японии и обвал их нац валюты (см. график внизу) означает то, что они должны выйти с интервенциями и начать предлагать больше валюты иностранной. Где ее взять? Правильно, пойти и продать свои резервы в виде трежерис, что означает еще один продавец и так в узком стакане.

( Читать дальше )

- комментировать

- 398

- Комментарии ( 2 )

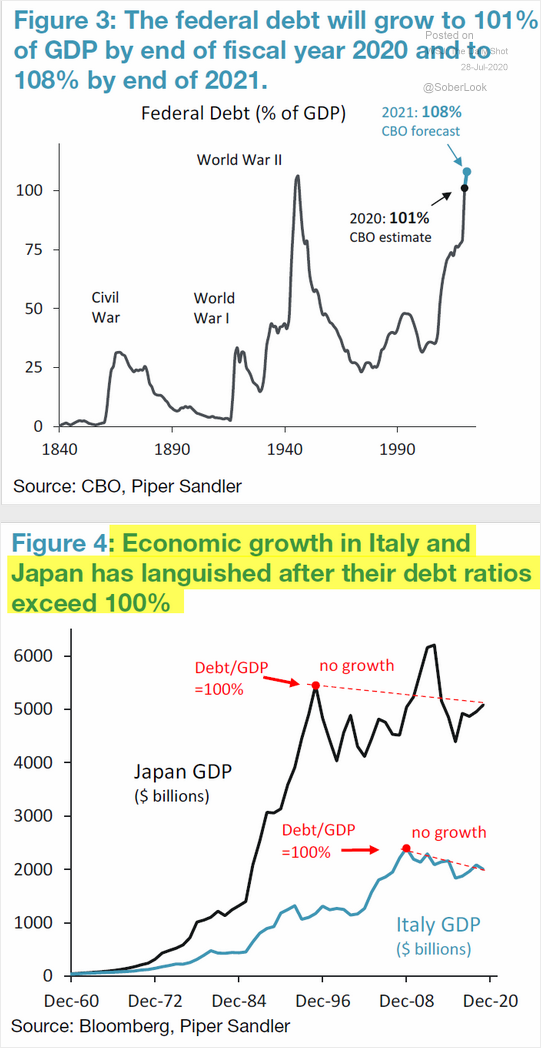

Блог им. mihaylets |Рост соотношения DEBT-to-GDP выше 100% = отсутствие экономического роста

- 29 июля 2020, 16:10

- |

Долг США уже превысил отметку 100% к ВВП, и есть несколько развитых стран, у которых долг преодолевал эту отметку в прошлом, это Италия и Япония. Обе эти страны столкнулись с проблемой экономического роста, и в сравнении с остальными развитыми странами показывают значительно более скромный рост ВВП.

Ожидает ли эта же участь США? На верхнем графике мы видим, что после всплеска роста долга идет его снижение. Но чтобы это произошло и в текущей ситуации, США должны стать более эффективными, чем они есть сейчас. Смогут ли Штаты добиться этого, и сколько времени это займет, очень большой вопрос. Поэтому более скромные темпы роста ближайшее время, это все таки базовый сценарий.

Какие выводы можно сделать? Диверсификация, диверсификация и еще раз диверсификация.Больше полезной и интересной информации по рынкам и инвестициям, у меня в Telegram канале.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс