Блог им. labfab |Глубокая Инверсия: Новые возможности или случайное счастье?

- 15 декабря 2023, 01:24

- |

Глубокая инвертированная кривая процентных ставок редко считается счастливым событием, однако в определенном смысле, сейчас она именно такова.

Начну с плохих новостей. Исторически существует определенная связь между отрицательным спрэдом процентных ставок и снижением экономической активности. Чем выше доходность облигаций сроком на два года по сравнению с облигациями сроком на десять лет, тем глубже как правило последующая рецессия.

Спрэд процентных ставок достигал перед рецессиями в 1969, 1989 и 2000 годах всего лишь значений от -0,1% до -0,6%. Экономическая активность снижалась от 0,4% до 1,3%. А более большой спрэд, как в 1974, 1980 или 1981 году, сопровождались более серьезными рецессиями, при этом экономика США сокращалась на 2,3% а то и до 3,5%, но не так с фондовым рынком.

Исключение составил 2006 год. Кривая процентных ставок была инвертирована, но по сравнению с последующим снижением экономической активности лишь незначительно. Исключение 2006 возможно объяснить. Финансовый кризис практически никто не предвидел.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Блог им. labfab |Взгляд в будущее: бычий S&P 500 в 2024 году

- 13 декабря 2023, 00:43

- |

Один из самых бычьих аналитиков прогнозирует S&P 500 в следующем году 5200 пунктов. Даже это значение может быть очень консервативной оценкой. В среднем аналитики ожидают рост в 2024 году. Это не удивительно, так как редко когда консенсус-прогноз предсказывает падение. Вопрос не в том, покажут ли прогноз рост, а в том, насколько велик будет этот рост.

Средний прогноз сдержаннее и предполагает всего лишь 5% роста. Самый оптимистичный прогнозирует увеличение на 13%. Оба варианта могут оказаться слишком умеренными. Чтобы понять, почему рынок может укрепиться сильнее, если мы вернёмся к 2022 году, то 2022 год был трудным, повсюду. Это объясняется это быстрым изменением процентных ставок. Инвесторы опасались, что повышение процентных ставок может вызвать два эффекта. Во-первых, был страх рецессии, и, во-вторых, облигации с доходностью 5% стали альтернативой для многих инвесторов.

Акционный рынок вел себя в 2022 году примерно так, как это обычно бывает перед началом рецессии. Тем не менее рецессия, которую рынок в целом учёл в ценах, так и не наступил. Это не меняет факта того, что S&P 500 или практически любой другой индекс в 2022 году корректировался. Текущий восходящий тренд начался с уровня, характерного для рецессии.

( Читать дальше )

Блог им. labfab |Октябрьский фондовый кризис?

- 02 октября 2018, 11:51

- |

Как говорил известный Марк Твен, «Октябрь – один из самых опасных месяцев в году для игры на бирже. Остальные опасные месяцы: июль, январь, сентябрь, апрель, ноябрь, май, март, июнь, декабрь, август и февраль.»

Октябрь — сложный месяц для фондового рынка. По общему признанию, кризис должен было быть и в августе и сентябре. Но есть веская причина, почему Октябрь в этом году проблематичен, несмотря на 1 октября.

Август и сентябрь известны как плохие месяцы фондового рынка. В августе в среднем заработать на фондовом рынке не реально. Акции идут скорее вниз, чем вверх. Два месяца страха позади. Впереди третий. Поскольку ни август, ни сентябрь не были действительно плохими, возникает вопрос, хватит ли потенциала на третий месяц роста.

В среднем инвесторы зарабатывают в октябре. Но просто вспомним 1987 год. В этом году, однако, есть веские причины, по которым в октябре возможна коррекция на западных площадках.

Третий квартал закончился. Это означает, что сезон отчётностей впереди. До сих пор квартальные цифры американских компаний были прекрасны. Прибыль сыпалась из всех дыр (компаний). Теперь же инвесторы избалованы этим, многие ожидают продолжения банкета.

( Читать дальше )

Блог им. labfab |Рост без причины, признак ...

- 07 августа 2016, 12:42

- |

Инвесторы не верят в рост. Частные вкладчики не доверяют рынку. Не только

поступают периодически противоречивые сигналы, но и инвестору вселяется

неуверенность.

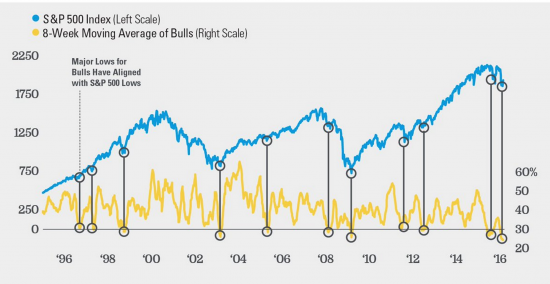

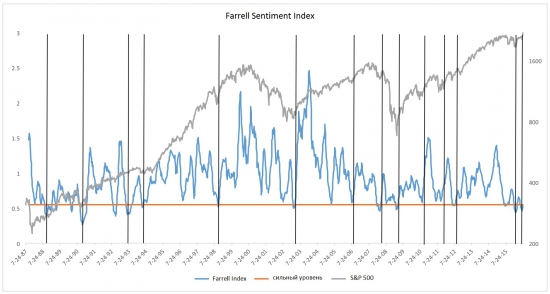

Если особенно посмотреть на индикатор настроения и порой анекдотичные

отчёты доверительных управляющих. Клиенты очень встревожены

и не доверяют рынку, ни на шаг.

Настроения колеблются, неделей за неделей. Если сформировать недельную

среднюю, то видно что в начале года Farrell Index был на минимальных

значениях за предыдущие 22 года. Где-то уже три недели заметен рост

индекса, это бычий сигнал. Как только S&P 500 обновил новые максимумы,

были пройдены низы индикатора настроения.

Кто же предполагает, что настроения могут внезапно ухудшится и слом

сопротивления интерпретирует как ложный пробой, будет вероятно

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс