Блог им. icmp22 |Относительно консервативная стратегия

- 17 августа 2022, 23:05

- |

В начале лета во время одной из прогулок мы с друзьями обсуждали рынок и инвестиции. В ходе разговора мне пришла идея антикризисной стратегии, которая должна сохранить вложения инвестора, а может и обогнать индекс акций при минимуме усилий.

Суть стратегии заключается в первоначальной покупке облигаций второго эшелона и последующей покупке индекса через биржевой фонд на поступающие купонные выплаты по облигациям. Ориентировочно при доходности 10-12% на горизонте трёх-пяти лет при отсутствии дефолтов по облигациям около 30-40% портфеля будет составлять индекс, что для непрофессионального частного инвестора на мой вгляд является неплохим соотношением. В совокупности со льготой по ИИС типа А можно получить неплохую доходность при относительной простоте ведения портфеля.

Преимущества стратегии:

1. За счёт облигаций портфель не должен уйти в минус, что важно для сохранения капитала в текущих неопределённых условиях. Хотя всё же мы можем рассчитывать на весьма существенный положительный результат от стратегии даже в случае падения котировок акций.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

Рецензии на книги |Проходят столетия, но ничего не меняется (почти)

- 06 мая 2020, 15:41

- |

Блог им. icmp22 |SBER и SBERP: паритет не за горами?

- 11 февраля 2019, 17:28

- |

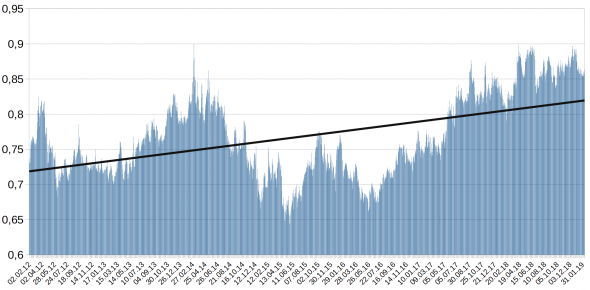

Соотношение стоимости привилегированных и обычных акций Сбербанка за 7 лет. Инвестиционная идея покупки привилегированных акций на ожидании опережающего роста и более высокой дивидендной доходности.

Период: с 01.02.2011 по 06.02.2019

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс