Блог им. goryinyich |ИНВЕСТОРЫ-НОВИЧКИ, вы НЕ можете потерять на бирже [всё]!

- 16 февраля 2021, 03:35

- |

![ИНВЕСТОРЫ-НОВИЧКИ, вы НЕ можете потерять на бирже [всё]! ИНВЕСТОРЫ-НОВИЧКИ, вы НЕ можете потерять на бирже [всё]!](/uploads/images/04/59/62/2021/02/16/c4fdd9e893.jpg)

Хотел написать просто комментарий вот к этому посту главного смартлабовского поциента, но я у него забанен, поэтому придется написать отдельным постом. В посте, в общем, нас кормят стандартной теоризаговорщецкой ботвой про то, что «знакомый из банка, который управляет деньгами одного миллиардера, звонит сказать, что все пропало». При этом сам «знакомый из банка», видимо, уже обкусал себе все локти, поскольку не поучаствовал в ралли с апреля прошлого года, и спать не может — названивает прям каждое утро предупредить других инвесторов не зарабатывать деньги. А может, миллиардер за то, что его деньги не поучаствовали в ралли, уже вставил «знакомому из банка» паяльник, и обещает включить в розетку, «если сраный рынок вырастет еще хоть на 10%», вот «знакомый из банка» и пытается разрулить ситуацию...

Я, в общем, тоже мог бы написать, что управляю деньгами миллиардеров, и не одного, и даже не рублевых, поэтому аргумент «одна бабка из банка, которая управляет деньгами миллиардера, сказала» несостоятелен. Но мы не будем бросать дешевые понты, а просто посмотрим на некоторые очевидные факты.

( Читать дальше )

- комментировать

- ★28

- Комментарии ( 228 )

Блог им. goryinyich |Набросок конспекта лекции про оверфиттинг - полезно всем

- 03 марта 2018, 23:51

- |

Решил начать писать небольшие заметки по алгоритмической торговле и всему что с ней связано. Возможно, когда-нибудь расширю, склею и опубликую в виде книжки. Пока же это просто наброски заметок, сделанные на скорую руку.

Можно часто слышать от тех, кто торгует алгоритмически, да и просто систематически, такие понятия как «оверфиттинг», «курвафиттинг», «зафит» и прочие ругательства с корнем «фит». Что все это значит?

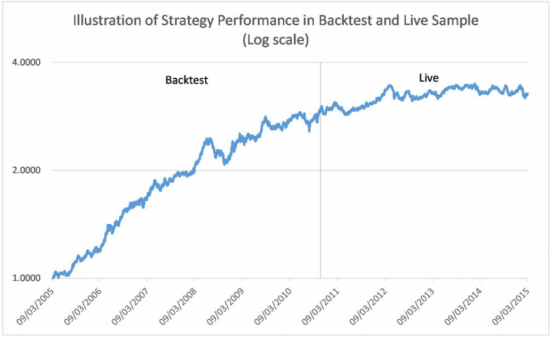

На самом деле, все эти слова, как правило, используются для описания одного и того же явления, являющегося врагом всех трейдеров, торгующих систематически и пытающихся оценить исторический перформанс своих торговых логик — а именно, что «живой» аут-оф-сампл перформанс на реальном счете, как правило, хуже ожиданий, полученных ими при проверке своих идей на истории. Например, при тестировании торговой логики на истории трейдер с помощью своей модели «зарабатывал» 30% годовых, а в реале может в среднем иметь 10% годовых. Разница 20% годовых — может объясняться именно оверфиттингом (если нет других факторов — например, некорректный учет комиссионных и проскальзываний, или ошибка в торговом коде; но прочие факторы легко устранить, в отличие от оверфиттинга). На картинке в начале статьи — пример перформанса некоторого фонда в бэктесте и в реальности, наглядно иллюстрирующий написанное выше.

Оверфиттинг является следствием комбинации одного или нескольких из следующих факторов, положительно влияющих на бэктест (результаты прогонки модели на истории), что и создает у трейдера завышенные ожидания от своей модели. В этой части мы рассмотрим основные источники оверфиттинга, в следующей — поговорим о способах избежания или минимизации оверфиттинга при историческом тестировании моделей.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс