Новости рынков |IPO банка Открытие рассматривается как один из базовых вариантов — ЦБ

- 22 октября 2021, 15:52

- |

Что касается ситуации с продажей «Открытия». Сегодня завершается подача заявок, поэтому комментировать рано, день еще не закончился. Но IPO мы продолжаем рассматривать как один из базовых вариантов— глава ЦБ Эльвира Набиуллина

- комментировать

- Комментарии ( 0 )

Новости рынков |IPO является одним из вариантов выхода ЦБ из банка ФК Открытие - зампред ЦБ

- 11 августа 2021, 20:42

- |

Первый зампред Банка России Сергей Швецов в интервью Reuters.

ЦБ выступает за «гибкий подход, потому что важно не просто продать актив, но продать на хороших условиях»."IPO является одним из вариантов выхода Банка России и рассматривается в качестве основного, но есть и другие варианты, мы изучаем их вместе с инвестиционными консультантами и «Открытием»

«Учитывая привлекательность этого актива и тенденцию усиления присутствия розничных инвесторов на российском рынке, их интерес к „Открытию“ возможен»

«Разве это важно – станет (сделка) крупнейшей или нет? Важно, чтобы государство выполняло свои обязательства и свои обещания. Центробанк это четко делает и намерен быть в равной удаленности от своих поднадзорных организаций»«Продажа Сбербанка Фонду национального благосостояния и выход из Открытия и других банков по мере возможности — это наша стратегия».

( Читать дальше )

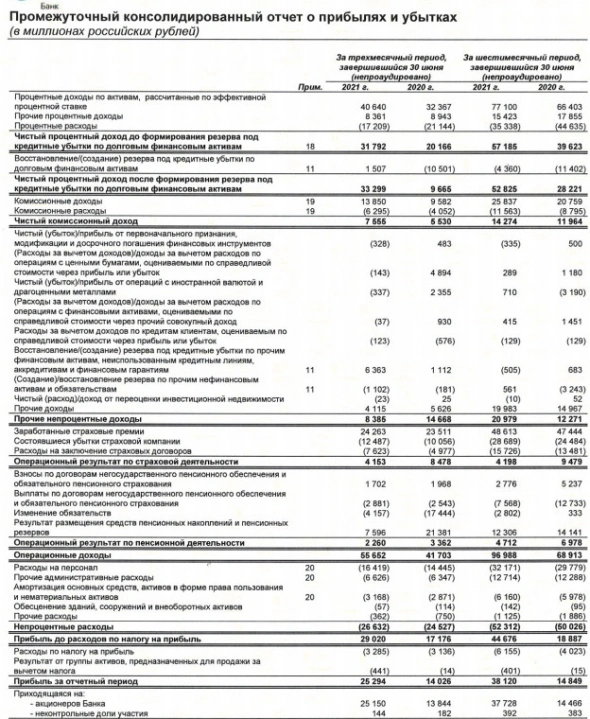

Новости рынков |Прибыль Банк ФК Открытие 1 п/г МСФО выросла в 2,6 раза

- 09 августа 2021, 18:15

- |

www.e-disclosure.ru/portal/FileLoad.ashx?Fileid=1717438

Новости рынков |IPO банковской группы ФК Открытие в приоритете для ЦБ

- 03 августа 2021, 15:54

- |

в пресс-службе ЦБ сообщили:

"IPO банковской группы ПАО «Банк „ФК Открытие“ (БФКО) является одним из вариантов выхода Банка России из ее капитала, и оно по-прежнему рассматривается в качестве основного. Есть и другие варианты, мы изучаем их вместе с инвестиционными консультантами и БФКО»

При продаже акций «Открытия» стратегическому инвестору ЦБ считает возможными различные варианты сделки.

«Структура сделки может предполагать продажу такого количества акций частями в несколько этапов. Предполагается, что в уведомлении потенциальный приобретатель укажет, какое количество акций он заинтересован приобрести и на каком из этапов»

Итоги первого этапа в рамках объявленной процедуры реализации акций позволят с большей определенностью планировать сроки и предпочтительную форму продажи.

ЦБ не раскрывает информацию о цене и других финансовых условиях потенциальных сделок, но считает банк «фундаментально привлекательным активом».

«При выборе формата продажи мы будем исходить из разумного баланса между максимальным возмещением затрат на финансовое оздоровление группы БФКО и желанием приблизить срок окончательного выхода из капитала. При этом процесс выхода Банка России из группы БФКО должен быть максимально прозрачен для участников рынка»Новость — БИР-Эмитент (1prime.ru)

Новости рынков |ЦБ начал готовить к продаже ФК Открытие

- 03 августа 2021, 13:22

- |

Одновременно с этим ЦБ рассматривает альтернативный способ продажи акций ФК стратегическому инвестору.

Банк России ожидает продажу не менее 50% плюс одна акция. Итоговое количество акций будет определено по результатам анализа поступивших сообщений от заинтересованных лиц.

Не исключено выделение страхового бизнеса и (или) пенсионного бизнеса из банковской группы до продажи акций Банка, в зависимости от проявленного интереса стратегических инвесторов.

ЦБ РФ официально объявляет о начале приема сообщений заинтересованных лиц о намерении принять участие в процедурах реализации акций Банка.

Сообщения будут приниматься в срок с 11.10.2021 по 22.10.2021 в электронном виде через личный кабинет участника информационного обмена или курьерской доставкой.

Начинается прием сообщений о намерении принять участие в реализации акций ПАО Банк «ФК Открытие» | Банк России (cbr.ru)

Новости рынков |Группа Открытие продаст пакет акций Qiwi

- 25 февраля 2021, 12:51

- |

Я подтверждаю, что для нас пакет Qiwi не является стратегическим. Мы ищем удобные моменты и способ продать, ведя в том числе переговоры со стратегами. Как будет хорошая конъюнктура — акции, к сожалению, последние два месяца вели себя не очень благоприятно — мы подождем лучшей конъюнктуры и удобного момента

источник

Новости рынков |Новости компаний — обзоры прессы перед открытием рынка

- 15 февраля 2021, 09:01

- |

Инвесторам подготовили вопросы. ЦБ оценит предложения рынка по тестированию

Саморегулируемые ассоциации фондового рынка разработали механизм и вопросы тестирования неквалифицированных инвесторов. Оно включает семь вопросов по каждому из семи видов инструментов, требующих применения механизма. Обязательным тестирование станет только 1 октября, но в случае утверждения брокеры смогут предлагать добровольно пройти его с апреля.

https://www.kommersant.ru/doc/4692038

Слияния на карантине. В 2020 году рынок M&A показал рекордное падение

По итогам прошлого года рынок слияний и поглощений в России упал почти на 40%, до $33,5 млрд. Четвертый квартал превзошел все предыдущие, но в основном за счет нескольких крупных сделок в нефтяном секторе. В 2021 году, со снятием моратория на банкротства, процессы M&A может оживить распродажа активов проблемных компаний, полагают эксперты.

https://www.kommersant.ru/doc/4692046

( Читать дальше )

Новости рынков |Банк Траст подал иск к Открытие Холдингу на 34,7 млрд руб

- 13 января 2021, 10:11

- |

Иск поступил в суд 12 января и к рассмотрению пока не принят.

Основания исковых требований на данный момент в карточке дела не указаны.

Информация от источника — банк взыскивает задолженность по займу, который Агентство по страхованию вкладов (АСВ) в 2015 году выдало на шесть лет Открытие Холдингу на санацию самого Траста. В 2018 году АСВ уступило права требования по займу Рост банку, впоследствии присоединившемуся к Трасту. В иске заявлено требование о взыскании 28 миллиардов рублей основного долга, а также процентов и пени.

Арбитражный суд Москвы 27 января рассмотрит второе заявление Открытие Холдинга о собственном банкротстве. Заявление поступило в суд 5 марта.

Ранее суд оставил без рассмотрения из-за процессуальных нарушений первое заявление компании о банкротстве и аналогичное заявление, поданное Трастом.

источник

Новости рынков |Банк ФК Открытие продает Трасту акции ВТБ за 44,6 млрд руб

- 30 декабря 2020, 10:23

- |

2.3. Содержание сделки, в том числе гражданские права и обязанности, на установление, изменение или прекращение которых направлена совершенная сделка: продавец передает в собственность покупателю, а покупатель обязуется принять и оплатить акции обыкновенные Банка ВТБ (ПАО).

2.4. Срок исполнения обязательств по сделке, стороны и выгодоприобретатели по сделке, размер сделки в денежном выражении и в процентах от стоимости активов эмитента:

Срок исполнения:«30» декабря 2020 года.

Стороны и выгодоприобретатели: ПАО Банк «ФК Открытие», Банк «ТРАСТ» (ПАО).

Размер сделки в денежном выражении и в процентах от стоимости активов эмитента:

( Читать дальше )

Новости рынков |ЦБ рассматривает частичную продажу акций банк ФК Открытие путем проведения IPO в 22 г

- 18 декабря 2020, 11:50

- |

Основная стратегия выхода из капитала Группы БФКО предполагает на первом этапе частичную продажу акций путем проведения публичного размещения (IPO) в 2022 году, однако если это будет экономически оправдано и не нарушит условия конкуренции на рынке, возможна продажа Группы БФКО либо ее отдельных частей стратегическому инвестору.

Основными подходами Банка России при принятии решения о выборе стратегии выхода из Группы БФКО предусматривается недопустимость снижения уровня конкуренции в каждом из сегментов финансового рынка, на которых присутствует Группа БФКО, а также максимальная прозрачность процесса выхода Банка России из группы для участников рынка и общества.

сообщение

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс