Новости рынков |В Минфине России создана подкомиссия по выдаче разрешений на осуществление сделок резидентов с иностранными лицами, а также валютных операций — текст

- 07 марта 2022, 10:46

- |

Для обеспечения финансовой стабильности и оперативной поддержки бизнеса подкомиссия наделена полномочиями по выдаче разрешений на осуществление резидентами сделок с иностранными лицами, а также валютных операций.

Минфин России :: Пресс-центр :: В Минфине России создана подкомиссия по выдаче разрешений на осуществление сделок резидентов с иностранными лицами, а также валютных операций (minfin.gov.ru)

- комментировать

- Комментарии ( 0 )

Новости рынков |Обязательства по обслуживанию и погашению государственных ценных бумаг РФ будут исполняться Минфином своевременно и в полном объеме — релиз

- 06 марта 2022, 19:53

- |

По государственным ценным бумагам Российской Федерации, глобальные сертификаты выпусков которых находятся на хранении в НКО АО «Национальный расчетный депозитарий», выплаты, как и прежде, будут осуществляться путем перечисления денежных средств в НКО АО «Национальный расчетный депозитарий» для дальнейшего зачисления держателям указанных ценных бумаг.

Выплаты по указанным государственным ценным бумагам Российской Федерации, номинированным в иностранной валюте, в пользу резидентов будут осуществляться в валюте Российской Федерации в соответствующем эквиваленте на дату платежей, установленных эмиссионной документацией с учётом особенностей, установленных указом Президента Российской Федерации №95 от 05.03.2022.

Выплаты в пользу нерезидентов будут осуществляться в соответствии с процедурой, установленной эмиссионной документацией. Фактическая возможность проведения указанных платежей в пользу нерезидентов будет зависеть от введенных иностранными государствами ограничительных мер в отношении Российской Федерации и изъятий, установленных соответствующими лицензиями и разрешениями.

( Читать дальше )

Новости рынков |ЦБ поддержит ценные бумаги в котировальных списках — текст

- 06 марта 2022, 19:46

- |

Банк России определил льготный период для соблюдения требований для поддержания ценных бумаг в котировальных списках:

- в части наличия в составе совета директоров (наблюдательного совета), а также его комитетов независимых директоров — до истечения одного месяца с даты проведения годового общего собрания акционеров эмитента по итогам 2022 года;

- в части количества акций эмитента в свободном обращении — до 1 июля 2023;

- в части уровня кредитного рейтинга эмитента (выпуска облигаций эмитента) или поручителя (гаранта), удовлетворявшего требованиям по состоянию на 1 февраля 2022, — до 1 октября 2022.

Эта информация доведена Банком России до организаторов торговли.

Реализация этих мер позволит эмитентам, ценные бумаги которых включены в котировальные списки биржи, сохранить существующий уровень листинга.

Банк России принял меры для поддержания ценных бумаг в котировальных списках | Банк России (cbr.ru)Новости рынков |Moody's понизило рейтинги России до Ca с B3, прогноз негативный

- 06 марта 2022, 19:41

- |

Агентство Moody's Investors Service понизило долгосрочный рейтинг эмитента Правительства России (в местной и иностранной валюте) и рейтинг высшего необеспеченного долга (в местной и иностранной валюте) до Ca с B3.

Прогноз негативный.

На этом завершается проверка на понижение рейтинга, начатая 25 февраля 2022 года.

Прочий краткосрочный рейтинг в местной валюте остался неизменным на уровне Not Prime (NP).

Одновременно Moody's снизило страновые лимиты для России в местной и иностранной валютах до Caa2 с B2 и B3 соответственно.

Высокие риски перевода и конвертируемости уже учтены в предельном уровне страны в иностранной валюте Caa2, который в настоящее время соответствует предельному уровню в местной валюте.

Новости рынков |ЦБ разъясняет правила выплат по внешнему долгу российских эмитентов

- 06 марта 2022, 09:39

- |

Кредиторы — резиденты Российской Федерации и кредиторы из стран, не присоединившиеся к санкциям против России, смогут получить средства по имеющимся долговым обязательствам резидентов Российской Федерации в установленные долговым обязательством сроки в рублях в объеме рублёвого эквивалента по обменному курсу на момент выплаты, а при наличии специального разрешения — в валюте долга. Каких-либо ограничений на использование полученных кредиторами рублей, в том числе в части проведения конверсионных операций, не устанавливается.

Рублевые выплаты в адрес кредиторов из стран, которые ввели санкции против России, в погашение долговых обязательств будут зачисляться на счета типа «С», открываемые в российских и иностранных кредитных организаций. Режим счета «С» будет определён решением Банка России и предполагает возможность проведения операций с ценными бумагами, учитываемыми на счетах депо типа «С», осуществление налоговых платежей, а также переводы между счетами «С».

Банк России разъясняет правила выплат по внешнему долгу российских эмитентов | Банк России (cbr.ru)

Новости рынков |Яндексу и Озону придется договариваться с держателями евробондов — Коммерсант

- 05 марта 2022, 08:21

- |

Сразу две крупные российские компании — «Яндекс» и «Озон» — объявили о возможном дефолте по еврооблигациям из-за приостановки торгов их акциями на американской бирже.

По мнению экспертов, компании могут договориться с кредиторами, но даже возможный дефолт вряд ли приведет к банкротству — их судебные перспективы расцениваются юристами как достаточно оптимистические.

Другим российским эмитентам, биржевые торги акциями которых также приостановлены, столь быстрый дефолт не грозит, поскольку их облигации в основном неконвертируемые.

Конвертация не проходит – Финансы – Коммерсантъ (kommersant.ru)

Новости рынков |Обзор прессы: санкции, ЛСР Группа, СБП, Яндекс, OZON, Fitch Ratings — 05/03/22

- 05 марта 2022, 08:12

- |

Fitch понизило рейтинги «Газпрома», ЛУКОЙЛа и других российских сырьевых компаний

Рейтинговое агентство Fitch Ratings понизило рейтинги 26 российских сырьевых компаний. Среди них — «Газпром», «Татнефть», НОВАТЭК, ЛУКОЙЛ, «Башнефть», «Северсталь», «Норникель» и «Русал».

https://www.kommersant.ru/doc/5248940

Fitch понизило рейтинги 20 российских регионов и городов и 32 банков

Рейтинговое агентство Fitch Ratings понизило рейтинги 32 российских банков и поместило их на пересмотр. Аналогичное решение принято для 20 региональных органов власти. Понижение рейтингов банков коснулось Сбербанка, Газпромбанка, Альфа-банка, Тинькофф-банка, Райффайзенбанка, банка «Хоум Кредит» и других. Из российских регионов рейтинг понижен у Москвы, Московской области, Санкт-Петербурга, Красноярского, Ставропольского, Алтайского краев, Свердловской области, ЯНАО, Татарстана, Новосибирска и других.

( Читать дальше )

Новости рынков |Fitch понизила рейтинг 29 российским компаниям

- 04 марта 2022, 23:24

- |

Fitch понизила рейтинг следующим компаниям:

Интер РАО, Россети Московский регион, РусГидро, Мосэнерго, Энел России, ФСК ЕЭС, Атомэнергопром, ТГК-1, ОГК-2, Эн+ груп, Росводоканал.

Белуга, Х5, Лента, Р-Фарм, Объединенные Кондитеры

Группа ПИК, ЛСР

Аэрофлот, Совкомфлот, Globaltrans, FESCO, Первая Грузовая Компания,

Автодор, Почта России, ДОМ.РФ, Роснано, РЖД, ФПК

Новости рынков |Мировые цены на продовольствие в феврале опять выросли, показав рекордный уровень — ФАО

- 04 марта 2022, 22:05

- |

Базовый показатель мировых цен на продовольствие вырос в феврале, достигнув рекордно высокого уровня, во главе с растительными маслами и молочными продуктами, сообщила сегодня Продовольственная и сельскохозяйственная организация Объединенных Наций (ФАО).

Индекс цен на продовольствие ФАО в феврале составил в среднем 140,7 пункта, что на 3,9 процента больше, чем в январе, на 24,1 процента выше уровня годом ранее и на 3,1 пункта выше, чем в феврале 2011 года.

Индекс цен на растительные масла ФАО возглавил рост, увеличившись на 8,5 процента по сравнению с предыдущим месяцем и достигнув нового рекордного максимума, в основном за счет роста цен на пальмовое, соевое и подсолнечное масла.

Индекс цен ФАО на молочные продукты в среднем в феврале был на 6,4 процента выше, чем в январе

Индекс цен на зерновые ФАО увеличился на 3,0 процента по сравнению с предыдущим месяцем

Индекс цен ФАО на мясо вырос на 1,1 процента по сравнению с январем

( Читать дальше )

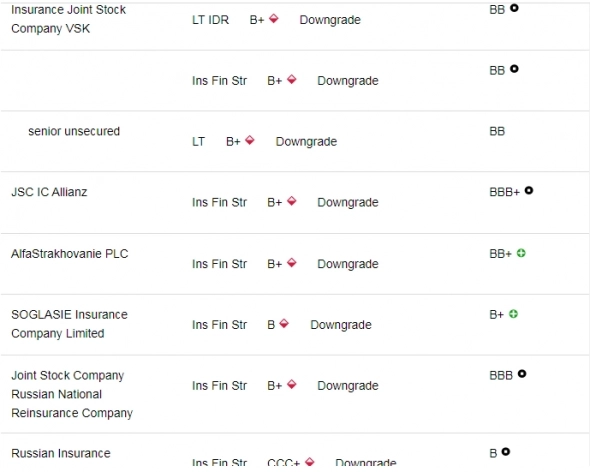

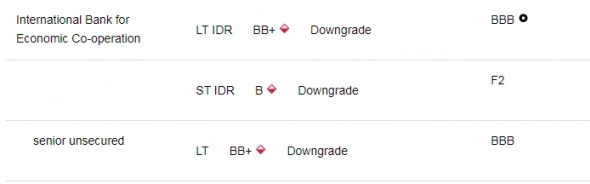

Новости рынков |Новые понижения рейтингов российских компаний от Fitch

- 04 марта 2022, 19:35

- |

Fitch понизил долгосрочный рейтинг дефолта эмитента «Делопорт» до «В» c «B+», долгосрочные рейтинги Global Ports до «В» с «ВВ+», долгосрочные рейтинги аэропорта Домодедово до «ССС» с «ВВ».

ПАО «Мобильные телесистемы» (МТС) Fitch понизило рейтинг до «B» с «BB+»

ПАО «Ростелеком» Fitch понизило рейтинг до «B» с «BBB-»

АФК «Система» Fitch понизило рейтинг до «B» с «BB»

ПАО «Таттелеком» Fitch понизило рейтинг до «B» с «BB»

Яндекс Fitch понизило рейтингдо «B» с «BBB»

Страховщики:

Банки:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс