SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |S&P повысила рейтинг АЛРОСА до ВВ

- 19 июля 2016, 17:53

- |

Рейтинговое агентство S&P повысило рейтинг АЛРОСА с ВВ- до ВВ. Прогноз по рейтингу — позитивный.

Краткосрочный рейтинг подтвержден на уровне В

Аналитики агентства не видят больших рисков для ведения бизнеса у компании в связи с сильной позицией последней на рынке в целом и наличием большой производственной базой.

(ТАСС)

Краткосрочный рейтинг подтвержден на уровне В

Аналитики агентства не видят больших рисков для ведения бизнеса у компании в связи с сильной позицией последней на рынке в целом и наличием большой производственной базой.

(ТАСС)

- комментировать

- Комментарии ( 0 )

Новости рынков |MSCI повысила вес АЛРОСА

- 13 июля 2016, 10:13

- |

MSCI повысила FIF ( акции в свободном обращении, доступные для иностранных инвесторов) АЛРОСА с 0,25 до 0,35 в связи с увеличением free float компании до 34%. Изменения вступят в силу после закрытия торгов в четверг.

MVIS Indices (бывший Market Vectors Index Solutions) тоже учтет изменения в АЛРОСА. Приток в акции АЛРОСА через VanEck Vectors Russia ETF (RSX, бывший Market Vectors Russia ETF), по оценкам аналитиков, может составить $16 млн. Итоги ближайшего пересмотра индексов MVIS будут объявлены во вторую пятницу сентября.

MVIS Indices (бывший Market Vectors Index Solutions) тоже учтет изменения в АЛРОСА. Приток в акции АЛРОСА через VanEck Vectors Russia ETF (RSX, бывший Market Vectors Russia ETF), по оценкам аналитиков, может составить $16 млн. Итоги ближайшего пересмотра индексов MVIS будут объявлены во вторую пятницу сентября.

Новости рынков |АЛРОСА - может выплатить дивиденды в 50% от прибыли по МСФО и за 2016 г

- 11 июля 2016, 12:54

- |

АЛРОСА может выплатить дивиденды в 50% от прибыли по МСФО и за 2016 г — об этом заявил глава Росимущества Пристансков.

Мы поддержали позицию Минфина и согласились с предложением о пролонгации правила о 50%-ной доле дивидендов на следующий годПрезидент АЛРОСА — Жарков:

В конце июля мы опубликуем результаты за первое полугодие. Надеюсь, что мы продолжим радовать инвесторов

Новости рынков |Шувалов позитивен насчет дальнейших планов по размещению

- 11 июля 2016, 11:56

- |

Первый зам председателя Правительства Шувалов считает, что Россия может исключительно самостоятельно осуществлять акции на бирже в процессе приватизации. Размещение АЛРОСА — хорошее начало. Роснефть и Башнефть могут также успешно быть размещены до конца этого года

Новости рынков |АЛРОСА - кто сколько купил

- 11 июля 2016, 11:50

- |

По сообщению из ВТБ Капитал, разбивка следующая:

Российские инвесторы — 35% объема размещения

европейские инвесторы — 35%

инвесторы из Азии и Ближнего Востока — 25%

американские инвесторы — 5%

Российские инвесторы — 35% объема размещения

европейские инвесторы — 35%

инвесторы из Азии и Ближнего Востока — 25%

американские инвесторы — 5%

Интересно отметить эволюцию инвесторов: когда мы размещали компанию в 2013 году, доля американских инвесторов в структуре спроса составляла около 40%, в нынешней сделке их место заняли российские инвесторы и инвесторы с Ближнего Востока и Азии

Новости рынков |АЛРОСА - книгу заявок закрыли

- 08 июля 2016, 18:19

- |

Книга заявок закрыта. Цену размещения объявят в понедельник утром.

(РИА Новости)

(РИА Новости)

Книга заявок переподписана примерно вдвое, большая доля иностранцев среди заявокИсточник Интерфакса

Новости рынков |АЛРОСА - книгу заявок закроют в 16-30

- 08 июля 2016, 13:19

- |

Книга заявок будет закрыта в 16-30.

Заявки ниже 65 руб могут быть не удовлетворены (это ориентир со стороны организатора)

(Прайм)

Заявки ниже 65 руб могут быть не удовлетворены (это ориентир со стороны организатора)

(Прайм)

Новости рынков |АЛРОСА - книга заявок заполнена

- 07 июля 2016, 12:39

- |

По сообщениям из источников ТАСС, книга заявок на участие в размещении АЛРОСА уже заполнена.

(ТАСС)

Сегодня утром букраннеры направили инвесторам сообщение о том, что книга (заявок) покрытаКнигу планируют закрыть в пятницу.

(ТАСС)

Новости рынков |АЛРОСА сообщила о начале формирования книги заявок

- 06 июля 2016, 19:38

- |

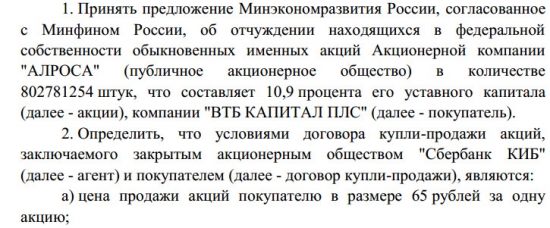

Компания сообщила о начале процесса ускоренного формирования книги заявок на участие в сделке по продаже 10,9% акций.

( Читать дальше )

Российская Федерация предложит к продаже до 802 781 254 Акций, составляющих примерно 10,9% уставного капитала Компании, в соответствии с прогнозным планом (программой) приватизации федерального имущества на 2014 - 2016 годы, утвержденным распоряжением Правительства Российской Федерации от 1 июля 2013 г. № 1111-р и предусматривающим сокращение доли участия Российской Федерации в уставном капитале АЛРОСА.

Процесс ускоренного формирования книги заявок на участие в предложении начнется непосредственно после публикации настоящего сообщенияПолученные в результате продажи акций средства будут направлены для последующего использования в рамках общих бюджетных расходов — Улюкаев.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс