SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Новатэку позволят экспортировать газ самостоятельно

- 16 июля 2012, 16:17

- |

Агентство Bloomberg распространило слушок, со ссылкой на 2 информированных людей, о том, что Новатэку дадут возможность самостоятельно экспортировать 6 млрд. куб м газа в год, за что оный будет платить комиссию 2-3%. Обе компании отказались от комментариев.

ВТБ-Капитал: если новость подтвердится, она будет сильным катализатором для роста справедливой стоимости акций Новатэка.

1. Это означает, что добыча Новатэка больше не ограничена ограничением внутренного спроса и компания может расширить бизнес на менее конкурентный рынок Европы.

2. В краткосрочном плане компания может получить существенный финансовый выигрыш из-за разницы экспортных и внутренних цен на газ. В 2013 это может увеличить EBITDA Новатэка на $300 млн

3. Хорошо для сентимента и означает, что Новатэк продолжает выигрывать от тех трудностей, которые испытвает Газпром.

Если Новатэку-таки дадут, это ставит под вопрос экспортную стратегию Газпрома. Возможен пересмотр экспортных перспектив Газпрома — и по ценам и по объемам, который будет сопровождаться существенным понижением целевой цены.

ВТБ-Капитал: Новатэк потенциал 22%, цель 13 долл.

ВТБ-Капитал: если новость подтвердится, она будет сильным катализатором для роста справедливой стоимости акций Новатэка.

1. Это означает, что добыча Новатэка больше не ограничена ограничением внутренного спроса и компания может расширить бизнес на менее конкурентный рынок Европы.

2. В краткосрочном плане компания может получить существенный финансовый выигрыш из-за разницы экспортных и внутренних цен на газ. В 2013 это может увеличить EBITDA Новатэка на $300 млн

3. Хорошо для сентимента и означает, что Новатэк продолжает выигрывать от тех трудностей, которые испытвает Газпром.

Если Новатэку-таки дадут, это ставит под вопрос экспортную стратегию Газпрома. Возможен пересмотр экспортных перспектив Газпрома — и по ценам и по объемам, который будет сопровождаться существенным понижением целевой цены.

ВТБ-Капитал: Новатэк потенциал 22%, цель 13 долл.

- комментировать

- Комментарии ( 2 )

dr-mart |Факты и цифры: российский фондовый рынок

- 06 июня 2012, 21:31

- |

Май:

MSCI EM -11,7%

MSCI World -9% — худш с мая 2010

Последний раз такое падение: сентбярь 2011, май 2010.

MSCI Russia -21,4%, 3-й мес подряд хуже чем EM

Russia — 2-й худший в MSCI EM после Венгрии (-22,9%)

RUB -12% — макс с сентября 2009

Brent -14,7%

Золото — единственное сырье, которое осталось в плюсе с начала года.

Отток средств в мае составил $697М или 1,3% от всего объема ЕМ.

В сентябре 2011 доля оттока РФ была выше: -2,4% — значит простор для оттока сейчас еще имеется.

Падение рубля подорвало позиции банковских акций РФ

Потребительский сектор тем не менее остался стабилен

Акции нефтяных компаний — защитная игра.

Энергетический сектор — самое сильное разочарование.

Дисконт РФР к ЕМ на 12 мес составит 52%.

Наибольшее понижение прогнозов по прибыли макс в банках и металлургии.

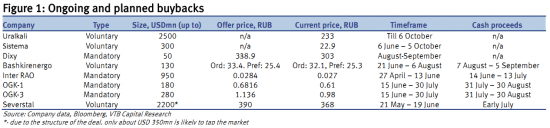

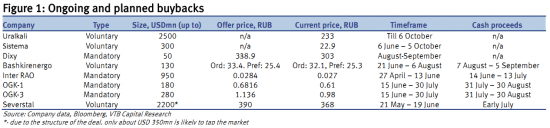

Росс компании активно выкупали свои акции:

Все цифры взяты из стратегии ВТБ Капитал

MSCI EM -11,7%

MSCI World -9% — худш с мая 2010

Последний раз такое падение: сентбярь 2011, май 2010.

MSCI Russia -21,4%, 3-й мес подряд хуже чем EM

Russia — 2-й худший в MSCI EM после Венгрии (-22,9%)

RUB -12% — макс с сентября 2009

Brent -14,7%

Золото — единственное сырье, которое осталось в плюсе с начала года.

Отток средств в мае составил $697М или 1,3% от всего объема ЕМ.

В сентябре 2011 доля оттока РФ была выше: -2,4% — значит простор для оттока сейчас еще имеется.

Падение рубля подорвало позиции банковских акций РФ

Потребительский сектор тем не менее остался стабилен

Акции нефтяных компаний — защитная игра.

Энергетический сектор — самое сильное разочарование.

Дисконт РФР к ЕМ на 12 мес составит 52%.

Наибольшее понижение прогнозов по прибыли макс в банках и металлургии.

Росс компании активно выкупали свои акции:

Все цифры взяты из стратегии ВТБ Капитал

dr-mart |Как надо писать о политике на смартлабе

- 07 декабря 2011, 17:22

- |

Смартлаб — не место для политических лозунгов. Обсуждая политику Путина, Единой России — это все равно что обсуждать недостатки модерации на смартлабе. Не наша тема.

Вот пример того, как можно писать про политику на смартлабе. Выдержка из обзора ВТБ-Капитал:

Новостной негатив с политическим оттенком, безусловно, неприятен, причем его только усиливают критические заявления правительств западных стран (а именно вчерашние комментарии США и Германии по поводу выборов). Вполне возможно, что негативный новостной фон сохранится вплоть до президентских выборов 4 марта 2012 г. Между тем вчерашние слова премьер-министра и кандидата в президенты Владимира Путина о существенных изменениях, которые ожидают правительство и губернаторский корпус после президентских выборов (повторенный посыл, впервые озвученный им в конце сентября), напомнили инвесторам, что перспективы следующего политического цикла по-прежнему просматриваются слабо. На этом фоне российский фондовый рынок в ближайшие три месяца вполнеможет демонстрировать отстающую динамику относительно других рынков акций, в том числе развивающихся, особенно если внешний фон сам по себе будет и дальше оставаться негативным.

В условиях общемировой неопределенности мы продолжаем отдавать предпочтение нефтянке и производителям драгметаллов, считая, что они в меньшей степени подвержены специфическим для России рискам. Между тем в преддверии выборов президента мы ожидаем реализации политических инициатив, направленных на привлечение большей доли левоцентристского электората, что должно оказать положительное влияние на акции компаний потребительского сектора (даже если этот эффект и будет носить краткосрочный характер). В то же время на улучшение новостного фона, связанного с регулируемыми тарифами, в этот период рассчитывать не приходится, поэтому к представителям электроэнергетики интерес инвесторов, по-видимому, будет восстанавливаться дольше (хотя вчерашние новости по сектору были исключительно благоприятными – см. комментарий ниже).

Вот пример того, как можно писать про политику на смартлабе. Выдержка из обзора ВТБ-Капитал:

Новостной негатив с политическим оттенком, безусловно, неприятен, причем его только усиливают критические заявления правительств западных стран (а именно вчерашние комментарии США и Германии по поводу выборов). Вполне возможно, что негативный новостной фон сохранится вплоть до президентских выборов 4 марта 2012 г. Между тем вчерашние слова премьер-министра и кандидата в президенты Владимира Путина о существенных изменениях, которые ожидают правительство и губернаторский корпус после президентских выборов (повторенный посыл, впервые озвученный им в конце сентября), напомнили инвесторам, что перспективы следующего политического цикла по-прежнему просматриваются слабо. На этом фоне российский фондовый рынок в ближайшие три месяца вполнеможет демонстрировать отстающую динамику относительно других рынков акций, в том числе развивающихся, особенно если внешний фон сам по себе будет и дальше оставаться негативным.

В условиях общемировой неопределенности мы продолжаем отдавать предпочтение нефтянке и производителям драгметаллов, считая, что они в меньшей степени подвержены специфическим для России рискам. Между тем в преддверии выборов президента мы ожидаем реализации политических инициатив, направленных на привлечение большей доли левоцентристского электората, что должно оказать положительное влияние на акции компаний потребительского сектора (даже если этот эффект и будет носить краткосрочный характер). В то же время на улучшение новостного фона, связанного с регулируемыми тарифами, в этот период рассчитывать не приходится, поэтому к представителям электроэнергетики интерес инвесторов, по-видимому, будет восстанавливаться дольше (хотя вчерашние новости по сектору были исключительно благоприятными – см. комментарий ниже).

dr-mart |Глава ВТБ-Капитал ждет отскока на рынке акций

- 07 октября 2011, 20:59

- |

Глава одного из главных кукловодов на РФР, ВТБ Капитал, Алексей Яровицкий ждет отскока.

- Россия перепродана.

- Сегодняшние рыночные уровни предполагают цену нефти где-то около $70 за баррель или даже ниже, это не тот уровень, где сейчас находится цена нефти.

- Думаю, что российский рынок сможет отскочить, если позволят глобальные условия.

- Мы думаем, что Россия подготовлена значительно лучше, чем в 2008 году, так как правительство знает, как быстро впрыскивать ликвидность, и по сути оно уже это делает.

- Банковская система капитализирована намного лучше

- Правительство и ЦБ смогли эффективно перейти на плавающий валютный курс.

dr-mart |На деске ВТБ-Капитал происходит активная инсайдерская торговля

- 12 сентября 2011, 01:37

- |

«Был на equities трейдинг деске ВТБ Капитала, наверное одной из самых мощных структур, торгующих ценными бумагами. Честно сказать — впечатляет. Не уверен, что хотел бы так же работать, но… там крутятся огромные деньги и происходит массивная инсайдерская торговля. Осталось ощущение, что люди крутят рынком как хотят, и это зрелище завораживает. Познакомился с двумя репо-трейдерами.»

Цитата из http://herald.livejournal.com/822545.html

Цитата из http://herald.livejournal.com/822545.html

dr-mart |Слух: наш рынок агрессивно выкупался в августе крупным российским игроком

- 30 августа 2011, 23:35

- |

До меня дошли разговоры о том, что наш рынок выкупался крупным российским игроком в августе. Причем, от независимых друг от друга источников.

Некоторые участники заметили во время спада рынков большие заказы на наши голубые фишки: Роснефть, Газпром, Сбербанк, Норникель.

Называлась примерная сумма покупки — $1 млрд.

Слышал такие версии:

А вы заметили присутствие крупного покупателя в августе?

Кто по-вашему мог тарить российские акции?

Некоторые участники заметили во время спада рынков большие заказы на наши голубые фишки: Роснефть, Газпром, Сбербанк, Норникель.

Называлась примерная сумма покупки — $1 млрд.

Слышал такие версии:

- Покупал ВТБ-Капитал себе «на книжку»

- Покупал известный всем российский олигарх

- Возможно и то и то одновременно имело место.

А вы заметили присутствие крупного покупателя в августе?

Кто по-вашему мог тарить российские акции?

dr-mart |Самая вменяемая аналитика в России - ВТБ Капитал

- 15 августа 2011, 11:06

- |

- Есть оправданные опасения ужесточения фискальной политики в развитых странах

- Темпы ужесточения могут ускориться под давлением рынков облигаций

- Все это будет давить на экономический рост в 2012

- К несчастью, медленный рост не помогает решить проблемы с госдолгами.

- Встреча Николя Саркози и Ангелы Меркель на этой неделе может привнести немного оптимизма, но мы все равно не видим быстрого решения этих проблем, а значит повода для роста привлекательности рисковых активов.

- Наша рабочая гипотеза: — рынок будет шатким до конца 2011, до прояснения ситуации с экономикой и прибылями на 2012.

- Дно прошлой недели по РФР дисконтирует нефть Брент на уровне $75 с учетом текущего валютного режима ЦБР.

- Минимумы прошлой недели устоят в случае если рынок не начнет ожидать начала широкомасштабной глобальной рецессии.

- С учетом неопределенного прогноза на 2012, нефть и драгметаллы яввляются наиболее защитными секторами на российском рынке акций.

- В целом, восстановление возглавили циклические сектора. Энерджи и Металлурги прибалвиои 4% в среднем.

- Среди голубишек лучше рынка РОснефть +5.4% и Норникель; Альянс Ойл, Распадская — лучшие среди неликвидов.

- Финансовый сектор восстанавливался медленнее рынка.

- Группа ПИК +15% за неделю!

dr-mart |ВТБ-Капитал ожидает ослабления рубля

- 08 августа 2011, 11:23

- |

Прогноз ВТБ-Капитал: Сегодня утром на всех рынках наблюдается ухудшение аппетита к риску, и мы полагаем, что в сложившейся ситуации продолжение бегства от рисков является наиболее вероятным сценарием.

Мы ожидаем, что в перспективе ослабление рубля относительно бивалютной корзины и доллара продолжится:

Таким образом, курс рубля к доллару на этой неделе может достигнуть 28.50-28.75 руб., а стоимость бивалютной корзины, как мы полагаем, останется ниже 34.0 руб. при очень ограниченных объемах покупки валюты Банком России (до USD50 млн). Тем временем ситуация с ликвидностью на внутреннем рынке может ухудшиться в связи с повышением спроса на иностранную валюту. Однако с учетом ускорения расходования бюджетных средств банки вряд ли прибегнут к инструментам рефинансирования ЦБ на этой неделе.

Мы ожидаем, что угол наклона кривой кросс-валютных свопов несколько уменьшится: достижимыми в краткосрочной перспективе представляются уровни в 4.50% для месячной ставки и 4.80-5.00% для годовой. Последнее окажет негативное влияние на рынок рублевых облигаций – так, в пятницу доходность долгосрочных ОФЗ увеличилась на 15-20 б.п.

Мы ожидаем, что в перспективе ослабление рубля относительно бивалютной корзины и доллара продолжится:

- отток средств портфельных инвесторов – главным образом с российского рынка акций – скорее всего активизируется;

- цены на сырьевые товары, вероятно, продолжат снижаться в связи с ухудшением перспектив развития мировой экономики;

- объем продаж валюты экспортерами может оказаться ниже из-за усиливающейся неопределенности.

Таким образом, курс рубля к доллару на этой неделе может достигнуть 28.50-28.75 руб., а стоимость бивалютной корзины, как мы полагаем, останется ниже 34.0 руб. при очень ограниченных объемах покупки валюты Банком России (до USD50 млн). Тем временем ситуация с ликвидностью на внутреннем рынке может ухудшиться в связи с повышением спроса на иностранную валюту. Однако с учетом ускорения расходования бюджетных средств банки вряд ли прибегнут к инструментам рефинансирования ЦБ на этой неделе.

Мы ожидаем, что угол наклона кривой кросс-валютных свопов несколько уменьшится: достижимыми в краткосрочной перспективе представляются уровни в 4.50% для месячной ставки и 4.80-5.00% для годовой. Последнее окажет негативное влияние на рынок рублевых облигаций – так, в пятницу доходность долгосрочных ОФЗ увеличилась на 15-20 б.п.

dr-mart |Понижение рекомендации по Лукойлу. Роснефть интереснее.

- 22 февраля 2011, 18:24

- |

ВТБ-Капитал:

Рекомендация снижена до «Держать».

Мы понизили прогнозную цену акций «ЛУКойла» через 12 месяцев на 9% до $70, снизив рекомендацию до «Держать».

Основные опасения у нас вызывают следующие три аспекта:

Режим налогообложения нефтедобывающего сегмента должен стать более благоприятным, создав предпосылки для увеличения премии в оценке органически растущих компаний по отношению к компаниям, которые не могут продемонстрировать такой рост. С этой точки зрения на данном этапе «Роснефть» выглядит более привлекательно, чем «ЛУКойл».

Рекомендация снижена до «Держать».

Мы понизили прогнозную цену акций «ЛУКойла» через 12 месяцев на 9% до $70, снизив рекомендацию до «Держать».

Основные опасения у нас вызывают следующие три аспекта:

- среднесрочная динамика производственных показателей компании

- инвестпрограмма

- налоги.

Режим налогообложения нефтедобывающего сегмента должен стать более благоприятным, создав предпосылки для увеличения премии в оценке органически растущих компаний по отношению к компаниям, которые не могут продемонстрировать такой рост. С этой точки зрения на данном этапе «Роснефть» выглядит более привлекательно, чем «ЛУКойл».

dr-mart |ВТБ-Капитал понижает рекомендацию по Норникелю до Держать

- 17 февраля 2011, 15:33

- |

- Цель 12 мес снижена с $30 до $25,7/ГДР.

- Аналитики легким движением руки просто скорректировали стоимость капитала, повысив риск корпоративного управления.

- И компания моментом потеряла почти десяток миллиардов долларов капитализации:)

- Проблема в выкупе акций Норникелем с оч большой премией.

- Позитивный сценарий — погашение выкупленных у Русала собственных акций. Но пока в этом нет уверенности.

- Новая рекомендация — Держать. Потенциал 7%

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс