SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

dr-mart |VIX, притоки денег. Хай рынка?

- 13 января 2013, 09:50

- |

перепост: http://true-flipper.livejournal.com/411430.html

(via http://www.advisorperspectives.com)

А вот выводы постараюсь вкратце написать сам:

(via http://www.advisorperspectives.com)

А вот выводы постараюсь вкратце написать сам:

- индикаторы противоположного мнения (contrarian indicators, а именно индекс волатильности VIX и притоки бабок на фонду) говорят о вероятном максимуме рынка акций США

- Притоки на фонду максимальные за 10 лет (+$8,9 млрд — макс с марта 2000)

- VIX минимальный c 2007 года

- гигантские оттоки с рынка обычно хороший индикатор для покупки

- Когда VIX на лое (линия поддержки), продолжение ралли практически невозможно

- комментировать

- ★17

- Комментарии ( 44 )

dr-mart |Goldman Sachs медведит рынок

- 25 сентября 2012, 11:50

- |

Вчера Дэвид Костин, стратег по акциям Goldman Sachs, выпустил медвежий репорт по американскому рынку акций. Костин утверждает:

- S&P500 резко упадет после выборов президента США

- причина падения — до инвесторов дойдет, что фискальный обрыв не удастся разрешить гладко

- большинство думает сейчас, что бюджетную проблему удастся легко провести через конгресс, но Голдман видит 1 шанс из 3, что будет хуже.

- Костин считает, что падение S&P500 начнется уже с этой недели и доедет до 1250 пунктов.

dr-mart |Хронология кризиса 2008 года. Год 2007-й

- 27 июля 2012, 17:00

- |

Любопытно посмотреть как нарастали проблемы в финансовом секторе по всему миру в 2007 году. Картинку составил сам, опираясь на хронологию кризиса которой писал вчера.

Эту картинку будет полезно внимательно изучить всем тем, кто пытается провести причинно-следственные связи между новостями и движениями на рынке.

Это график показывает, как долго рынок может оставаться иррациональным, несмотря на шквал предупредительных негативных сигналов.

Реальное падение происходит только тогда, когда накопившиеся проблемы начинают лить через край.

Самое поразительное то, что даже после всех указанных на графике новостей, в середине декабря 2007 года фондовый индекс S&P500 находился в 50 пунктах от своего рекордного значения.

p.s. кризисы изучать важно. Когда-нибудь, кто-нибудь из нас, наиболее рисковый, грамотный и продуманный, заработает на таких знаниях очень большие деньги.

Эту картинку будет полезно внимательно изучить всем тем, кто пытается провести причинно-следственные связи между новостями и движениями на рынке.

Это график показывает, как долго рынок может оставаться иррациональным, несмотря на шквал предупредительных негативных сигналов.

Реальное падение происходит только тогда, когда накопившиеся проблемы начинают лить через край.

Самое поразительное то, что даже после всех указанных на графике новостей, в середине декабря 2007 года фондовый индекс S&P500 находился в 50 пунктах от своего рекордного значения.

p.s. кризисы изучать важно. Когда-нибудь, кто-нибудь из нас, наиболее рисковый, грамотный и продуманный, заработает на таких знаниях очень большие деньги.

dr-mart |Комментарий по рынку (true_flipper)

- 01 февраля 2012, 22:10

- |

Перепост из ЖЖешечки true_flipper:

Всеобщий депресняк как-то быстро сменился всеобщей же эйфорией. Американские акции растут не смотря на то, что пока этот Earnings Season самый слабый со времен финансового кризиса(прибыли лучше ожиданий в 59% случаев против обычных 80% в последние годы, плюс очень много промахов по выручке и очень много снижений прогнозов), данные экономические выходят по большей части ниже ожиданий, никаких договоренностей по Греции так и нет, в РФ как бы уже нет полит рисков (хотя на мой взгляд они только выросли за последнее время). И все это на практически стабильно падающих обьемах торгов.

Консенсус конечно на первый квартал был очень bearish, классически все получается наоборот:) Это был кстати первый январь в истории, такой что SPX ни разу не упал больше 0.6% за весь месяц:)

Из каментов:

на ри довольно странная картина, на мой згляд люди заходят последние несколько дней в лонги дирекционно плюс видимо прилично дельны от опционов, колебания по OI от максимумов до минимов высоки при низкой волатильности в целом

Ну исторически январский барометр то типа работает, с таким январем(+>4%) SPX показывал в среднем очень хороший рост. Но фундаментальные риски пока не делись никуда с другой стороны.

Всеобщий депресняк как-то быстро сменился всеобщей же эйфорией. Американские акции растут не смотря на то, что пока этот Earnings Season самый слабый со времен финансового кризиса(прибыли лучше ожиданий в 59% случаев против обычных 80% в последние годы, плюс очень много промахов по выручке и очень много снижений прогнозов), данные экономические выходят по большей части ниже ожиданий, никаких договоренностей по Греции так и нет, в РФ как бы уже нет полит рисков (хотя на мой взгляд они только выросли за последнее время). И все это на практически стабильно падающих обьемах торгов.

Консенсус конечно на первый квартал был очень bearish, классически все получается наоборот:) Это был кстати первый январь в истории, такой что SPX ни разу не упал больше 0.6% за весь месяц:)

Из каментов:

на ри довольно странная картина, на мой згляд люди заходят последние несколько дней в лонги дирекционно плюс видимо прилично дельны от опционов, колебания по OI от максимумов до минимов высоки при низкой волатильности в целом

Ну исторически январский барометр то типа работает, с таким январем(+>4%) SPX показывал в среднем очень хороший рост. Но фундаментальные риски пока не делись никуда с другой стороны.

dr-mart |Credit Suisse понижает цель по S&P500 с 1450 до 1350

- 05 августа 2011, 12:26

- |

Credit Suisse понижает цель по S&P500 с 1450 до 1350 (“Да, мы обо**ались”)

Давайте ка узнаем, что вдруг осенило аналитиков, чего они раньше предвидеть не могли:

Два больших риска:

1. Европа. Главные изменения случились 2 недели назад, мы думаем ECB/EFSF начнет покупать облигации Испании и Италии до того, как рынок успокоится.

2. Бюджетное ужесточение в США составит 2,5% ВВП2012 если не возобновить налоговые стимулы.

Мы уверены, что отрицательные реальные ставки по всей кривой доходности смягчат обслуживание госдолга и заставят инвестров брать риск, что снизит уровень сбережений и приведет к переоценке валют развивающихся стран.

Вероятно QE в Великобритании и Японии. Вероятность QE3 в США=50%.

Давайте ка узнаем, что вдруг осенило аналитиков, чего они раньше предвидеть не могли:

- прогноз прибыли на акцию снижен на 12% в США и 7% в ЕС

- прогноз понижен в связи с более слабыми перспективами экономики

- рейтинг рынка акций — выше рынка — сохраняем

Два больших риска:

1. Европа. Главные изменения случились 2 недели назад, мы думаем ECB/EFSF начнет покупать облигации Испании и Италии до того, как рынок успокоится.

2. Бюджетное ужесточение в США составит 2,5% ВВП2012 если не возобновить налоговые стимулы.

Мы уверены, что отрицательные реальные ставки по всей кривой доходности смягчат обслуживание госдолга и заставят инвестров брать риск, что снизит уровень сбережений и приведет к переоценке валют развивающихся стран.

Вероятно QE в Великобритании и Японии. Вероятность QE3 в США=50%.

dr-mart |Фьючерс S&P500: что это был за вынос 5 минут назад?

- 23 июня 2011, 23:07

- |

Может новости какие были?

А вот и нашли ответ:

ГРЕЦИЯ ДОСТИГАЕТ СОГЛАШЕНИЯ С ИНСПЕКТОРАМИ МЕЖДУНАРОДНОГО ВАЛЮТНОГО ФОНДА ЕС НА ПЯТИЛЕТНЕМ ПЛАНЕ СТРОГОСТИ — ИСТОЧНИКИ

Рустем, спасибо за новость

dr-mart |Забудьте об инвестициях на рын акций!

- 22 мая 2011, 06:25

- |

Многоуважаемый Spydell ночами не спит, продолжая разоблачать мировую закулису. Вот его очередное творение:

Потерянные десятилетия. Инвестиции в рынок акций? Забыть!

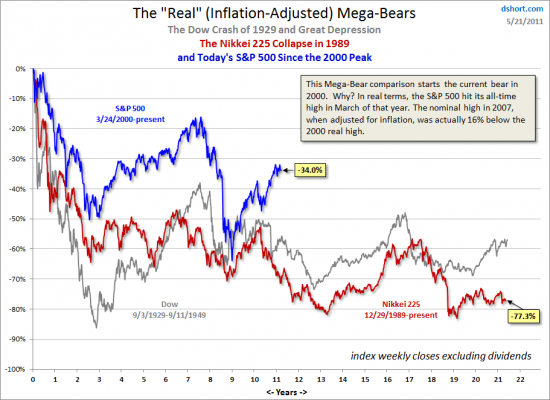

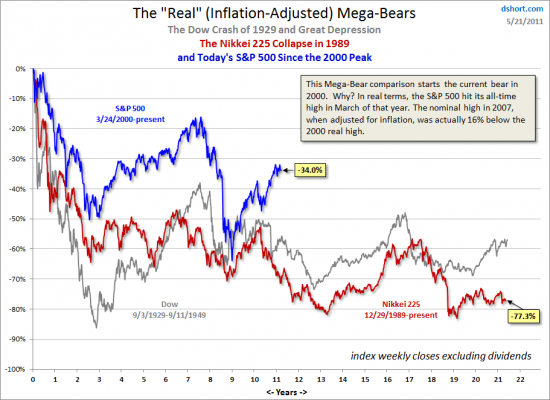

Вопреки расхожему мнению, что долгосрочные инвестиции в акции приносят прибыль — на самом деле это не так. Но следует точно определить период, границы. После удачного входа на самых низах и при условии устойчивого восстановления экономики действительно можно получить доходность, равную 15-20% годовых, что само по себе уникально, и на это могут рассчитывать единицы. Основная масса всегда получает убытки. После взрыва пузыря немного иная динамика. Обычно речь идет о потерянном десятилетии, когда темпы роста доходности инвестиций в акциях не то, чтобы соответствуют инфляции в экономике, а роста фактически и нет никакого. Например те, кто купил индекс S&P на излете в 2000 году сейчас потерял не менее 34% от своих инвестиции в реальном выражении, т.е. с учетом инфляции. И это тогда, когда в номинальном выражении рынки недалеко от хаев.

На графике сравнение с Великой Депрессией и пузырем в Японии. Пока выглядим лучше, чем два предыдущем пузыря, но целиком и полностью на эмиссионной накачке. Т.е. в долгосрочном плане рынок может еще долго колебаться в пределах 1000-1600 пунктов, но с учетом инфляции нисходящий тренд может преобладать.

Стратегия Buy and hold, которую так рекламируют инвест и брокерские дома, по сути убыточна. Она работает только на низкой базе, либо на рынках, которые только зарождаются. Да, те, кто купил Лукойл, Сбербанк и Газпром 10 лет назад неплохо заработали, когда российский рынок только зарождался, был тотально недоинвестирован, но теперь они могут забыть об этом навсегда. Такого больше не будет никогда ))

( Читать дальше )

Потерянные десятилетия. Инвестиции в рынок акций? Забыть!

Вопреки расхожему мнению, что долгосрочные инвестиции в акции приносят прибыль — на самом деле это не так. Но следует точно определить период, границы. После удачного входа на самых низах и при условии устойчивого восстановления экономики действительно можно получить доходность, равную 15-20% годовых, что само по себе уникально, и на это могут рассчитывать единицы. Основная масса всегда получает убытки. После взрыва пузыря немного иная динамика. Обычно речь идет о потерянном десятилетии, когда темпы роста доходности инвестиций в акциях не то, чтобы соответствуют инфляции в экономике, а роста фактически и нет никакого. Например те, кто купил индекс S&P на излете в 2000 году сейчас потерял не менее 34% от своих инвестиции в реальном выражении, т.е. с учетом инфляции. И это тогда, когда в номинальном выражении рынки недалеко от хаев.

На графике сравнение с Великой Депрессией и пузырем в Японии. Пока выглядим лучше, чем два предыдущем пузыря, но целиком и полностью на эмиссионной накачке. Т.е. в долгосрочном плане рынок может еще долго колебаться в пределах 1000-1600 пунктов, но с учетом инфляции нисходящий тренд может преобладать.

Стратегия Buy and hold, которую так рекламируют инвест и брокерские дома, по сути убыточна. Она работает только на низкой базе, либо на рынках, которые только зарождаются. Да, те, кто купил Лукойл, Сбербанк и Газпром 10 лет назад неплохо заработали, когда российский рынок только зарождался, был тотально недоинвестирован, но теперь они могут забыть об этом навсегда. Такого больше не будет никогда ))

( Читать дальше )

dr-mart |Аналитики, выступающие на CNBC, продолжают бычить рынок

- 10 марта 2011, 23:57

- |

Очень много оптимизма у экспертов, которые выступали сегодня на CNBC:

- Данные из Китая: надо смотреть не на цифру за 1 месяц, а на тренд. Он положительный.

- Данные по пособиям США: данные волатильны. На рынке труда США налицо улучшение ситуации

- Снижение кредитного рейтинга Испании: несвоевременно. За последние месяцы ситуация в Испании начала улучшаться.

- Бычий тренд будет продолжаться год и больше

- рынок акций США остается относительно дешевым (П/Е=13-14)

- прибыли компаний продолжают расти

- инфляция остается низкой

- чтобы навредить экономике, цены на нефть должны вырасти намного выше.

- данные ISM были хорошими — 1 из лучших опереж индикаторов на 2 квартала

- рост ВВП США будет сильным

- опасения по поводу инфляции в Китае необоснованно высокие

dr-mart |Ну вот вы и дождались: штаты/европа валятся, а мы растем

- 21 февраля 2011, 18:28

- |

Ну что, как высоко теперь расти будем?:)

По фьючу РТС картинка-то теперь бычья рисуется, а краткосрочный фон уже, напротив, медвежий.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс