SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. cowboy |Параметры хорошей стратегии

- 22 марта 2018, 13:21

- |

Как выбрать управляющего или грамотное ДУ

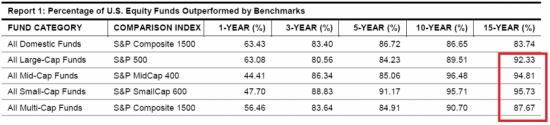

Компания S&P Dow Jones Indices ведет статистику успешности пассивного инвестирования относительно активного, которым занимаются профессионалы. На этой неделе она опубликовала новый отчет за 2017 год, из которого следует, что 95% профессионалов не могут «побить» рынок, т. е. средний хедж-фонд демонстрирует худшую доходность, чем традиционное индексное инвестирование.

Если сравнить динамику управления и доходность индекса, получается картина «не очень».

По данным компании, на отрезке в 1 год 44-63% управляющих активами демонстрируют отстающую динамику относительно индексов, а на 15-летнем горизонте 92-95% из них не могут опередить рынок.

Получается многие довольны будут просто инвестировав в индекс.

В общем это меня давно натолкнуло на мысль, что если инвестор и ищет куда вложить деньги, или какой продукт выбрать на рынке, он прежде всего сравнивает сколько ему даст простое вложение в индекс. Имея базовую доходность индекса инвестор рассуждает о преимуществах той или иной стратегии.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 0 )

Блог им. cowboy |По поводу стратегии "выйти в кэш"

- 15 марта 2018, 12:39

- |

Пост пишу, т.к. уже многие люди выходят в кэш.

Хочу начать с того, что

Но в том, чтобы «выйти в кэш» нет ничего плохого.

Причины такого поведения?

— усталось, тщетность усилий,

— отсутствие весомой прибыли,

— непонимание происходящего,

— отсутствие реальных стратегий, на которых можно заработать.

Рынок сейчас такой, что сегодня выигрывают те, кто играет на повышение, а завтра уже медведи берут свое. Это — не рынок, это — просто передергивание, переливание из пустого в порожнее.

Поэтому те, кто сегодня «выходит в кэш» могут, а) подождать лучших времен, например уверенного тренда — в космос или б) уйти из трейдинга. «выйти в кэш» — всегда означает уход с рынка. Не важно чем мы это объясняем. Поэтому, логично и более грамотно второе.

Третье — это открыть небольшой депозитик, или придумать что-нибудь еще, раз сам не справляешся.

Хочу начать с того, что

«выйти в кэш» — это не стратегия, а ее отсутствие.

Но в том, чтобы «выйти в кэш» нет ничего плохого.

Причины такого поведения?

— усталось, тщетность усилий,

— отсутствие весомой прибыли,

— непонимание происходящего,

— отсутствие реальных стратегий, на которых можно заработать.

Рынок сейчас такой, что сегодня выигрывают те, кто играет на повышение, а завтра уже медведи берут свое. Это — не рынок, это — просто передергивание, переливание из пустого в порожнее.

Поэтому те, кто сегодня «выходит в кэш» могут, а) подождать лучших времен, например уверенного тренда — в космос или б) уйти из трейдинга. «выйти в кэш» — всегда означает уход с рынка. Не важно чем мы это объясняем. Поэтому, логично и более грамотно второе.

Третье — это открыть небольшой депозитик, или придумать что-нибудь еще, раз сам не справляешся.

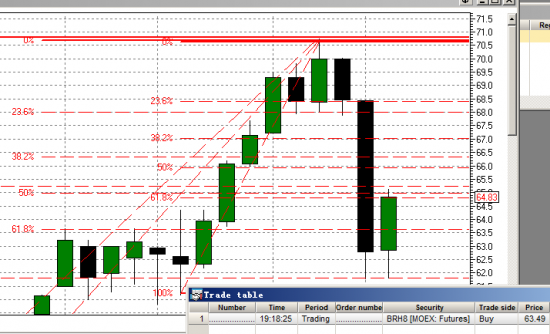

Блог им. cowboy |Нефть - в космас

- 16 февраля 2018, 11:46

- |

Бросайте вы эти семинары, ай-да в космос!

Ну чтож… (копирую Палыча), теперь позиция сама заботится о себе. Это реально «Стратегия 21+», 21-го века, не 18-го с «грошами». Притяжение Земли пройдено!

( Читать дальше )

Блог им. cowboy |Чувствую, я уже в деле

- 12 февраля 2018, 08:38

- |

Вот день только начался, а прибыль уже пошла. И чего я только посмотрел сейчас на монитор?)… материальная и за ней неосязаемая.

Блог им. cowboy |Без права на ошибку или как выбирать инвестора

- 11 февраля 2018, 20:52

- |

Простые жизненные правила или почему трейдеры не имеют право на ошибку

1. Никогда не предлагайте свои услуги тем, кто их не оценит. Уж не помню кто, но было об обществе женщин так сказано.2. Не предлагайте больше, чем предлагает рынок. Вспомните сколько есть ставка по депозиту. А люди все несут и несут в банк, а там асв. Либо инвестор испугается, либо подумает, что у вас плохо с восприятием реальности. Если все-таки согласитесь, что второе — подкорректируйте обороты.

3. Не занижайте свои гонорары. Даешь на гора больше, требуйте больше.

4. Лучше торговать на свои кровные, чем трястись за деньги чужие. В случае чего вам же и отвечать.

5. Инвестор не мамонт. Мало кто сейчас живет с рынка, а деньги должны работать. Инвестор это понимает лучше вас.

6. Кто их держит в швейцарском чемодане — тот не инвестор. Это случайный человек, боящийся что денег таких он больше не увидит.

7. Четко определяйте, что хочет инвестор, может быть ему важен процесс, а может просто сохранение. В любом случае — это клинический случай. Ему дорога на депозиты. Так для всех будет безопаснее.

8. Удача и правильный инвестор рано или поздно вас найдет, т.к. все в этом мире взаимосвязано.

Разумеется это шуточный пост. Инвесторам не обижаться.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс