SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. boomin |Коротко о главном на 09.08.2021

- 09 августа 2021, 08:23

- |

Решение о выпуске и повышение рейтинга:

- «Эксперт РА» повысило рейтинг кредитоспособности «Агронова-Л» до уровня ruBBB- и изменило прогноз на стабильный. Ранее у компании действовал рейтинг на уровне ruBB+ с позитивным прогнозом. Повышение рейтинга компании обусловлено улучшением ликвидности и снижением уровня долговой нагрузки на фоне сильных финансовых результатов за 2020 и первое полугодие 2021 года.

- «МСБ-Лизинг» принял решение о размещении выпуска облигаций серии 01-М объемом 250 млн рублей, сроком обращения 5 лет. Номинал одной ценной бумаги — 1 000 рублей. Облигации будут размещены по закрытой подписке среди квалифицированных инвесторов. По выпуску предусмотрена возможность досрочного погашения по усмотрению эмитента. Другие параметры выпуска пока не раскрываются.

- «Мани Френдс» планирует размещение первого выпуска трехлетних коммерческих облигаций объемом 20 млн рублей. Ставка купона — 17% годовых, купоны ежеквартальные. Номинал одной ценной бумаги — 1000 рублей. По выпуску предусмотрена амортизация: ежемесячно, начиная с 19-го месяца. Минимальный объем покупки — 200 бумаг. Книга заявок будет открыта до 20 августа. Приобретение бумаг возможно в течение 3-4 квартала 2021 года.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. boomin |Коротко о главном на 06.08.2021

- 06 августа 2021, 14:11

- |

Новый эмитент на СПБ бирже и итоги размещения:

- «УГМК-Сталь» зарегистрировал программу и проспект биржевых облигаций серии 001Р объемом 5 млрд рублей на СПБ бирже. Присвоенный регистрационный номер 4-00601-R-001P-04E. В рамках бессрочной программы облигации могут размещать на срок до 5 лет по открытой подписке.

- «ХимТэк» завершил размещение выпуска дебютных четырёхлетних облигаций серии 001P-01 объемом 150 млн рублей за один день торгов. Ставка купона установлена на уровне 13% годовых и зафиксирована на весь период обращения, купоны ежеквартальные. По выпуску предусмотрена амортизация.

Подробнее о событиях и эмитентах на Boomin.

План выплат купонов на сегодня в Ожидаемых событиях

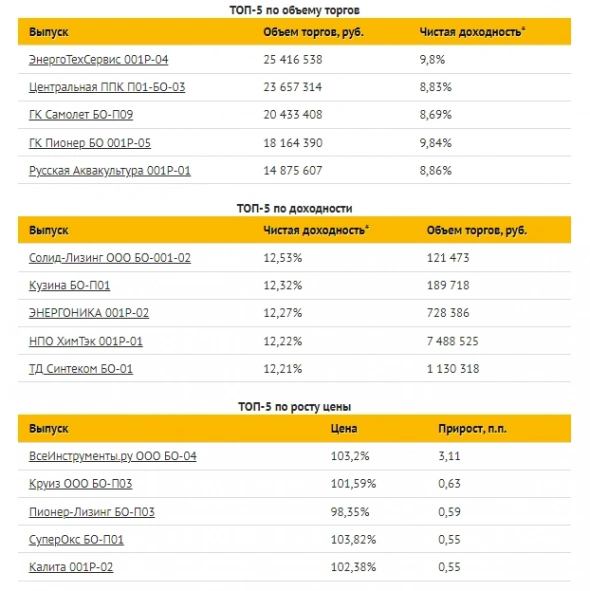

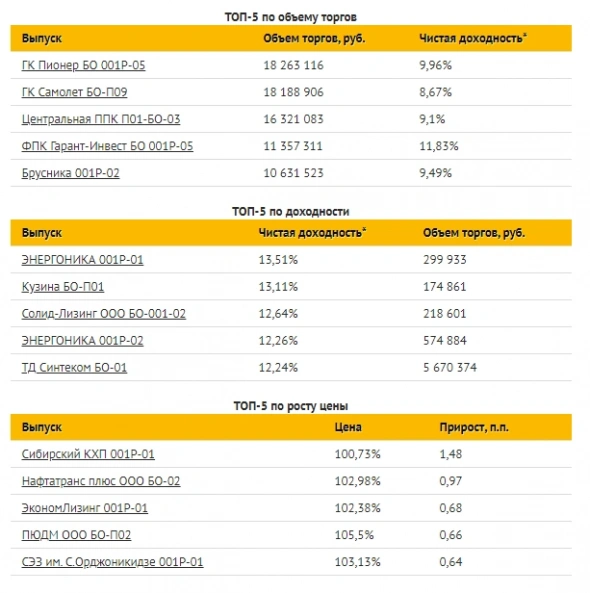

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

Блог им. boomin |Коротко о главном на 05.08.2021

- 05 августа 2021, 09:20

- |

Начало размещения, итоги оферты и кредитный рейтинг:

- Сегодня «ХимТэк» начинает размещение выпуска дебютных четырёхлетних облигаций серии 001P-01 объемом 150 млн рублей. Ставка купона установлена на уровне 13% годовых и зафиксирована на весь период обращения, купоны ежеквартальные. По выпуску предусмотрена амортизация: по 10% от номинальной стоимости будет погашено в дату окончания 8-го и 10-го купонов, 20% в дату окончания 12-го купона и 60% в дату окончания 16-го купона. Организатор — «Универ Капитал».

- «Солид-лизинг» приобрел в рамках оферты облигации серии БО-001-1 на общую сумму 3 498 370,19 рублей с учетом номинальной стоимости и накопленного купонного дохода. Цена приобретения — 100% от номинала. Номинальная стоимость каждой ценной бумаги – 1 000 рублей. Обязательство исполнено в срок и в полном объеме.

- «Нафтатранс плюс» установил ставку 23-го купона пятилетних облигаций серии БО-02 объемом 250 млн рублей на уровне 13% годовых.

( Читать дальше )

Блог им. boomin |Коротко о главном на 04.08.2021

- 04 августа 2021, 11:05

- |

Новый выпуск на СПБ бирже, кредитные рейтинги и дефолты:

- «Доминион» зарегистрировал выпуск облигаций серии БО-01 на 10 млрд рублей со сроком обращения 10 лет, предназначенный для квалифицированных инвесторов, на СПБ бирже. Номинал одной облигации — 10 млн рублей. Присвоенный регистрационный номер — 4B04-01-69330-H. Купоны полугодовые.

- Рейтинговое агентство «Эксперт РА» подтвердило рейтинг кредитоспособности нефинансовой компании «Легенда» на уровне ruBBB-. Прогноз по рейтингу изменён со стабильного на позитивный.

- НКР присвоило «Русской Аквакультуре» кредитный рейтинг A-.ru со стабильным прогнозом.

- «Дядя Дёнер» допустил технический дефолт по выплате купонного дохода за 17-й купонный период по облигациям серии БО-П02. Размер неисполненных обязательств — 554 тыс. 800 рублей. Причина неисполнения — недостаточность денежных средств в необходимом объеме.

( Читать дальше )

Блог им. boomin |Коротко о главном на 03.08.2021

- 03 августа 2021, 07:57

- |

О датах размещения и новом выпуске:

- Сегодня «ЦФП» (VIVA Деньги) начинает размещение трехлетних облигаций серии 02 объемом 1 млрд рублей. Ставка купона установлена на уровне 13% годовых и зафиксирована на весь период обращения, купоны ежемесячные. Номинальная стоимость каждой ценной бумаги — 1 000 рублей. Способ размещения — закрытая подписка среди квалифицированных инвесторов.

- «АйДи Коллект» 10 августа начнет размещение выпуска трехлетних облигаций серии 01 объемом 400 млн рублей. Облигации будут размещены по закрытой подписке среди квалифицированных инвесторов. Ставка купона установлена на уровне 12% годовых и зафиксирована на весь период обращения, купоны ежемесячные. По выпуску предусмотрена возможность досрочного погашения по усмотрению эмитента. Номинал одной ценной бумаги – 1 000 рублей.

- «КарМани» принял решение о размещении выпуска облигаций серии 01. Параметры выпуска пока не раскрываются.

( Читать дальше )

Блог им. boomin |Коротко о главном на 02.08.2021

- 02 августа 2021, 10:21

- |

Новая программа и итоги размещения:

- «ПРОМОМЕД ДМ» завершил размещение трехлетних облигаций серии 001P-02 объемом 1,5 млрд рублей за один день торгов. Ставка купона установлена на уровне 9,45% годовых, купоны полугодовые. Московская биржа включила ценные бумаги в Сектор Рынка инноваций и инвестиций. По выпуску предусмотрено поручительство от ООО «Биохимик» и ковенанты.

- Московская биржа зарегистрировала программу облигаций «Мираторг финанс» серии 001Р объемом до 100 млрд рублей включительно или эквивалент этой суммы в иностранной валюте. Присвоенный регистрационный номер — 4-36276-R-001P-02E.

Подробнее о событиях и эмитентах на Boomin.

План выплат купонов на сегодня в Ожидаемых событиях

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

Блог им. boomin |Коротко о главном на 30.07.2021

- 30 июля 2021, 10:52

- |

Начало и завершение размещений и ставка купона:

- Сегодня «ПРОМОМЕД ДМ» начинает размещение трехлетних облигаций серии 001P-02 объемом 1,5 млрд рублей. Ставка купона установлена на уровне 9,45% годовых, купоны полугодовые. Номинальная стоимость одной облигации — 1 000 рублей. Цена размещения — 100% от номинала. Московская биржа включила ценные бумаги в Сектор Рынка инноваций и инвестиций. По выпуску предусмотрено поручительство от ООО «Биохимик» и ковенанты.

- «ХимТэк» 5 августа начнет размещение выпуска дебютных четырёхлетних облигаций серии 001P-01 объемом 150 млн рублей. Ставка купона установлена на уровне 13% годовых и зафиксирована на весь период обращения, купоны ежеквартальные. По выпуску предусмотрена амортизация.

- «Кузина» установила ставку 25-48-го купонов по облигациям серии БО-П01 на уровне 15% годовых. До этого ставка была установлена на том же уровне.

( Читать дальше )

Блог им. boomin |Коротко о главном на 29.07.2021

- 29 июля 2021, 09:38

- |

Начало размещений, финальный ориентир и биржевой фонд на высокодоходные облигации:

- Сегодня «ТД СИНТЕКОМ» начинает размещение выпуска облигаций серии БО-01 объемом 100 млн рублей. Срок обращения — 3,5 года. Ставка купона установлена на уровне 13% годовых и зафиксирована на весь период обращения. По выпуску предусмотрена амортизация.

- «ПРОМОМЕД ДМ» 30 июля начнет размещение трехлетних облигаций серии 001P-02. Финальный ориентир ставки купона установлен на уровне 9,45% годовых, купоны полугодовые. Объем размещения увеличен и составит 1,5 млрд рублей.

- «КарМани» принял решение о внесении вклада в имущество в размере 79 млн рублей в целях осуществления текущей деятельности и увеличения размеров чистых активов.

- Московская биржа начала торги биржевым паевым инвестиционным фондом (БПИФ) «Райффайзен – Высокодоходные облигации» под управлением «Райффайзен Капитал». Торговый код – RCHY.

( Читать дальше )

Блог им. boomin |Коротко о главном на 28.07.2021

- 28 июля 2021, 10:06

- |

О размещениях, рейтингах и технических дефолтах:

- «Голдман Групп» завершил размещение выпуска пятилетних биржевых облигаций объемом 1 млрд рублей на Санкт-Петербургской бирже за один день торгов. Номинал одной облигации — 1 тыс. рублей. Ставка купона — 11,5% годовых. По выпуску предусмотрены возможность полного досрочного погашения по инициативе эмитента и амортизация, начиная с 28-го купонного периода.

- ЦФП (VIVA Деньги) 3 августа разместит трехлетние облигации серии 02 объемом 1 млрд рублей. Ставка купона установлена на уровне 13% годовых и зафиксирована на весь период обращения, купоны ежемесячные. Номинальная стоимость каждой ценной бумаги — 1 000 рублей. Способ размещения — закрытая подписка среди квалифицированных инвесторов. Организатор и андеррайтер — ИК «Фридом Финанс».

- АКРА присвоило «Вита Лайн» кредитный рейтинг BBB+(RU), прогноз «Стабильный».

( Читать дальше )

Блог им. boomin |Коротко о главном на 27.07.2021

- 27 июля 2021, 10:29

- |

Начало размещений, новые выпуски и программа:

- «Голдман Групп» сегодня начинает размещение облигаций на СПб бирже. Выпуск объемом 1 млрд размещается по открытой подписке сроком на пять лет. Номинал одной облигации — 1 тыс. рублей, ставка купона — 11,5% годовых. Организаторы размещения — ИК «Фридом Финанс» и «Юнисервис Капитал».

- Процедура банкротства МФК «Домашние деньги» продлевается еще на 6 мес по решению Арбитражного суда г. Москвы.

- «Маныч-Агро» зарегистрировал выпуск облигаций серии 01 в Банке России, срок обращения бумаг — 4,5 года. Ранее эмитент анонсировал размещение выпуска объемом 200 млн рублей. Облигации планируется разместить по закрытой подписке.

- Московская биржа зарегистрировала выпуск НПО «ХимТэк» серии 001Р-01. Бумаги включены в третий уровень листинга. Выпуск зарегистрирован в рамках программы облигаций объемом 2 млрд рублей.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс