Блог компании БКС Мир инвестиций |Что шортят и покупают с плечом клиенты БКС. Телекомы входят в топ

- 14 июня 2024, 18:50

- |

Фиксируем предпочтения участников рынка на конец первой недели июня после прошедшей коррекционной волны на российском рынке, которую провоцировал рост процентных ставок, обозначенные налоговые реформы.

Как и в мае, в фаворитах у трейдеров остаются акции банков и портов. Компанию им на этот раз составили консервативные бумаги телекомов. Высокая дивдоходность МТС очевидным образом поддерживает акции перед отсечкой, до которой еще месяц. Менеджмент Ростелекома в конце мая сообщил, что направил предложение в правительство по дивидендам

Сбер, ВТБ и ТКС сохраняют высокие позиции. По мнению аналитиков БКС финсектор среди других имеет наибольший потенциал роста.

Среди потенциальных аутсайдеров знакомые все лица: энергетические ОГК-2, РусГидро, застройщик ЛСР, ритейлер М.Видео.

За рамками топа отметим серьезные изменения в акциях Магнита. Соотношение маржинальных лонгов и шортов в бумаге составило 53% к 47% против 75% к 25% ранее. Вероятно, это реакция на рекомендованные дивиденды, размер которых разочаровал инвесторов.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

Блог компании БКС Мир инвестиций |Портфели БКС. НЛМК и ФСК-Россети — новые аутсайдеры

- 29 мая 2024, 12:11

- |

На среднесрочном горизонте ожидаем возобновления растущего тренда, а текущая коррекция — хорошая возможность купить интересные активы по более привлекательным ценам.

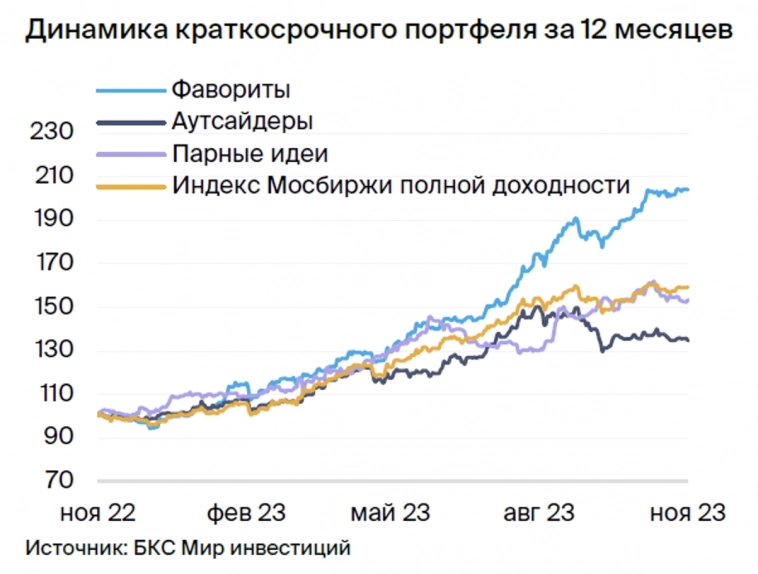

Динамика портфеля за последние три месяца: фавориты выросли на 6%, индекс МосБиржи — на 4%, аутсайдеры упали на 1%.

📈 Краткосрочные фавориты:

• ЛУКОЙЛ/Татнефть — текущая ситуация благоприятна для дивидендных выплат от обеих компаний.

• Сбер — сильная фундаментальная история и высокий дивидендный потенциал.

• Магнит — возврат к постоянным дивидендным выплатам положителен для компании.

• Северсталь — дополнительные дивиденды и сезонный рост спроса на сталь поддержат котировки компании.

• ТКС Холдинг — потенциальная интеграция с Росбанком может усилить рыночные позиции компании.

• МТС — высокие дивиденды и привлекательная оценка.

📉 Краткосрочные аутсайдеры:

• АЛРОСА — низкий спрос на алмазы.

• Газпром — рост капзатрат на мегапроект «Восточная система газоснабжения».

( Читать дальше )

Блог компании БКС Мир инвестиций |Sell in May and go away или все-таки нет? Итоги недели

- 20 апреля 2024, 16:01

- |

В каком месяце лучше всего инвестировать в российский рынок? И стоит ли продавать акции в мае? Разбираемся с этим в новом выпуске «Без плохих новостей» вместе с Максимом Шеиным, директором по работе с состоятельными клиентами УК БКС.

Смотреть БПН:

Текстовая версия:

Всем привет! Это шоу Без плохих новостей на канале БКС Мир инвестиций. С вами — Максим Шеин.

Главная тема — лучшее время для инвестиций в российский рынок. Расскажу про самые доходные периоды по статистике.

Также поговорим про SPO Астры и других важных новостях, которые накопились за последние две недели.

И как обычно ответим на ваши вопросы, объявим победителей конкурсов и разыграем подарки.

Главная тема

Один из зрителей спросил, насколько в инвестициях можно ориентироваться на фразу «Sell in May and go away». Я решил это проверить. Вообще идея «продавать в мае» пришла с американского рынка акций, однако статистика для российского рынка за последние 26 лет говорит следующее.

( Читать дальше )

Блог компании БКС Мир инвестиций |Идея в акциях МТС. Бумаги принесли 11% с конца февраля

- 16 апреля 2024, 14:15

- |

Подтверждаем идею«Лонг МТС» с общей целевой доходностью 20% до середины июня. С конца февраля уже заработано 11% — на 2% выше индекса МосБиржи. Однако основные катализаторы — дивиденды за 2023 г. и IPO банковского бизнеса — еще впереди. Ждем еще 9% в ближайшие два месяца.

Главное

• Есть три причины покупать.

Во-первых, ждем дивдоходность в размере 11% за 2023 г. — это исторический катализатор. Во-вторых, планируемое IPO МТС Банка позитивно скажется на настроениях. В-третьих, прогнозируем неплохие результаты за I квартал 2024 г. по МСФО.

• Доходность/срок: 20% до середины июня — 11% уже есть, ждем еще 9%.

• Катализаторы: дивиденды за 2023 г. в апреле – мае, результаты за I квартал 2024 г. по МСФО — 21 мая, IPO МТС Банка.

• Оценка: позитивный взгляд на МТС при 4,3x EV/EBITDA 2024п и 8x P/E 2024п.

• Риски: общерыночные, разочарования по дивидендам или IPO банка.

/>

В деталях

Ждем дивидендов от МТС — дивдоходность 11% за 2023 г. Ждем, что, как и в предыдущие годы, совет директоров МТС даст рекомендацию по дивидендам за 2023 г. в конце апреля – середине мая. Прогнозируем выплаты в размере 34–36 руб. на акцию, что на 0–5% выше год к году (г/г) и предполагает дивдоходность на уровне 11%.

( Читать дальше )

Блог компании БКС Мир инвестиций |Топ-7 акций от аналитиков БКС

- 30 марта 2024, 16:01

- |

В новом выпуске «Без плохих новостей» Максим Шеин, директор по работе с состоятельными клиентами УК БКС, называет:

— топ-6 дивидендных бумаг,

— топ-7 акций на долгосрок,

— месяц, когда пора перекладываться в облигации.

Также обсуждаем обвал ОФЗ, будущее ТКС, очередную порцию дивидендов и новые IPO.

А еще отвечаем на вопросы зрителей, подводим итоги конкурсов и разыгрываем подарки.

Смотреть БПН:

Текстовая версия:

Всем привет! Это шоу Без плохих новостей на канале БКС Мир инвестиций. С вами — Максим Шеин.

На прошлой неделе мы не опубликовали выпуск, посчитали это неуместным в связи с трагедией в Подмосковье. Спасибо, что отнеслись с пониманием.

Сегодня двойная порция новостей фондового рынка.

А главная тема — российский рынок. Расскажу, что его ждет во втором квартале и назову фаворитов — топ-6 акций под дивиденды и топ-7 акций на долгосрок.

Российский рынок: краткосрок

Мои коллеги из аналитического департамента опубликовали свою ежеквартальную стратегию по российскому рынку.

( Читать дальше )

Блог компании БКС Мир инвестиций |Портфели БКС. Меняем МТС в аутсайдерах

- 13 февраля 2024, 16:25

- |

Главное

• Краткосрочные идеи: МТС меняем на М.Видео-Эльдорадо в аутсайдерах.

• Динамика портфеля за последние три месяца: индекс МосБиржи показал незначительный рост в пределах 2%, фавориты выросли на 6%, аутсайдеры показали снижение на 4%.

Краткосрочные фавориты

• ЛУКОЙЛ / Роснефть / Татнефть — восстановление котировок на фоне роста цен на нефть.

• Сбер — сильная фундаментальная история, ближайший катализатор — объявление дивидендов.

• Магнит — возврат к дивидендам на постоянной основе позитивно отразится на капитализации компании.

• Северсталь — ждем высокую дивидендную доходность в этом году.

• Транснефть-ап — дробление акций компании должно расширить круг потенциальных инвесторов и позитивно сказаться на капитализации.

( Читать дальше )

Блог компании БКС Мир инвестиций |Портфели БКС. Замены в фаворитах и аутсайдерах

- 29 ноября 2023, 11:40

- |

На текущей неделе российские компании продолжат публиковать финансовые и операционные результаты за III квартал, и в отдельных бумагах может наблюдаться повышенная волатильность. Однако наш нейтральный взгляд на рынок остается без изменений на фоне геополитических рисков.

Добавляем Магнит вместо Мечела в краткосрочные фавориты, а в аутсайдерах меняем ОГК-2 и Сегежу на РУСАЛ и ЛСР.

Краткосрочные идеи

Краткосрочные фавориты:

• ЛУКОЙЛ / Роснефть / Татнефть — ждем хороший дивидендный поток на фоне текущего курса рубля и цен на нефть.

• Мосбиржа — выигрывает от жесткой монетарной политики ЦБ.

• HeadHunter — вероятная редомициляция и сильные результаты за II полугодие 2023 г.

• Сбер — релиз стратегии 6 декабря может стать катализатором.

• Заменяем Мечел на Магнит — в ближайшей перспективе ритейлер может торговаться лучше рынка на фоне позитивных корпоративных событий.

Исключаем Мечел из краткосрочного портфеля на фоне отсутствия существенных краткосрочных катализаторов. После публикации хороших операционных результатов за III квартал и на фоне отросших цен на уголь в азиатском регионе следующим катализатором станет публикация операционных результатов за IV квартал в конце I квартала 2024 г.

( Читать дальше )

Блог компании БКС Мир инвестиций |Дивидендная корзина. Ожидаемая дивдоходность — 14,7%

- 27 ноября 2023, 11:07

- |

В этом месяце список компаний следующий:

• Сургутнефтегаз-ап

• ЛУКОЙЛ

• Татнефть-ао

• МТС

• Транснефть-ап.

Если при инвестировании вы делаете акцент именно на получении дивидендов, то каждый из этих эмитентов может стать достойной частью вашего портфеля. Ниже расскажем о каждом из них подробнее.

Главное

• Корзина продолжает существенно опережать рынок, подтверждая устойчивый интерес инвесторов.

• Рынок все еще обещает 10% дивидендов в следующие 12 месяцев.

• Ожидаемая средняя дивдоходность корзины составляет 14,7%.

• «Префы» Сбера покидают корзину, поскольку уступают место Татнефти после позитивного дивидендного сюрприза.

• Корзина за последний месяц выросла почти на 8%, опередив рынок на 3 п.п. Уверенное опережение на горизонте 6–12 месяцев на 16–18 п.п.

( Читать дальше )

Блог компании БКС Мир инвестиций |Портфели БКС. Новые бумаги в фаворитах

- 14 ноября 2023, 15:59

- |

Текущая динамика, вероятно, продолжится: индекс МосБиржи может торговаться нейтрально, в то время как отдельные акции обновляют свои значения. Наш нейтральный взгляд на рынок не меняется из-за существующих геополитических рисков.

В краткосрочных идеях возвращаем Мечел в фавориты, убираем Татнефть. В долгосрочных идеях добавляем Novabev Group в фавориты вместо Норникеля.

Краткосрочные идеи

📈 Краткосрочные фавориты:

• ЛУКОЙЛ / Роснефть — текущий уровень цен на нефть и рубль позитивны с точки зрения потенциальных дивидендов.

• Мосбиржа — извлекает выгоду из жесткой монетарной политики ЦБ.

• НОВАТЭК — старт производства на «Арктик СПГ 2» в декабре.

• HeadHunter — ждем сильные результаты за II полугодие 2023 г., дополнительным катализатором послужит редомициляция

• Сбер — публикация стратегии 6 декабря.

• Включаем Мечел — ждем сильные результаты в конце ноября.

( Читать дальше )

Блог компании БКС Мир инвестиций |Какие компании могут выкупать акции у нерезидентов

- 02 ноября 2023, 15:24

- |

В последние месяцы ряд российских компаний объявили о запуске выкупа акций у нерезидентов. Особенность таких байбэков в том, что процесс согласуется правительственной комиссией, а цена выкупа не может быть выше 50% от рыночной стоимости бумаг.

Первым выкуп по такой схеме провел Магнит — к текущему моменту компания уже выкупила 21,9 млн акций, что составляет около 21,5% от уставного капитала. Сумма выкупа эквивалентна приблизительно 48,5 млрд руб. по объявленной цене приобретения. Более того, компания объявила второй раунд выкупа — ритейлер готов выкупить до 7,9% акций, что соответствует 8 млн бумаг.

О планах провести выкуп объявил HeadHunter, а Интерфакс сообщал, что ЛУКОЙЛ может выкупить собственные акции у нерезидентов. У каждой компании были свои особенности при проведении выкупа.

В случае HeadHunter цена выкупа установлена на уровне 819,45 за ADS — это 21,8% от рыночной стоимости бумаг. Компания предложила приобрести чуть более 14,64 млн (28,9% от общего количества), если изменения в уставе не будут одобрены собранием акционеров, и чуть более 26,68 млн (52,7%), если изменения будут одобрены.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал