БКС Мир Инвестиций

Где на рынке дают самые большие плечи в 2024

- 14 ноября 2024, 15:57

- |

Маржинальные сделки — главное орудие в руках опытного спекулянта. В действительности «делают иксы» на рынке именно с помощью плеча. Это подходит не всем из-за повышенных рисков, зато всем будет полезно узнать, о каких процентах и суммах может идти речь.

Максимальный лонг

Пройдемся по основным инструментам, доступным в лонг, и отберем те, по которым брокер дает самое высокое плечо. Это зависит от коэффициента риска, присвоенного каждому инструменту, а также от профиля клиента.

Для большинства инвесторов их начальный риск считается стандартным. У тех, кто обладает крупным счетом и давней историей торгов, он может быть выше. Мы будем смотреть только стандартные коэффициенты.

Например, коэффициент 50% означает, что позицию можно открыть с обеспечением на счете не менее 50% стоимости бумаги. Остальные 50% добавит брокер за плату — она будет взиматься согласно тарифу.

Крупные плечи в акциях

Размер плеча закономерно зависит от коэффициента риска: чем меньшую сумму брокер требует обеспечить на счете, тем больше покрывает сам. Чтобы математика сходилась, низкие ставки обычно в наименее рискованных фишках.

( Читать дальше )

- комментировать

- 920 | ★6

- Комментарии ( 6 )

Промежуточные результаты портфеля голубых фишек

- 14 ноября 2024, 10:50

- |

В середине сентября мы собирали портфель, состоящий из голубых фишек российского рынка. Пришло время подвести промежуточные результаты.

Как показывает себя портфель

На графике приведена сравнительная динамика портфеля голубых фишек (с учетом дивидендов и без них) в сравнении с IMOEX.

На текущий момент портфель (-2,7%) показывает себя хуже индекса (-0,42%). Причина — более высокая бетта, за счет которой портфель будет расти сильнее рынка в моменты общей восходящей динамики, но может показывать себя хуже бенчмарка в случае спада.

При этом весомым плюсом голубых фишек является то, что многие из этих бумаг приносят неплохие дивиденды, которые способны оказать поддержку даже на падающем рынке.

С момента создания портфеля состоялись уже четыре отсечки. С учетом имеющегося количества бумаг они принесли:

- Яндекс — 400 руб.

- Татнефть — 649,4 руб.

- НОВАТЭК — 426 руб.

- ММК — 1047,48 руб.

Ожидаем, что в будущем дивиденды продолжат оказывать поддержку портфелю.

( Читать дальше )

Портфели БКС. В списке фаворитов новая бумага — Хэдхантер

- 13 ноября 2024, 17:59

- |

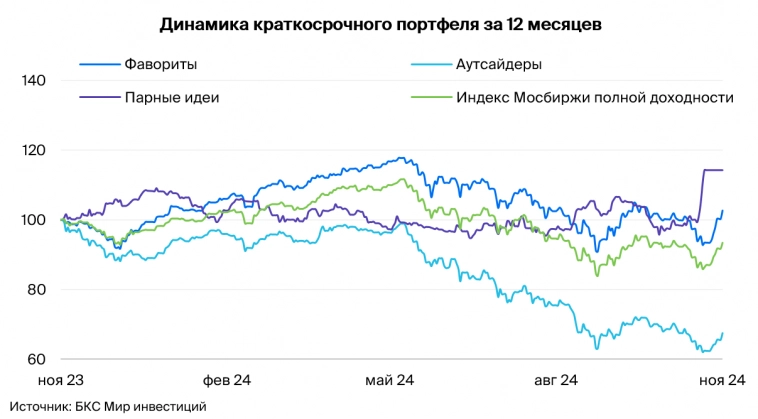

Ближайшая отметка по Индексу МосБиржи — 2800 пунктов. Считаем, что этот уровень станет следующим сопротивлением. Вероятно, с первого раза преодолеть его будет сложно, поэтому возможен технический откат после нескольких дней роста. Тем не менее полагаем, что шансы вернуться к уровню 2900 пунктов по-прежнему высокие.

Главное

• Добавили в фавориты Хэдхантер, а в аутсайдеры вернули Распадскую.

• Динамика портфеля за последние три месяца: динамика котировок фаворитов не изменилась, Индекс МосБиржи снизился на 1%, аутсайдеры упали на 11%.

Изменения — убрали Сбер и НЛМК, добавили Хэдхантер и Распадскую

В фаворитах Сбер меняем на Хэдхантер, учитывая несколько катализаторов до конца года и привлекательную оценку. Хэдхантер в пятницу раскроет финансовые результаты за III квартал, в связи с чем ждем сильных показателей, в особенности по чистой прибыли.

Кроме того, 17 декабря закроется реестр под специальные дивиденды с дивдоходностью 21%. У компании также действует программа выкупа акций с рынка для поддержания котировок. Несмотря на краткосрочные катализаторы и привлекательные долгосрочные перспективы бизнеса, акции Хэдхантера торгуются с невысокой оценкой — с мультипликатором P/E 9x к прогнозному значению прибыли на 2025 г.

( Читать дальше )

5 идей в российских акциях. Какие бумаги стоит держать в фокусе

- 13 ноября 2024, 10:32

- |

Российский рынок от майских вершин к текущему моменту снизился почти на 21%, в моменте просадка превышала 28%. Однако последнее падение Индекса МосБиржи в конце октября было выкуплено, обновить дно не удалось — это один из сигналов ослабления падающего тренда. Даже после отскока последней пары недель цены на акции остаются привлекательными на средне- и долгосрочную перспективы.

Эксперты БКС Экспресс выделили главные тренды и отобрали 5 акций российских компаний, которые могут быть интересны на среднесрочном горизонте.

Крепкая акция

• Акции Сбербанка остаются одними из наиболее понятных и привлекательных бумаг на рынке. У банка исторически низкая стоимость фондирования, из-за этого в период роста ставок он может чувствовать себя лучше банковского сектора в целом.

• По итогам октября ключевые финансовые метрики Сбера продолжили расти, несмотря на негативный эффект от роста ключевой ставки: чистые процентные доходы прибавили 3% год к году (г/г), чистые комиссионные доходы — 7% г/г. Чистая прибыль за период выросла на 1%.

( Читать дальше )

Что происходит с ОФЗ — разворот или очередная репетиция?

- 12 ноября 2024, 17:13

- |

Индекс RGBI продемонстрировал сильнейшее движение на прошлой неделе. Новую неделю гособлигации также начинают с роста. В чем причины? Что будет дальше? Интересны ли сейчас ОФЗ к покупке? Разбираем все нюансы в статье.

Что произошло

В индексе гособлигаций RGBI произошел самый сильный недельный рост с весны 2022 г.

Наиболее сильные движения наблюдались в длинных бумагах, среди которых максимальный объем торгов зафиксирован в ОФЗ-26243 c погашением в 2038 г.

Причиной ралли, судя по датам начала роста и другим вводным, все-таки выступила геополитика. Восстановление котировок началось 6–7 ноября — после объявления результатов выборов в США.

Другие факторы возможного разворота — статистика по недельной инфляции или результаты аукционов Минфина — скорее, были нейтральными или выступили второстепенным позитивом. Усилить рост могли в том числе технические факторы. Например, закрытие коротких позиций.

Почему растут ОФЗ? В связи с избранием Дональда Трампа российский фондовый рынок делает ставку на улучшение геополитической ситуации и отношений нашей страны с Западом, в том числе смягчения санкций против РФ. На этом фоне государственные облигации выглядят, пожалуй, самым интересным инструментом, чтобы отыгрывать данную возможность.

( Читать дальше )

Дивидендная подборка: покупаем на восстановлении рынка

- 12 ноября 2024, 09:42

- |

Полюс

Крупнейший производитель золота в России и одна из 10 ведущих глобальных золотодобывающих компаний с одной из самых низких себестоимостей добычи.

• Дивидендная доходность — 8,8%.

• Размер дивидендов на акцию — 1301,75 руб.

• Последний день для покупки — 12 декабря 2024 г.

Европлан

Крупнейшая лизинговая компания в РФ, занимающаяся финансовым лизингом легкового и грузового автотранспорта, а также спецтехники.

• Дивидендная доходность — 8,2%.

• Размер дивидендов на акцию — 50 руб.

• Последний день для покупки — 12 декабря 2024 г.

Хэдхантер

Крупнейшая российская компания интернет-рекрутмента, предоставляющая ряд услуг работодателям и специалистам по подбору персонала.

( Читать дальше )

Что шортят и покупают с плечом клиенты БКС. Под влиянием высоких ставок

- 11 ноября 2024, 17:04

- |

Биржевые механизмы позволяют покупать активы на большую сумму, чем есть у вас на счете, и получать дополнительную прибыль. А еще зарабатывать не только на росте акций, но и на снижении. Как бы ни вел себя рынок в целом, отдельные бумаги продолжают дорожать и дешеветь на десятки процентов.

Как зарабатывают на этом клиенты БКС Мир инвестиций, рассмотрим в текущем обзоре.

Что шортят и покупают с плечом клиенты БКС

В последнем обзоре рубрики мы отмечали, каким бумагам отдавали предпочтение клиенты БКС Мир инвестиций в середине октября. Разбираемся, что изменилось в начале ноября — в период, когда российский рынок еще не отыграл итоги президентских выборов в США.

В октябре главным драйвером изменений в позициях по ценным бумагам, вероятно, стало решение Банка России по увеличению ключевой ставки до 21% с прицелом на ее дальнейший подъем в декабре. На этом фоне инвесторы исключили из своих фаворитов банки. А на первое место вышли представили нефтегаза.

Лидирующие позиции при этом сохранили акции рекрутингового сервиса Хэдхантер, торги которыми возобновились после редомициляции. Кроме того, дивдоходность бумаг превысила 20%.

( Читать дальше )

3 бумаги на неделю. Рынок начал развивать отскок

- 11 ноября 2024, 10:06

- |

Отскок российского рынка после выборов США целиком базируется на ожиданиях, что геополитическая напряженность снизится. При этом все еще в силе негативные фундаментальные факторы. Давление жесткой денежно-кредитной политики ЦБ не только сохраняется, но может и усилиться на следующем заседании 20 декабря. Главный вопрос — сколько продержится позитивный настрой рынка, на котором основан рост последних дней.

• Газпром нефть: возвращаемся к пройденному уровню поддержки.

• Диасофт: расчет на скорый отскок.

• НЛМК: котировки преодолели верхнюю границу нисходящего тренда.

Газпром нефть

На прошлой неделе котировки Газпром нефти перешли к росту после устойчивого падения. Разворот подтверждает индикатор схождения/расхождения скользящих средних, который дал сигнал на покупку в пятницу. Индекс среднего направленного движения демонстрирует разворот, намекая на падение сил продавцов и временное завершение нисходящего тренда.

Ближайшей целью для бумаг может стать преодоленный ранее уровень поддержки, однако на этой неделе мы ожидаем роста лишь до области 590–600 руб. (2,7–4,3%).

( Читать дальше )

Разворот подтверждается: куда целит Индекс МосБиржи и что купить

- 08 ноября 2024, 16:09

- |

Российский рынок акций все более уверенно восстанавливается. В начале ноября Индекс МосБиржи пошел вверх без обновления сентябрьских минимумов и сегодня уже пробивает нисходящий тренд. Какие можно выделить цели роста и что купить?

Техническая картина

• После сентябрьского отскока, в октябре, индекс показал спад, но уже без обновления минимумов. Исторически такая динамика характерна для российского рынка на самом дне. Подробнее читайте здесь.

• Ближайшие цели роста в рамках сложившегося диапазона 2500–2900 — это его верхняя граница, что предполагает подъем еще на 6–7%. Отдельные бумаги могут расти двузначными темпами.

• Если удастся вырваться из сложившегося диапазона вверх и закрепиться выше 200-дневной средней, можно будет говорить о движении к 3250–3300, что подразумевает рост на 20%.

Для этого, конечно, нужны драйверы, и, судя по движению рынка после президентских выборов в США, инвесторы одним из них видят перспективы улучшения геополитической ситуации. Пока оно под вопросом, но рынок живет ожиданиями и отыгрывает события с опережением.

( Читать дальше )

Кандидаты на шорт: кто может выглядеть хуже рынка

- 08 ноября 2024, 10:01

- |

Российский рынок акций начал постепенный разворот, но к уверенному росту все еще не перешел — хеджирующие шорты в фундаментально слабых акциях сохраняют актуальность. В материале приводим несколько бумаг, которые могут выглядеть хуже рынка в ближайшей перспективе.

Группа Астра

Фундаментально:

• После победы Трампа на выборах рынок может быть чувствителен к информации о смягчении санкций, которые оказали позитивное влияние на бумаги компаний, занимающихся импортозамещением, в частности в области ПО. Компании, ранее являвшиеся бенефициарами санкций, могут испытать обратный эффект и демонстрировать обратную корреляцию с динамикой широкого рынка.

• По мнению аналитиков БКС, компания переоценена. Прогнозный P/E находится на уровне 25х.

• Взгляд аналитиков БКС «Негативный», цель на год — 480 руб.

Технически:

• На прошлой неделе была пробита среднесрочная восходящая трендовая и состоялся выход из пологого коридора, который неоднократно отрабатывал в качестве поддержки. Закрылись ниже недельной свечой.

( Читать дальше )

теги блога БКС Мир Инвестиций

- сбережения

- Apple

- en+

- ETF

- Forbes.ru

- Globaltrans

- Headhunter

- IMOEX

- IPO

- jd.com

- Oracle

- paypal

- tcs group

- tencent

- tesla

- vk

- X5 Group

- автоследование

- акции

- Акции РФ

- акции США

- Алроса

- аэрофлот

- биткоин

- бкс

- БПИФ

- бпифы

- брокеры

- валюта

- ВТБ

- Газпром

- Газпром нефть

- Газпромнефть

- геополитика

- голубые фишки

- Гонконг

- дивидендная политика

- Дивидендные акции

- дивиденды

- доллар

- Инвестиции

- инвестиционная идея

- инвестор

- инвесторы в России

- Индекс МБ

- инфляция

- Итоги недели

- Китай

- ключевая ставка ЦБ РФ

- коррекция

- курс валют

- ЛСР

- Лукойл

- Максим Шеин

- Мечел

- МКБ

- Мосбиржа

- мосэнерго

- мтс

- НЛМК

- Новатэк

- Норникель

- обзор рынка

- Облигации

- опрос

- офз с переменным купоном

- ПИФ

- пифы

- полюс

- портфель инвестора

- прогноз по акциям

- роснано

- Роснеть

- российские акции

- Россия

- Ростелеком

- рубль

- сбер

- сбербанк

- Северсталь

- Совкомфлот

- Статистика

- США

- татнефть

- технический анализ

- торговые сигналы

- Транснефть

- Транснефть преф

- трейдинг

- Тренды

- третий эшелон

- управляющая компания

- флоатеры

- Фосагро

- ФСК Россети

- ЦБ РФ

- Центробанк

- шорты

- Яндекс

Новости тг-канал

Новости тг-канал