Блог компании Иволга Капитал |Влияние кризиса на отрасль МФО: разбираем отчетность Мани Мен

- 06 мая 2022, 20:29

- |

Мани Мен опубликовал отчётность за 1 квартал 2022. Отчётности 2022 года вызывают особый интерес, так как начинают отражать последствия нового кризиса. Отрасль МФО, как нам представляется, пострадала незначительно.

На примере Мани Мена мы видим рост выручки, при этом за счёт роста резервов и издержек на привлечение, прибыльность компании снижается. Несмотря на снижение прибыли у компании остаётся высокий запас маржинальности, по итогам 1 квартала (LTM) ROIC составил 27%

Основные финансовые результаты (LTM):

• Процентные доходы 15,7 млрд. (+92%)

• Чистая прибыль 1,5 млрд. (-11%)

• Финансовые обязательства 4 млрд.

• Капитал 2,9 млрд.

• Доля резервов в чистых процентных доходах 63%

• Долг / EBIT 1,78

Источник: www.e-disclosure.ru/portal/files.aspx?id=37162&type=3

/Облигации АйДиЭф-03 входят в портфели PRObonds на 4% от активов/

Больше информации в телеграм-канале t.me/probonds

- комментировать

- Комментарии ( 1 )

Блог компании Иволга Капитал |Прямой эфир в PROBONDS с автором ведущего экономического телеграм-канала MMI Евгением Суворовым

- 30 марта 2022, 09:41

- |

🎬 Кризис. Начало?

То, что жизнь стала сложнее, кажется, уже все поняли. В то же время, представители правительства говорят, что готовились к нынешней ситуации и едва ли не всё рассчитали. Вот и хочется оценить, основываясь на макростатистике, мы уже на дне или всё интересное только впереди?

Обсудим 1 апреля в 15:00 (мск)

В гостях — Евгений Суворов, автор ведущего экономического телеграм-канала MMI

Обратите внимание, что эфир пройдет в telegram-канале Probonds

Подписывайтесь и подключайтесь по ссылке: t.me/probonds?livestream

Блог им. andreihohrin |О социальной природе финкризисов

- 23 августа 2019, 07:16

- |

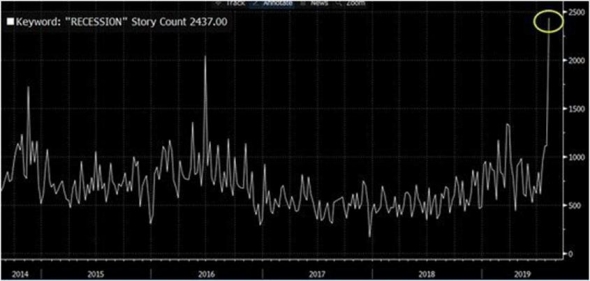

Телеграм-канал «Доходъ» (https://t.me/dohod/8821) предлагает интересное статистическое наблюдение – количество упоминаний слова «рецессия» в англоязычных новостях. Оно максимально за приведенные 5 лет. Дополню статистику еще одним графиком – динамикой американского фондового индекса S&P500 (http://www.profinance.ru/chart/sp500f/max/). Его можно считать достаточным индикатором состояния глобальной финансовой индустрии. Предыдущие всплески кризисных упоминаний приходятся на вторую половину 2014 и начало 2016 года. Оба раза нефть была на многолетних минимумах, фондовые рынки – на локальном дне. А после этих эмоциональных всплесков рынки вместо ухода в штопор оправлялись и шли выше.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал