Блог компании Иволга Капитал |ОФЗ. Конец драмы, правило рынка, ставка и инфляция

- 27 июля 2023, 07:05

- |

- комментировать

- Комментарии ( 9 )

Блог компании Иволга Капитал |Чего коснется ключевая ставка? Про рубль, ОФЗ, ВДО и акции

- 21 июля 2023, 07:32

- |

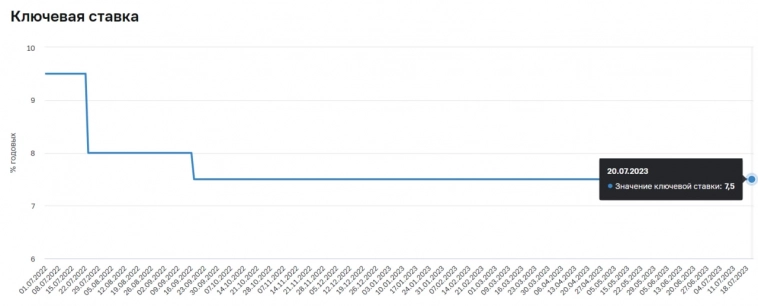

От ЦБ сегодня ожидается повышение ключевой ставки. Наш ориентир, с 7,5% до 8%. Хотя, понятно, многое возможно в Королевстве Датском.

Если гипотеза верна, то, во-первых, это хорошо. Рост ставки не плюс для экономики, которая не на подъеме. Для рынка облигаций, нашего всего, это тоже оперативная потеря, в теории. Но чего хочется меньше всего, так это окончательно отправить рубль к факторам неопределенности. Похоже, до сих пор не хочется и Банку России. А 9-11% годовых по ОФЗ не сковывают регулятору маневра.

Во-вторых, на что это повлияет, кроме творческой темы инфляции?

• Рубль. Предполагаем, что с ним на этих уровнях всё уже в относительном порядке. Курс упал, желание или возможность (обновление ключевой ставки) его удержать выросли. 90 рублей за доллар и 100 за евро – уровни и слабости, и стабильности нацвалюты одновременно. Не думаем, что будет 100 и 110, но и ниже 80 и 90 уйти в близкой перспективе наверняка не получится.

( Читать дальше )

Блог компании Иволга Капитал |ОФЗ. Всё не так как надо. И почему 21 июля - важная дата

- 13 июля 2023, 08:08

- |

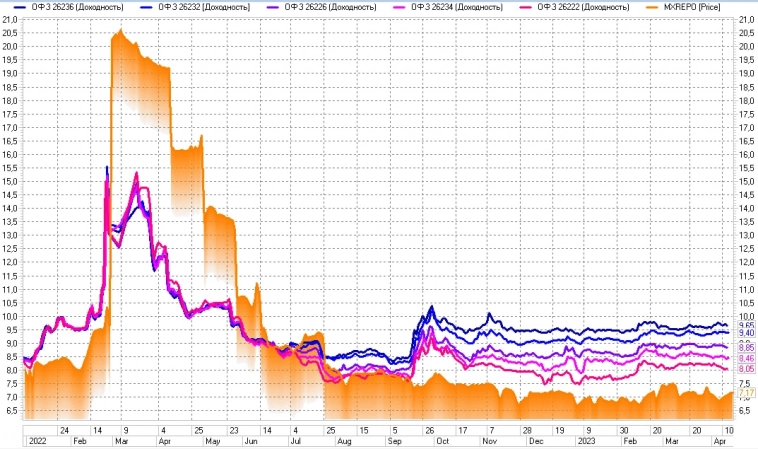

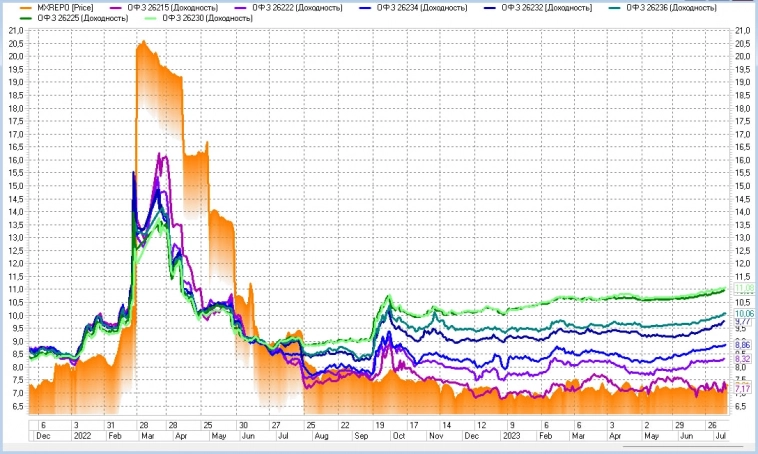

На графике: динамика доходности денежного рынка (индекс однодневных сделок РЕПО с ЦК, MXREPO) и доходностей ОФЗ со сроками погашения от 1 месяца до 16 лет.

21 июля – решение по ключевой ставке. И для рынка облигаций это важная дата.

При такой-то динамике ОФЗ ставку нужно повышать. Чтобы не списать ее однажды, как уже была списана ставка рефинансирования.

Повышение ключевой ставки, даже робкое, на 25 бп до 7,75% — шаг не столько фактический, сколько понятийный. Отражение готовности Банка России противодействовать перекосам долгового и валютного рынков. Т.е. готовности продолжать повышение ставки в недалеком будущем.

Поможет ли ключевая ставка, равная даже 8%, рублю? Весьма сомнительно. Из прошлого пике ЦБ выводил рубль кратно большей ставкой и беспрецедентным набором ограничений. Т.е. сильного рубля как поддержки для долгового рынка, в особенности ОФЗ, не ждем.

А вот денежный рынок по факту роста ключевой ставки станет доходнее. Сейчас однодневные сделки РЕПО с ЦК дают около 7,2% годовых. Смогут давать около 8%. Реакция на этот рост со стороны упомянутых ОФЗ должна быть реакцией роста доходностей (снижения цен) по всему спектру длины.

( Читать дальше )

Блог компании Иволга Капитал |ОФЗ. Потери на марше

- 28 июня 2023, 07:29

- |

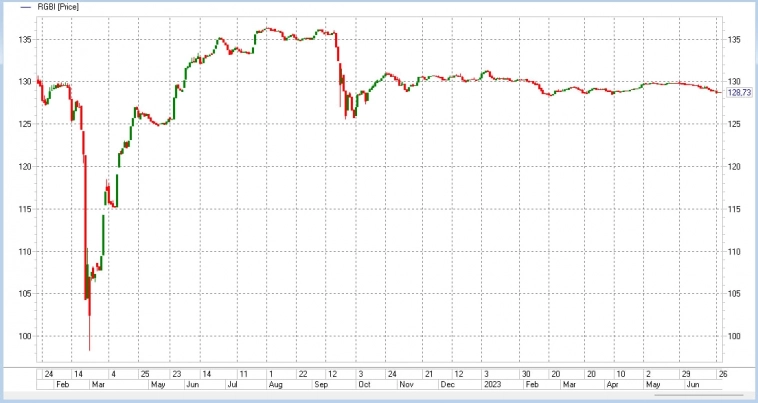

Т.н. «марш справедливости» болезненно сказался не только на нервах многих, но и на рынке госдолга. Индекс цен ОФЗ, RGBI, нырнул еще глубже вниз. Вроде бы только чуть глубже.

( Читать дальше )

Блог компании Иволга Капитал |Государства на рынке долга всё больше. Не стоит удивляться, что индекс ОФЗ дал за 3 года 3%

- 22 июня 2023, 07:39

- |

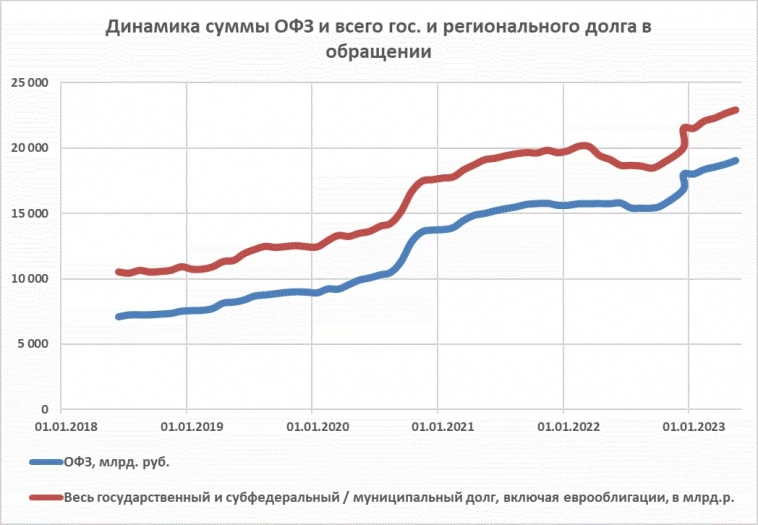

Отслеживая индикаторы инфляции и девальвации, и то, и то для облигационного рынка – беда, мы мониторим динамику накопленных фондов (ликвидная часть ФНБ), динамику денежной массы и динамику госдолга.

Иногда наблюдение наводит на сторонние мысли. В частности, о госдолге. В экономике, состоящей, минимум, на 2/3 (или ¾?) из госсобственности, госдолг в отдельности не так показателен. И всё же.

( Читать дальше )

Блог компании Иволга Капитал |ОФЗ и рубль отправят ключевую ставку вверх

- 14 июня 2023, 07:06

- |

Если о рубле и скептическом к нему отношении напоминаю часто, то картинку по ОФЗ, к которым у меня отношение еще более осторожное, давно не обновлял.

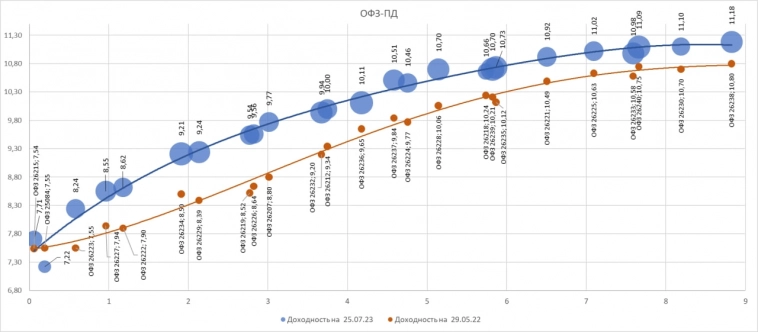

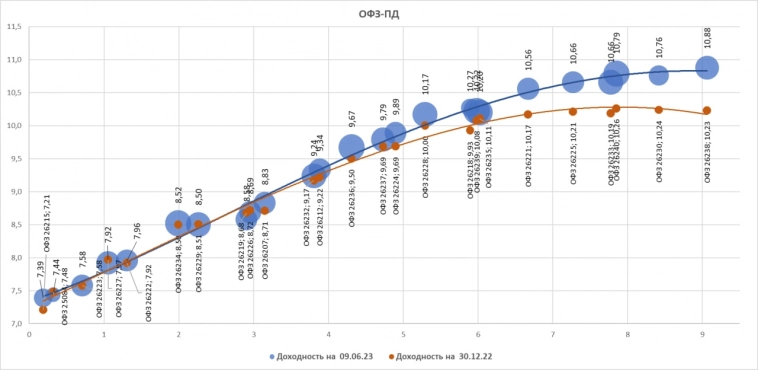

На иллюстрации кривая доходностей ОФЗ на конец прошлой недели в сравнении с кривой на конец прошлого года.

Все эти полгода корпоративный облигационный сектор показывал снижение доходностей. ВДО неплохой пример. С ОФЗ всё не так. Основная часть кривой не изменилась. Тогда как длинные бумаги просели в цене и выросли в доходности.

( Читать дальше )

Блог компании Иволга Капитал |Доходности ОФЗ никак не снизятся (подталкивая вверх и ключевую ставку)

- 14 апреля 2023, 07:33

- |

Блог компании Иволга Капитал |Облигации российских регионов. Рано или поздно Боливар не выдержит двоих

- 15 марта 2023, 07:42

- |

Инвестирование – это поиск возможностей. Для меня лично как инвестора поиск возможностей всё чаще стал поиском чьих-то проблем.

Например. проблемы банковской системы, о чем говорил и еще скажу, относятся к проблемам-возможностям, причем для многих из нашей «песочницы», для покупателей облигаций в том числе.

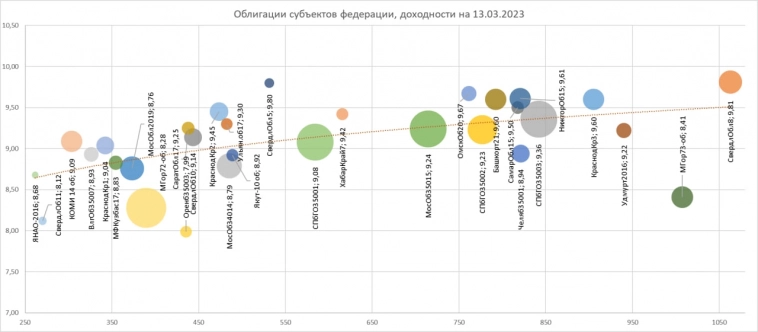

Но покупателей облигаций хотел бы столкнуть и с проблемой, для которой выхода в качестве возможности не вижу. Это облигации субъектов федерации, или муниципальные.

С начала своих публикаций 5 лет назад, не отклоняясь от курса, рекомендовал их как более доходную и не менее качественную замену ОФЗ.

ОФЗ за эту пятилетку могли разочаровать и бывалых оптимистов: всего +27% с марта 2018 по март 2023 с приличной волатильностью (по индексу полной доходности ОФЗ RGBITR). Хотя в сравнении с рынком акций очевидный успех. Субфеды, медленно, но верно, шли на опережение: за тот же период уже +33% (по индексу полной доходности муниципальных облигаций RUMBITR).

( Читать дальше )

Блог компании Иволга Капитал |Госдолг – проблема государства? (Доходности аукционов по размещению ОФЗ подступают к 11%)

- 03 марта 2023, 07:29

- |

Источник иллюстрации: t.me/russianmacro/16558

Последние аукционы Минифина по размещению ОФЗ (1 марта) напомнили о плачевном состоянии первичного рынка госдолга. Доходность 18-летней ОФЗ 26238 – 10,76%. Это простить можно, бумага предельно длинная. Но и доходность 9-летней ОФЗ 26241 – 10,54%. И тут достаточно сказать, что 9 лет до погашения немногим больше средних 5 лет до погашения для вторичного рынка в корпоративном сегменте и 7-ми – в сегменте ОФЗ.

Проблема ли это доверия или недостатка денег, скоро начнем понимать. На данный момент деньги понемногу дорожают. Ставки овернайт поднялись до 7,4% с недавних 6,8%. Однако корпоративные облигации давления на доходность, сопоставимого с ОФЗ, не испытывают.

А доходности размещаемых ОФЗ начинают соперничать с корпоративными кредитными рейтингами уже не ААА, а с нижней частью АА, или даже верхней – single A. Впору задаться вопросом, возможность ли эти 10%+ (или уже 11%-) по ОФЗ?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал