Блог компании Иволга Капитал |Вероятное закрытие короткой позиции в золоте в портфеле PRObonds

- 15 марта 2021, 10:24

- |

Если спот-цена золота превысит 1 743 долл./унц., короткая позиция во фьючерсе на золото (GOLD-3.21) будет сокращена в портфеле PRObonds #2 с 5% до 2,5% от активов.

Источник графика: profinance.ru

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

- комментировать

- Комментарии ( 2 )

Блог компании Иволга Капитал |Краткий обзор портфелей PRObonds. Доходности 13,5-14%, но они обязательно снизятся

- 10 марта 2021, 06:54

- |

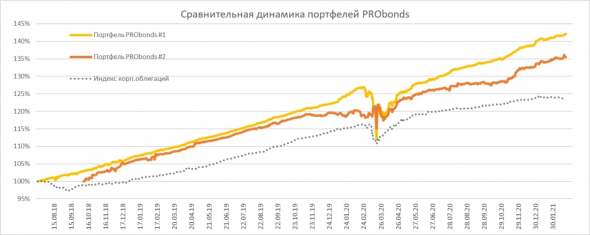

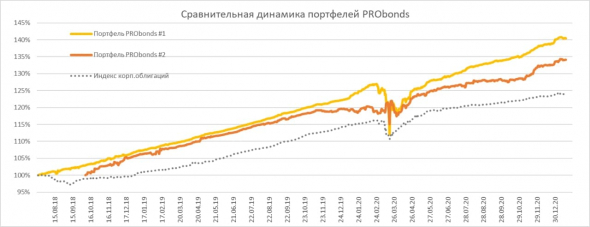

Актуальные доходности портфелей PRObonds (за 365 дней): 13,6% и 14,1% годовых для портфеля #1 и #2 соответственно. Скоро текущие доходности начнут снижаться, поскольку сейчас на них положительно влияет прошлогодняя коррекция облигационного рынка, а это временное влияние. С начала текущего года оба портфеля принесли чуть больше 1% (облигационный рынок вновь корректируется), и это затрудняет получение даже целевых 12% в этом году. Но пока только затрудняет.

( Читать дальше )

Блог компании Иволга Капитал |Краткий обзор портфелей PRObonds. Доходности выше 14%, но это временно

- 02 марта 2021, 06:23

- |

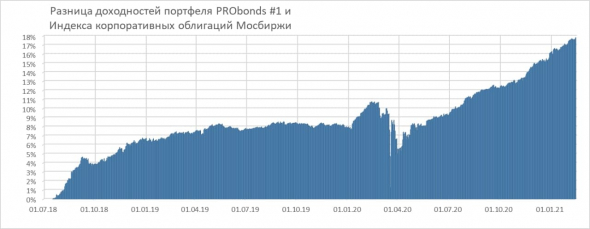

По итогам очередного месяца сравним результаты портфелей PRObonds с результатами популярных инвестиционных инструментов. С момента своего запуска в июле 2018 года портфель PRObonds #1 проигрывает индексам акций (индекс МосБиржи и индекс S&P500, включающие дивиденды), оставляя позади вложения в доллары и евро, широкий рынок облигаций, индекс недвижимости и золото. Портфель PRObonds #2, стартовавший в октябре 2018 года, от золота всё еще отстает и так же проигрывает акциям. Правда, оба портфеля выигрывают у всех инструментов по волатильности.

( Читать дальше )

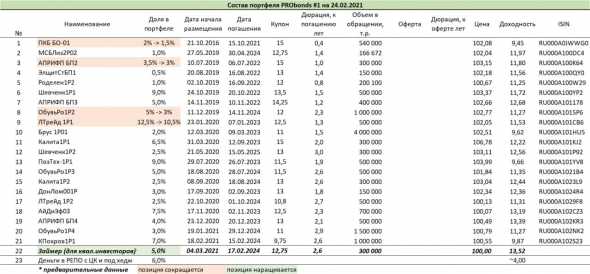

Блог компании Иволга Капитал |Краткий обзор портфелей PRObonds. Доходности 12-13,9%. И они могут снизиться

- 24 февраля 2021, 08:52

- |

Доходности публичных портфелей PRObonds, рассчитанные за последние 365 дней, составляют 12,0% для портфеля #1 и 13,9% для портфеля #2.

В портфелях за последние пару недель произошли облигационные замены. Добавились облигации Концерна Покровский, размещение которых прошло 18 февраля. Для этого полностью были выведены облигации СК «Легион» и «Талан-Финанс», в первом случае из-а приближения оферты, во втором – из-за очередной амортизации, которая снизит доходность (цена сейчас 103,5%, амортизация пройдет по 100%); ряд других облигационных позиций частично сократились.

( Читать дальше )

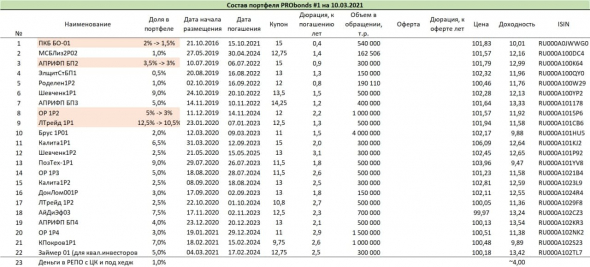

Блог компании Иволга Капитал |Краткий обзор портфелей PRObonds. Доходности 11,8-12,5%, облигационные замены и пара слов о хеджировании

- 16 февраля 2021, 07:04

- |

Доходности портфелей PRObonds еще более разошлись: доходность портфеля #1, состоящего строго из высокодоходных облигаций, опустилась ниже 12% годовых (11,8% за последние 365 дней), тогда как доходность смешанного портфеля #2 немного поднялась в сравнении с прошлой неделей, до 12,5% годовых. Впрочем, если не случится какого-то форс-мажора, уже со следующей недели текущая годовая доходность первого портфеля начнет быстро прибавлять по чисто арифметическим причинам (из-за падения портфеля в конце зимы 2020 года). Средняя его доходность за 2,5 года ведения находится вблизи 14% годовых.

( Читать дальше )

Блог компании Иволга Капитал |Краткий обзор портфелей PRObonds. Актуальные доходности - 12-12,3%, добавление облигаций "Концерна Покровский" и "Займера", вывод облигаций СК "Легион"

- 11 февраля 2021, 07:01

- |

Текущая годовая доходность обоих портфелей PRObonds (за последние 355 дней) опустилась до 12-12,3%. Такая доходность – пока временное явление, вызванное ускоренным ростом портфелей год назад. За тем ростом наступила жесткая коррекция. С ее учетом, вскоре текущая годовая доходность, должна оказаться выше 13%.

( Читать дальше )

Блог компании Иволга Капитал |Краткий обзор портфелей PRObonds. Доходности - 13,1-13,3%. Закрытие шорта в индексе МосБиржи

- 27 января 2021, 05:36

- |

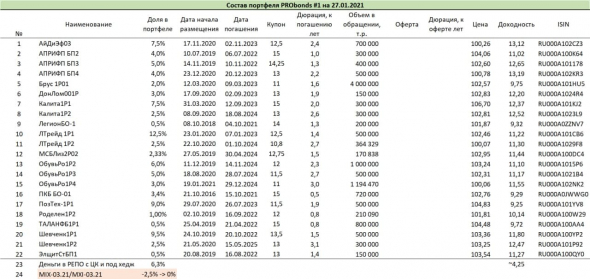

На фоне небольшой, но затянувшейся почти на месяц коррекции в сегменте высокодоходных облигаций портфель PRObonds #2, в который входят и облигации, и спекулятивные позиции, обогнал-таки по доходности портфель #1. Актуальные доходности: портфель #1 – 13,1%, портфель #2 – 13,3% годовых (за последние 365 дней).

( Читать дальше )

Блог компании Иволга Капитал |Краткий обзор портфелей PRObonds. Доходности - 13-12,8%, включение в портфели выпуска Обувь России 001P-04, хеджирование

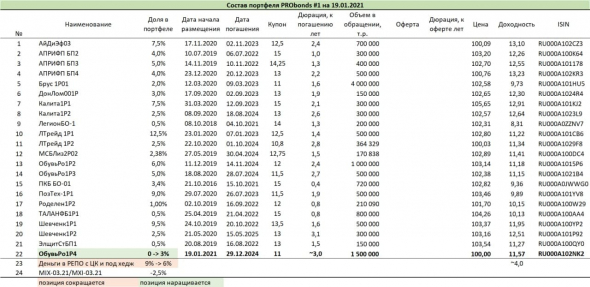

- 19 января 2021, 07:28

- |

Актуальные доходности портфелей PRObonds: #1 – 13,0%, #2 – 12,8% годовых (за последние 365 дней). Первый портфель корректируется в доходности, второй – догоняет. Разрыв результативности между ними сократился до 0,2% годовых, чего давно не было. И, вероятно, в январе-феврале портфель #2 станет-таки лидером доходности, короткие позиции в драгметаллах способны дать прибавку к общей динамике.

Неделей ранее публиковалась информация о сокращении ряда облигационных позиций, сокращение в каждой из них прошло на небольшую величину, но совокупно высвободило деньги для новых бумаг.

( Читать дальше )

Блог компании Иволга Капитал |Сделки. Хеджирование портфелей PRObonds через фьючерс на индекс МосБиржи

- 18 января 2021, 09:02

- |

Часовой график индекса Мосбиржи. Источник: moex.com

Переводя тему хеджирования в практическое русло. При уходе цены индекса МосБиржи ниже 3 434 п. в обоих портфелях PRObonds будут открыты короткие позиции в мартовских фьючерсах на индекс МосБиржи на 2,5% от активов портфелей (по цене контракта).

Блог компании Иволга Капитал |Краткий обзор портфелей PRObonds. Доходности 12,3-13,9% годовых, новые изменения облигационных позиций и готовность к хеджированию

- 12 января 2021, 08:21

- |

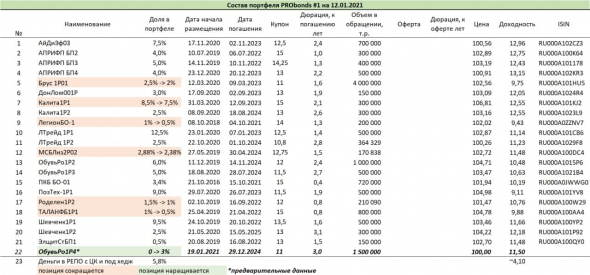

Актуальные доходности портфелей PRObonds (за последние 365 дней): 13,9% для портфеля #1 и 12,3% для портфеля #2.

Целевые доходности предстоящего года – 12% для портфеля #1, 15% для портфеля #2. При неблагоприятных для портфелей событиях наиболее вероятный минимум годовой доходности для них – 9% годовых.

Думаю, как и в 2018-20 годах, мы избежим дефолтных рисков. Но более вероятным становится рыночный риск. Это не риск аналогичных прошлому году потрясений от экономики. Если мировая и российская экономика даже останется в рецессии, это рабочая обстановка для сохранения доходности портфелей.

Главный риск для наших инвестиций, как мне представляется, в снижении фондовых рынков, общем росте облигационных доходностей и глобальном разгоне инфляции. Думаю, к середине первого квартала эти факторы давления в достаточной степени сформируются.

Если в прошедшем году портфели, уже за вычетом НДФЛ, обогнали официальную инфляцию, на 6-7,5%, то в этом году могут лишь компенсировать её.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал