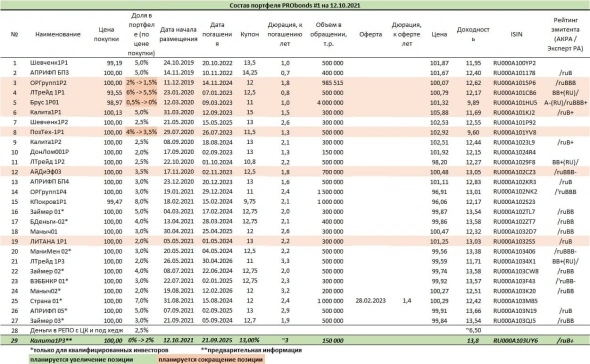

Блог компании Иволга Капитал |Обзор портфелей PRObonds (доходности 11,3-11,8%). В портфели добавятся облигации Квику (ruBB, 300 млн.р., 13,25%, для квал.инвесторов)

- 16 ноября 2021, 08:10

- |

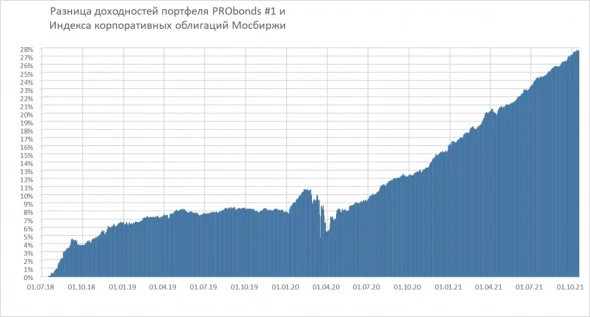

Доходности публичных портфелей PRObonds продолжили снижение вслед за сползанием рынка облигаций. Однако оба портфеля превышают по доходности не только широкий рынок облигаций, но и индекс высокодоходных облигаций Cbonds-CBI RU High Yield. Индекс за последние 365 дней прибавил ровно 10%, тогда как портфель PRObonds #1, состоящий только из ВДО, имеет доходность 11,2%, а смешанный портфель PRObonds #2 – 11,8%.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог компании Иволга Капитал |Обзор портфелей PRObonds (доходности 11,4-12,5%). Баланс доходностей в ВДО приближается к 14%

- 09 ноября 2021, 07:50

- |

Доходности публичных портфелей PRObonds в годовом выражении (за последние 365 дней) остаются стабильными вокруг относительно невысоких значений. Доходность портфеля #1, полностью состоящего из ВДО – 11,4%, доходность смешанного портфеля (ВДО + спекулятивные позиции) – 12,5% годовых. Базовый для высокодоходных облигаций индекс Cbonds-CBI RU High Yield за это же время прибавил 10,7% (но в отличие от портфелей он не учитывает комиссионные издержки). Более высокая доходность портфеля #2 имеет временный характер, она приблизится к результативности первого портфеля. Таким образом, даже таргет в 11%, установленный на 2021 год, становится сложнее удерживать.

( Читать дальше )

Блог компании Иволга Капитал |Обзор портфелей PRObonds (доходности 11,8-12,3%). Надеюсь, заработаем 11% за 2021 год

- 03 ноября 2021, 07:30

- |

Годовые доходности публичных портфелей PRObonds (за последние 365 дней) стабилизировались. Результат портфеля ВДО PRObonds #1 составил 11,8%, смешанного портфеля #2 – до 12,3%. Базовый индекс высокодоходных облигаций Cbonds-CBI RU High Yield за это же время прибавил 10,8%.

( Читать дальше )

Блог компании Иволга Капитал |Вероятное частичное закрытие короткой позиции в акциях Газпрома в портфеле PRObonds #2

- 01 ноября 2021, 11:22

- |

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Блог компании Иволга Капитал |Обзор портфелей PRObonds (доходности 11,5-12,0%). Снижаемся вслед за рынком облигаций

- 28 октября 2021, 08:11

- |

Годовые доходности публичных портфелей PRObonds (за последние 365 дней) заметно снизились. Результат портфеля ВДО PRObonds #1 упал до 11,5%, смешанного портфеля #2 – до 12%. Снижение широкого рынка облигаций на фоне высокой инфляции и роста ключевой ставки добралось и до высокодоходного сегмента.

( Читать дальше )

Блог компании Иволга Капитал |Обзор портфелей PRObonds (доходности - 12,5-12,7%). Сделки на вторичном рынке

- 19 октября 2021, 08:06

- |

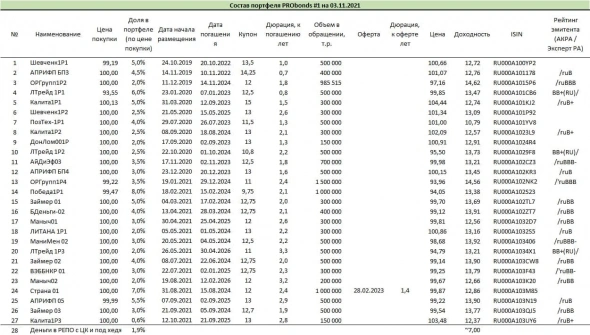

Результативность публичных портфелей PRObonds остается достаточно высокой независимо от подавленного состояния рублевого облигационного рынка. Доходность портфеля ВДО PRObonds #1 за последние 365 дней – 12,5%, доходность смешанного портфеля PRObonds #2 – 12,7%. Базовый индекс сегмента высокодоходных облигаций Cbonds-CBI RU High Yield за это же время дал 11,3% (в нем в отличие от портфелей не учитываются комиссионные издержки).

( Читать дальше )

Блог компании Иволга Капитал |Увеличиваем фьючерс на акции Газпрома

- 13 октября 2021, 11:24

- |

Увеличение короткой позиции в декабрьском фьючерсе на акции Газпрома в портфеле PRObonds #2 состоялось. Позиция увеличена с 2,5% до 5% от активов портфеля. Условием срабатывания был уход цен акций Газпрома ниже 360 рублей.

Не является инвестиционной рекомендацией.

Блог компании Иволга Капитал |Обзор портфелей PRObonds (доходности 12,8-13,2%)

- 12 октября 2021, 07:37

- |

Доходности публичных портфелей PRObonds вопреки давлению рынка облигаций остаются выше 12%: 12,8% за 365 дней у строго облигационного портфеля PRObonds #1, 13,2% у смешанного портфеля PRObonds #2.

( Читать дальше )

Блог компании Иволга Капитал |Увеличение короткой позиции в Газпроме

- 08 октября 2021, 10:31

- |

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Блог компании Иволга Капитал |Продаем (без покрытия) фьючерс на акции Газпрома

- 07 октября 2021, 10:38

- |

В портфеле Probonds #2 продаем декабрьский фьючерс на акции Газпрома по текущей цене на 2,5% от капитала портфеля.

В портфеле Probonds #2 продаем декабрьский фьючерс на акции Газпрома по текущей цене на 2,5% от капитала портфеля.

Не является инвестиционной рекомендацией

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал