Блог компании Иволга Капитал |Результаты доверительного управления в ИК Иволга Капитал (1,34 млрд р., доходность «на руки» за последние 12 мес. – 12,1-14,9%)

- 24 мая 2024, 06:34

- |

_________________

Доверительное управление в ИК Иволга Капитал доступно от 110 т.р. для стратегии ДУ Денежный рынок, от 2 млн р. для стратегии ДУ ВДО, от 6 млн р. для стратегии ДУ Сводный портфель. Комиссия управляющего – от 0,5% до 1% от активов в год в зависимости от стратегии.

_________________

Краткий срез результатов доверительного управления в ИК Иволга Капитал. Всего на нашем обслуживании находится 198 активных счетов (+10 счетов с момента последней публикации результатов ДУ в апреле). Общая сумма активов – 1,34 млрд р.

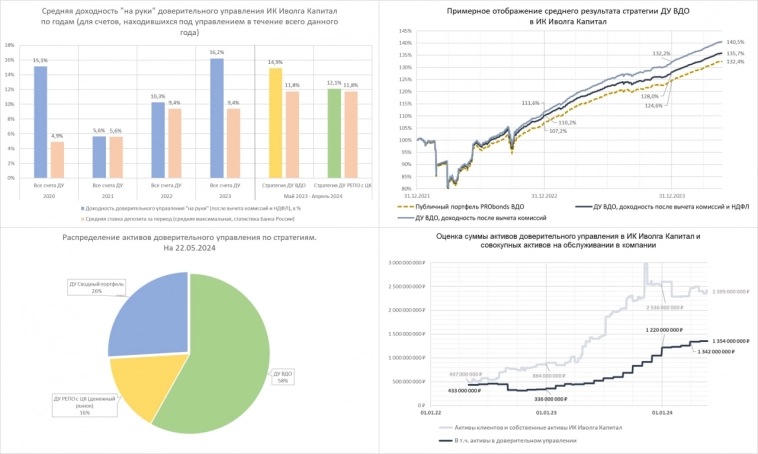

Средняя доходность управления «на руки» (после вычета комиссий и НДФЛ), по годам – на диаграмме. Это средняя доходность всех счетов, которые в данный год находились на обслуживании с его начала до его конца. В 2023 году мы разделили управление на три основные стратегии – ДУ ВДО, ДУ РЕПО с ЦК и ДУ Сводный портфель. По последней из них статистики еще недостаточно (стратегия запущена только в ноябре 2023 года), а результаты ДУ ВДО и ДУ РЕПО также на диаграмме.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 2 )

Блог компании Иволга Капитал |Иволга структурные продукты сохранит ставку по облигациям на уровне 20% годовых

- 03 мая 2024, 07:23

- |

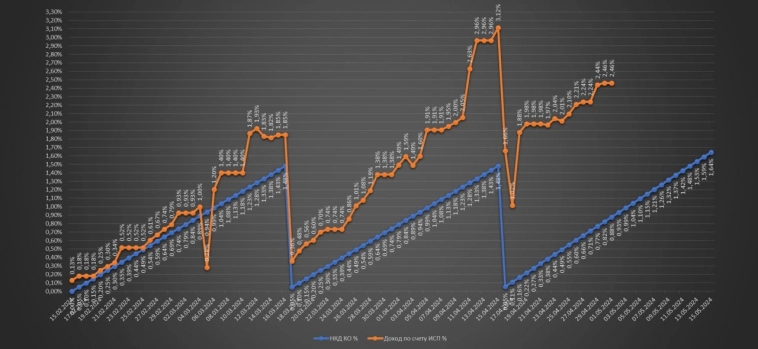

Сколько зарабатывает на вложенный капитал Иволга Структурные Продукты и сколько платит по своим коммерческим облигациям (в % от суммы выпуска облигаций)

Внутри холдинга Иволга Партнерс есть не только инвестиционная компания (ИК Иволга Капитал), но и компания, выпускающая облигации (Иволга Структурные Продукты, ИСП). ИСП сама покупает разного рода облигации на рынке, но весь доход от своих операций выплачивает в виде купона уже по своим бондам.

Первый выпуск облигаций ИСП разместила в феврале, суммой 37 млн р. Для начала был установлен купон 18% годовых, через 2 месяца он был пересмотрен вверх, до 20% годовых. 6 мая произойдет раскрытие информации о сохранении купона на 20% на 16 мая – 14 июня.

Купон устанавливается на каждый месяц, параллельно с чем объявляется оферта на выкуп облигаций. Т.е. держатель облигаций ИСП, по сути, хранит деньги на месячном депозите с фиксированной ставкой.

( Читать дальше )

Блог компании Иволга Капитал |Немного о жизненном цикле доверительного управления

- 25 апреля 2024, 06:51

- |

Нам нравится управлять активами. Управление еще не дает Иволге значительной выручки, но является интеллектуальным центром компании.

Предлагаем взглянуть на доверительное управление с нетипичного ракурса, ракурса финансового продукта для самого управляющего, в развитии этого продукта. Взглянуть на связь результата и показателей количества. О самОм последнем срезе результата (14,6% на руки за 12 мес.) и о результатах по годам 👉 здесь.

_________________

Доверительное управление в ИК Иволга Капитал доступно от 110 т.р. для стратегии ДУ Денежный рынок, от 2 млн р. для стратегии ДУ ВДО, от 6 млн р. для стратегии ДУ Сводный портфель. Комиссия управляющего – от 0,5% до 1% от активов в год в зависимости от стратегии.

_________________

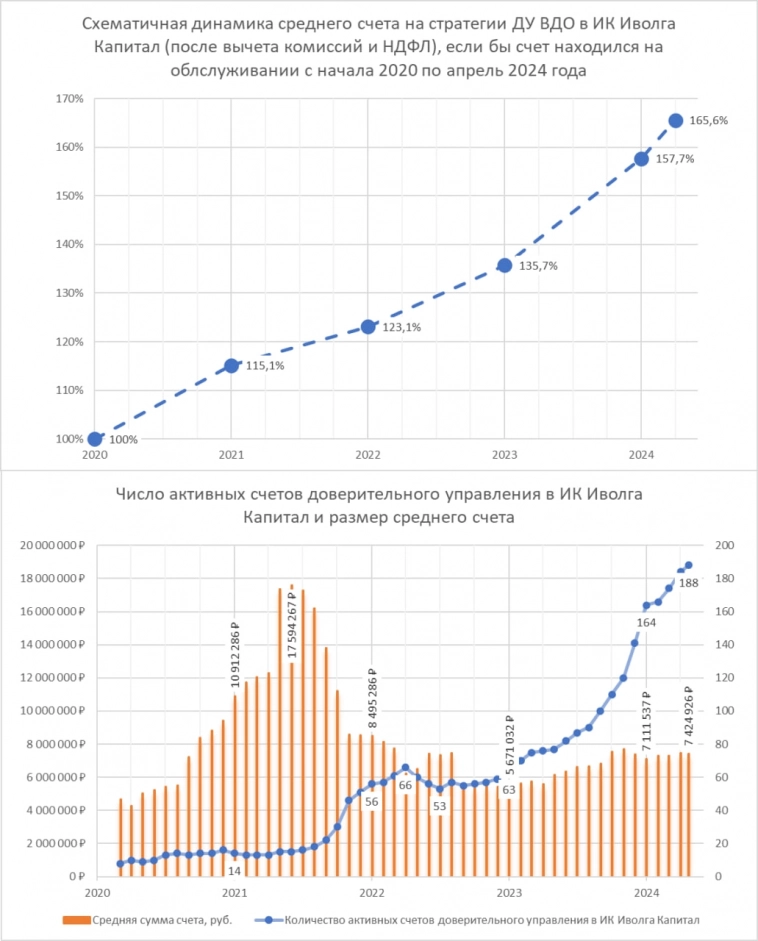

Схематично отобразили усредненную доходность счета доверительного управления в ИК Иволга Капитал, если бы он находился на нашем обслуживании с начала 2020 года по апрель 2024. Сколько было бы накоплено за это время «на руки», т.е. за вычетом всех комиссий и НДФЛ.

( Читать дальше )

Блог компании Иволга Капитал |Доверительное управление в ИК Иволга Капитал (14,6% на руки за 12 мес). Срез результатов

- 17 апреля 2024, 06:46

- |

_________________

Доверительное управление в ИК Иволга Капитал доступно от 110 т.р. для стратегии ДУ Денежный рынок, от 2 млн р. для стратегии ДУ ВДО, от 6 млн р. для стратегии ДУ Сводный портфель. Комиссия управляющего – от 0,5% до 1% от активов в год в зависимости от стратегии.

_________________

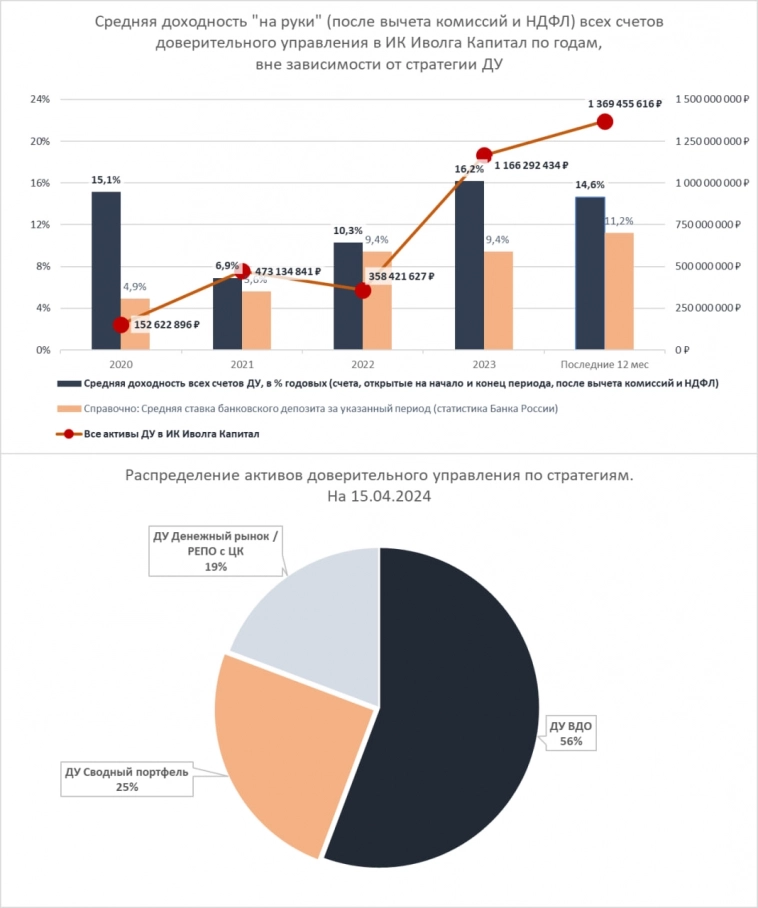

Мы наконец посчитали историческую доходность нашего доверительного управления. Сколько клиенты, продержавшие в ДУ Иволги Капитал деньги весь тот или иной год, в тот или иной год и заработали. Средняя доходность за предыдущие 4 года – 12,1% годовых. Это «на руки», т.е. после уплаты комиссий и НДФЛ. Средняя ставка банковского депозита за эти 4 года, по статистике ЦБ, 7,3%.

Худшим годом для наших клиентов стал 2021, прирост 6,9%. А за последние 12 месяцев средняя доходность счетов ДУ в ИК Иволга Капитал – 14,6% (после вычета комиссий и НДФЛ).

Мы не стремимся к экстремальным доходностям, предпочитая небольшой выигрыш в результате при максимально высокой его предсказуемости. Счета клиентов должны прибавлять последовательно, без рывков и просадок. В идеале, конечно. К такой динамике движения однажды добавится и ускорение самого движения. Тоже в идеале.

( Читать дальше )

Блог компании Иволга Капитал |Результаты доверительного управления в ИК Иволга Капитал (1,3 млрд р., средняя доходность на руки 15,8%)

- 29 февраля 2024, 07:11

- |

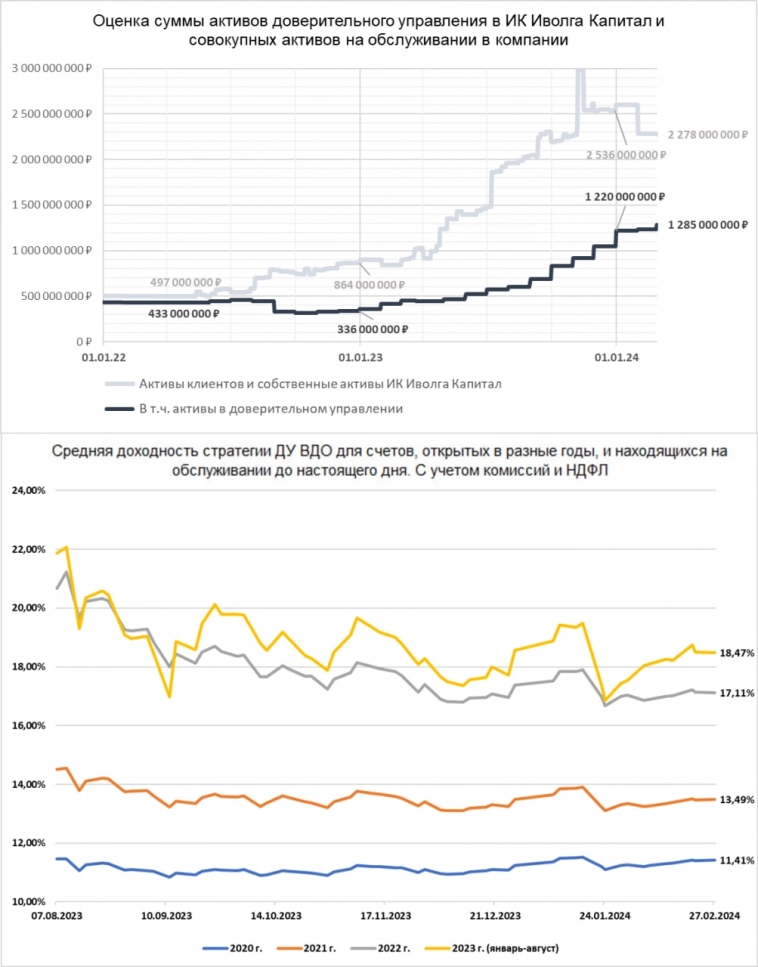

Рост активов в доверительном управлении ИК Иволга Капитал замедлился, но не остановился. +65 млн р. за январь-февраль. И суммарно 1 285 млн р. Год назад было 450 млн р.

Доходность. На основной стратегии – ДУ ВДО, ~65% активов – в зависимости от даты открытия счета она варьируется от 11,4% до 18,5% на руки. В наибольшем выигрыше те, кто открывали счета в 2022-23 годах. Здесь 17,1-18,5%. Динамика доходностей для счетов с разными сроками обслуживания приведена на иллюстрации.

Вообще же, сейчас средняя чистая доходность клиентов доверительного управления в ИК Иволга Капитал, вне зависимости от стратегии и даты открытия счета (не учитываем счета, открытые менее 5 месяцев назад) – 15,8%.

Всего на нашем обслуживании на 27 февраля находилось 169 счетов. Средняя сумма счета – 7,4 млн р. Сумма счета растет быстрее числа счетов: основной источник притока новых активов не новые же клиенты, а дозаводы денег от тех, кто с нами давно. Определенный показатель качества.

Мы определились с линией в управлении активами на близкую перспективу.

( Читать дальше )

Блог компании Иволга Капитал |Доверительное управление в ИК Иволга Капитал (в среднем 16% годовых на руки). Все налоги списаны, на табло чистый результат

- 09 февраля 2024, 06:56

- |

Итак, средняя доходность для всех счетов доверительного управления в ИК Иволга Капитал (в расчете не участвуют счета, открытые менее 5 месяцев назад) – 16% годовых после списания финального НДФЛ за 2023 год. И после всех комиссий, они списываются не реже раза в месяц.

В других терминах, доход на руки (после комиссии и НДФЛ) нашей основной стратегии доверительного управления, ДУ ВДО, за 12 месяцев – 15,3%. Для сравнения, основной индекс ВДО – Cbonds High Yield – за то же время дал 11,2%, и это до налога и неизбежных комиссионных издержек. Вычли бы их, получили бы около 8,9%. Т.е. за год мы обогнали рынок на 6,4%.

( Читать дальше )

Блог компании Иволга Капитал |Доверительное управление в ИК Иволга Капитал (1,2 млрд р.,16,3% годовых). Задача на год – сохранить конкурентную доходность и низкую волатильность счетов

- 17 января 2024, 06:53

- |

Завершился 2023 год, 4 год, когда мы управляем активами. И первый, когда активы под управлением стали сколь-нибудь заметны. Сумма еще скромная, но в прошедшем году она перешагнула первый миллиард рублей и вполне уверенно пошла выше.

На 15 января доверительном управлении ИК Иволга Капитал находится 1,2 млрд р. Это 166 счетов средней суммой 7,2 млн р. Средняя доходность счета, находящегося под нашим управлением, вне зависимости от срока его ведения, 16,3% годовых (это доходность уже за вычетом нашей комиссии и НДФЛ, в расчете не участвуют счета, открытые позднее 31 июля 2023).

( Читать дальше )

Блог компании Иволга Капитал |Портфель ВДО (14,6% за 12 мес.). И чего мы ждем от ВДО?

- 15 декабря 2023, 06:47

- |

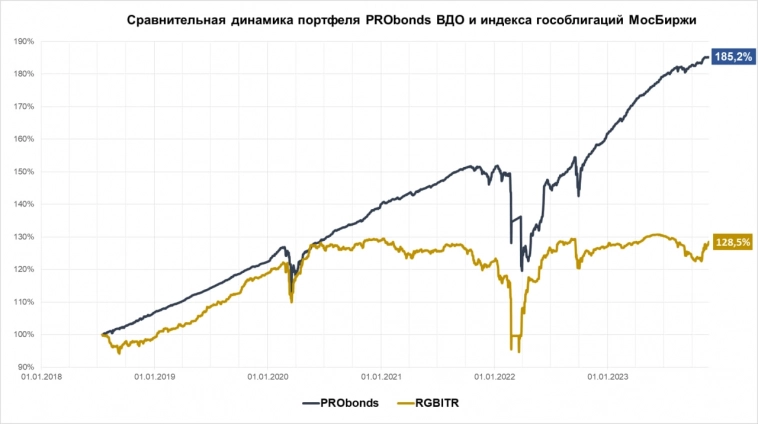

Наш главный публичный портфель PRObonds ВДО ушел во флэт. 14,6% за последние 12 месяцев, из которых основная часть приходится на первые шесть, а последние 2 портфель растет разве что эпизодически. В нашем доверительном управлении результат лучше: за 12 месяцев в среднем выше 16% после комиссий и вычета НДФЛ.

( Читать дальше )

Блог компании Иволга Капитал |Доверительное управление в ИК Иволга Капитал (1,03 млрд р., 15,9% годовых). Всё спокойно

- 29 ноября 2023, 06:05

- |

Сумма активов в доверительном управлении ИК Иволга Капитал достигла 1,03 млрд р. (прошлый срез, 8 ноября, 0,96 млрд р.). Число активных счетов ДУ – 139 (на 8 ноября – 127). Средняя сумма счета – 7,4 млн р.

Результативность. Средняя доходность в % годовых, вне зависимости от стратегии управления и времени открытия счета – 15,9% (на 8 ноября было 16,5%). Эта доходность учитывает наши комиссии и в основном учитывает списанный НДФЛ.

( Читать дальше )

Блог компании Иволга Капитал |Портфель PRObonds ВДО (17,3% / 35,1% за 12 /36 мес.). Против течения

- 24 ноября 2023, 07:06

- |

Портфель PRObonds ВДО продолжает сопротивляться рыночному тренду. В нашем случае это тренд на снижение котировок высокодоходных облигаций.

С таким денежным рынком жизнь держателя облигаций полна невзгод и опасностей. И если кратко объяснить, что мы делаем, чтобы не терять или терять меньше, мы имеем большую денежную позицию. Будь мы полностью в ВДО, как и весь сегмент, медленно уходили бы минус.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал