Блог им. VolokitinVit |куда же подевались все высокодоходные опционные продавцы?

- 14 декабря 2016, 23:13

- |

Не, я понимаю главное занулить дельту и позвонить брокеру, этот высокодоходный метод не надо здесь повторять…

- комментировать

- ★3

- Комментарии ( 25 )

Блог им. VolokitinVit |Свежая опцемысль ))

- 10 апреля 2016, 16:12

- |

Меня тут мысль посетила после работы с улыбкой, может для кого-то это покажется тривиальным, но для меня было своего рода откровением (каждый раз удивляюсь, что это происходит, вроде не новичек в опционах).

В стратегиях продаж опционов ты всегда работаешь с усреднениями, своего рода мини мартингейл; и ты обязательно работаешь с ММ, чтобы тебе хватило денег для усреднения до экспирации. Экспирация твой спасительный финиш, все греки = 0.

Конечно ты можешь усредняться и в покупках, а зарабатывать продажами на неэфективностях рынка, но все-таки более оптимально делать это через усреднение в продажах и монетизировать неэффективности через покупки опционов.

И вот когда ты усредняешься, покупки это твой хедж от аномалий, неэфективностей рынка, которых ты не знаешь или не можешь описать своими правилами, а когда твоя стратегия покупать используя неэффективности, то продажи это твой хедж от того что эти неэффективности пропадут или не отработают по твоим правилам...

Такие мысли ...

Блог им. VolokitinVit |Веселые картинки. Опционы.

- 04 марта 2016, 18:56

- |

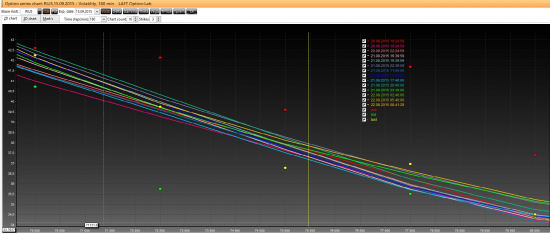

кто-то в продажах подвис? чип и дейл спешат на помощь… одни плохие слова на ум приходят…

Блог им. VolokitinVit |яварская экспирация опционов на ри

- 10 декабря 2015, 17:45

- |

Блог им. VolokitinVit |НОК 9

- 18 октября 2015, 07:26

- |

Люблю на следующий день делать выжимки по прошедшему мероприятию, остается самое важное, то что запомнилось – экстракт информации. Поэтому одно – два предложения по каждому докладу (курсив — мои отнесения к докладу), взгляд не математика, но опционщика по НОК9.

Кирилл Пестов, глава Срочного рынка Московской биржи: будем вводить недельные опционы (опять), усовершенствуем риск-модуль, чтобы можно было сальдировать позиции по всем рынкам ММВБ (спот, срочка, валютный), количество клиентов на срочке не уменьшается, присутствует динамика роста (в прошлом году открывали 400 счетов в месяц, в этом 500, хотя судя по моим субъективным ощущениям рынок сжимается, это видно по количеству участников на конференции).

Илья Коровин, частный опционный трейдер и управляющий (Калининград): похвалил основных розничных брокеров, основной посыл выступления – ерунда риски по перегрузке депо набранной позицией, можно и 80% и 90% загружать, главное договориться с брокером, чтобы тебя по марджин-колу не закрыли.

( Читать дальше )

Блог им. VolokitinVit |Дно. Волатильность. Размышления.

- 22 августа 2015, 09:26

- |

дно рядом? При этом западные площадки на прошлой неделе только начали свое движение вниз. А что же тогда будет делать российский рынок? Расти?

Блог им. VolokitinVit |Талеб Dynamic Hedging

- 04 августа 2015, 18:03

- |

Никто не читал данную книжку? Начинаю читать на английском, можно было бы пообсуждать некоторые вещи, т.к. книжка является базовой для опционных торговцев, которые уже вскарабкались на одну ступеньку в изучении опционов.

Блог им. VolokitinVit |Индикаторы риска

- 03 июля 2015, 10:35

- |

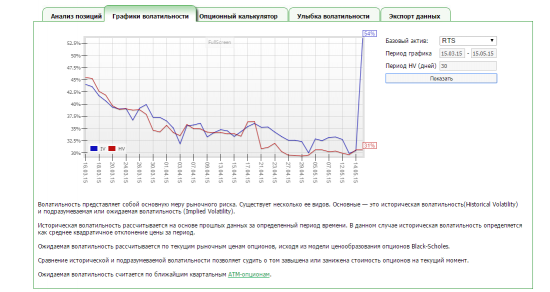

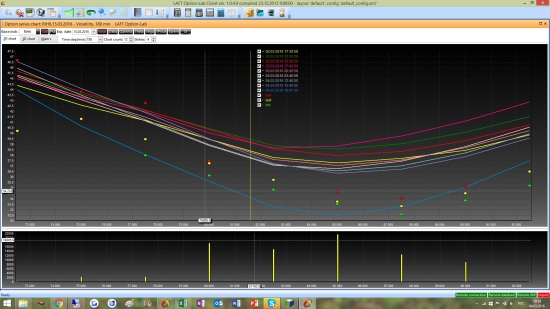

ATR (важно не само абсолютное значение, а его число относительно замеченных фаз рынка), нижний график:

и IV тоже относительное значение:

( Читать дальше )

Блог им. VolokitinVit |Резюме по встречам-общению в опционном сообществе в России

- 04 февраля 2015, 12:25

- |

Судя по комментам, таки ничего нет в России сейчас опционного, где бы люди в реале собирались и общались.

Резюмирую:

1. На сегодня есть конфы от Option-lab по вторникам (иногда в другие дни), если кому интересно стучитесь в личку дам ссылку.

2. Елисеев Сергей проводит раз в 2 месяца где-то бесплатные конфы-семинары на площадке московской биржи, ближайшая 17.02.2015.

3. В ФБ есть группа опционщиков, которая активизируется по мере необходимости (там, кстати, есть достаточно квалифицированные ребята, которые торгуют и на Америке тоже).

4. Личное общение по знакомым опционщикам.

вроде все, если есть что добавить пишите…

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс