Блог им. VladimirKiselev |Нефтегазовый сектор США для дивидендного портфеля. Кто еще, кроме Chevron?

- 04 мая 2021, 16:01

- |

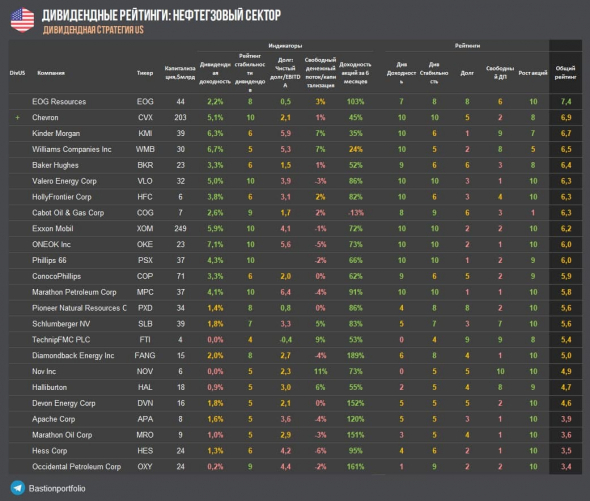

Для диверсификации дивидендного портфеля присматриваем, кто из американского нефтегазового сектора имеет наибольший запас прочности по дивидендам.

EOG Resources

В прошлом году производитель сланцевой нефти и газа сохранил положительный свободный денежный поток, которого оказалось достаточно для выплаты дивидендов без увеличения долга.

Дивидендная доходность в 2,2% выглядит невысокой, зато за последние 7 лет компания смогла увеличить выплаты акционерам в 4 раза. В этом году квартальный дивиденд был увеличен на 10%, что является рекордным ростом в нефтегазе. Компания выглядит отличным кандидатом для дивидендного портфеля. В список для более подробного изучения.

Kinder Morgan

Компания владеет 85 тыс миль трубопроводов и 152 терминалами, являясь крупнейшим транспортировщиком газа в США. Долговая нагрузка здесь очень высокая — коэффициент «Чистый долг/ebitda» близок к критическим 6. Тем не менее, в кризис компания сократила инвестиции и сумела заработать свободный денежный поток, покрывающий уровень дивидендов. Текущая дивидендная доходность составляет 6,3%.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 0 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс