Блог им. VladimirKiselev

Нефтегазовый сектор США для дивидендного портфеля. Кто еще, кроме Chevron?

- 04 мая 2021, 16:01

- |

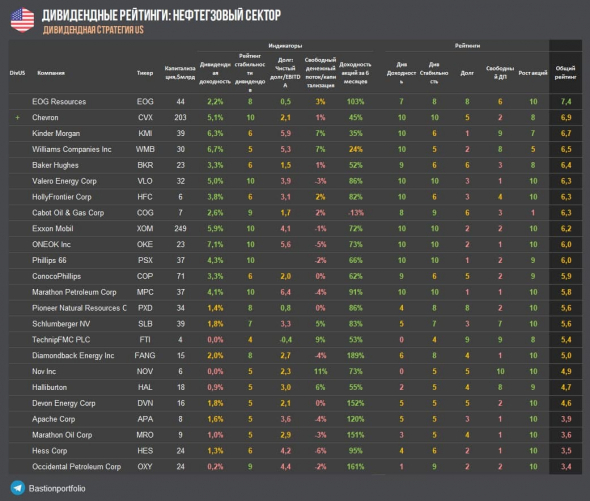

Для диверсификации дивидендного портфеля присматриваем, кто из американского нефтегазового сектора имеет наибольший запас прочности по дивидендам.

EOG Resources

В прошлом году производитель сланцевой нефти и газа сохранил положительный свободный денежный поток, которого оказалось достаточно для выплаты дивидендов без увеличения долга.

Дивидендная доходность в 2,2% выглядит невысокой, зато за последние 7 лет компания смогла увеличить выплаты акционерам в 4 раза. В этом году квартальный дивиденд был увеличен на 10%, что является рекордным ростом в нефтегазе. Компания выглядит отличным кандидатом для дивидендного портфеля. В список для более подробного изучения.

Kinder Morgan

Компания владеет 85 тыс миль трубопроводов и 152 терминалами, являясь крупнейшим транспортировщиком газа в США. Долговая нагрузка здесь очень высокая — коэффициент «Чистый долг/ebitda» близок к критическим 6. Тем не менее, в кризис компания сократила инвестиции и сумела заработать свободный денежный поток, покрывающий уровень дивидендов. Текущая дивидендная доходность составляет 6,3%.

HollyFrontier

Компания из Далласа, занимающаяся нефтеперерабаткой и поставкой нефтепродуктов, от бензина до нефтяных смазочных материалов. За кризисный 2020 год HollyFrontier удалось заработать положительный свободный денежный поток, которого, однако, не хватило для выплаты дивидендов. Долговая нагрузка на высоком для рынка уровне в 3,1x, но относительно других компаний сектора это средний показатель. Дивидендная доходность составляет 3,8%.

Cabot Oil & Gas

Небольшой независимый производитель сланцевого газа с капитализацией в $7 млрд, дивдоходностью в 2,6% и положительным свободным денежным потоком.

В прошлом году компания отличилась тем, что в период пандемии и обвала цен на нефть и газ ее акции в какой-то момент показывали рост на 25%. Правда с тех времен Cabot существенно отстала от рынка. За последние полгода акции компании упали на 13%, в то время как остальной нефтегаз вырос на 50-100%.

ConocoPhillips

В прошлом году ConocoPhillips объявила о покупке производителя сланцевой нефти Concho Resources, что сделает компанию третьим нефте- и газодобытчиком в США. ConocoPhillips всегда выделялась сильным балансом и невысокой долговой нагрузкой. Дивидендная доходность в 3,3% в два раза превышает средний для американского рынка уровень.

теги блога Vladimir Kiselev

- Alphabet

- Amazon

- Apple

- Berkshire Hathaway

- ETF

- Intel

- IPO

- Mail.Ru Group

- Microsoft

- Netflix

- Nvidia

- Pfizer

- S&P500 фьючерс

- TCS Group

- Tesla

- активы

- акции

- акции США

- Алроса

- анализ

- аналитика

- банки

- Баффет

- валюта

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК Норникель

- Детский мир

- дивиденды

- доллар

- Доллар рубль

- доходность

- европа

- золото

- инвестиции

- Интер РАО

- инфляция

- капитализация

- китай

- книги

- коррупция

- котировки

- кризис

- Лукойл

- Магнит

- макро

- Макроэкономика

- ММК

- МТС

- мультипликаторы

- нефть

- НЛМК

- Новатэк

- Норникель

- обзор рынка

- облигации

- отчетность

- оценка

- подкаст

- подкасты

- Полиметалл

- Полюс

- Полюс золото

- портфель

- прогноз по акциям

- Психология

- Распадская

- Роснефть

- Россети

- Россия

- Ростелеком

- Русагро

- рынок

- санкции

- сбербанк

- Северсталь

- ставки

- статья

- стратегия

- Сургутнефтегаз

- сша

- Татнефть

- тинькофф

- Тинькофф Банк

- Тинькофф Инвестиции

- трейдинг

- философия

- финансы

- фонды

- форекс

- Фосагро

- ФРС

- ФСК Россети

- фундаментал

- ЦБ

- экономика

- Яндекс