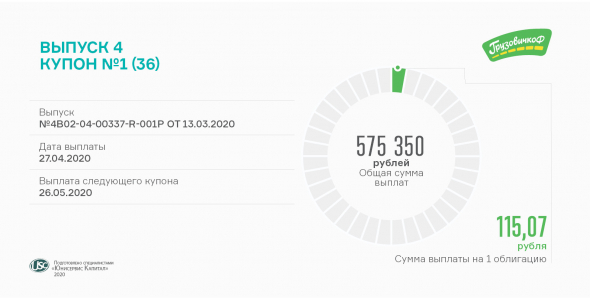

Блог компании Юнисервис Капитал |«ГрузовичкоФ» выплатит 1-й купон по четвертому выпуску облигаций

- 27 апреля 2020, 13:58

- |

Выплата купонного дохода перенесена со вчерашнего воскресенья на понедельник, 27 апреля.

Доход, подлежащий выплате по одной облигации, составляет 115,07 рубля. Общая сумма выплат — порядка 600 тыс. рублей. Расчет проводится по ставке 14% годовых, установленной на весь период обращения выпуска. По условиям займа, выплаты по купону осуществляются ежемесячно.

Размещение выпуска объемом 50 млн рублей завершилось две недели назад, 13 апреля. Номинал облигации — 10 тыс. рублей. Срок обращения — 3 года. ISIN код: RU000A101K30. Инвестиции будут направлены на брендирование грузовых автомобилей.

Объем вторичных торгов за время размещения четвертого выпуска, 27 марта-13 апреля, составил 2,5 млн рублей. Котировки находились выше номинала: минимальная цена — 100,01%, максимальная — 101%.

В условиях кризисной ситуации, вызванной пандемией коронавируса, сервис «ГрузовичкоФ» оперативно реагирует на изменения и расширяет спектр услуг. Так, в апреле внедрены курьерская доставка по Москве и Санкт-Петербургу с возможностью бесконтактной оплаты, транспортировка сборных грузов и услуги по внешнеэкономической деятельности. Также в компании заверили, что цены на грузоперевозки останутся прежними.

- комментировать

- Комментарии ( 0 )

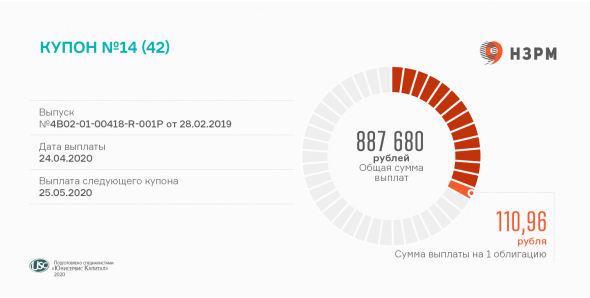

Блог компании Юнисервис Капитал |Новосибирский завод резки металла выплатил 14-й купон

- 24 апреля 2020, 12:33

- |

Инвесторам ежемесячно начисляется почти по 900 тыс. рублей, или по 110,96 рубля на облигацию (RU000A1004Z9). Размер купона до конца обращения выпуска — 13,5% годовых.

Объем вторичных торгов ценными бумагами «НЗРМ» составил в марте 11,4 млн рублей. Это один из немногих выпусков ВДО, средневзвешенная цена которого осталась выше номинальной стоимости — 100,16%.

Напомним, облигации «НЗРМ» находятся в обращении с 1 марта прошлого года. Объем выпуска — 80 млн рублей, номинал ценной бумаги — 10 тыс. рублей. Срок обращения — 3,5 года. Погашение состоится в августе 2022 г.

Недавно компания опубликовала годовую отчетность, а также поделилась предварительными итогами 1 квартала 2020 г. В марте был поставлен рекорд по месячной выручке — 248 млн рублей, что является лучшим показателем за почти 5 лет работы завода.

В мае «НЗРМ» ожидает поступление нового оборудования — линии лазерной резки и листогиба, которые позволят нарастить продажи на 20%.

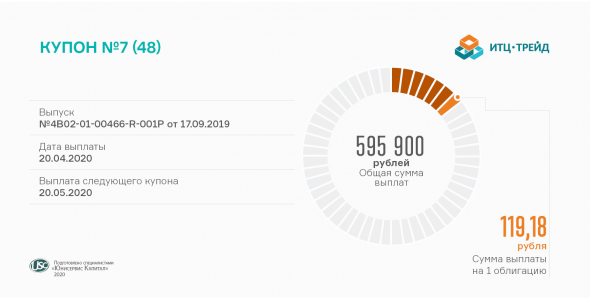

Блог компании Юнисервис Капитал |Седьмой купон выплачивает «ИТЦ-Трейд»

- 20 апреля 2020, 14:17

- |

Поставщик бумажных изделий из Сибири сегодня перечислит в НРД около 600 тыс. рублей купонного дохода по облигациям (RU000A100UP0).

Ежемесячно инвесторам начисляется доход по ставке 14,5% годовых, установленной на все 4 года обращения выпуска. Сумма выплат на одну облигацию составляет 119,18 рубля.

Напомним, размещение облигационного займа состоялось в сентябре 2019 г. Объем выпуска — 50 млн рублей, номинал облигации — 10 тыс. рублей. Частичное погашение по 10% в месяц начнется за 10 месяцев до окончания обращения выпуска в 2023 г.

В марте облигации «ИТЦ-Трейд» торговались 21 день и сформировали оборот на уровне 9,5 млн рублей. Средневзвешенная цена за месяц снизилась и составила 98,92% от номинала.

Согласно бухгалтерской отчетности, выручка компании за 2019 год составила 644,1 млн рублей, активы — 223,7 млн рублей, собственный капитал — 40,1 млн рублей, финансовый долг — 128,4 млн рублей. Долговая нагрузка существенно не изменилась: Долг/Выручка составил 0,20х, Долг/Капитал — 3,20х, Долг/EBIT — 3,73х.

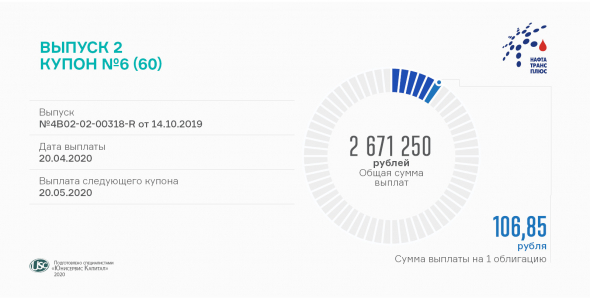

Блог компании Юнисервис Капитал |Шестой купон по облигациям БО-02 выплатил «Нафтатранс плюс»

- 20 апреля 2020, 12:25

- |

Новосибирская топливная компания перечислила в НРД более 2,6 млн рублей купонного дохода.

Размер купона — 13% годовых. Устанавливается ежемесячно по формуле: ставка ЦБ РФ + 6%, но не менее 13% и не более 15% годовых. В мае компания выплатит 7-й купон тоже по ставке 13%, т. е. инвесторы получат по 106,85 рубля на облигацию.

Оборот облигаций второго выпуска «Нафтатранс плюс» в марте почти в 2 раза превысил объем вторичных торгов бондами дебютного займа, составив 29,8 млн рублей. Средневзвешенная цена снизилась до 97,62% от номинала, что на 1,4 п.п. выше показателя первого выпуска. Сделки с облигациями совершались ежедневно в течение 21 торгового дня в марте.

Напомним, вторым облигационным займом компания привлекла 250 млн рублей. Размещение ценных бумаг состоялось в октябре 2019 г. Номинал облигации — 10 тыс. рублей. Срок обращения выпуска — 5 лет. В октябре следующего года стартует квартальная амортизация. Завершится погашение в сентябре 2024 г. ISIN код выпуска: RU000A100YD8.

( Читать дальше )

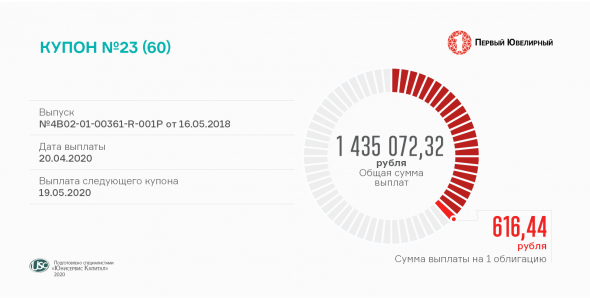

Блог компании Юнисервис Капитал |«ПЮДМ» выплатил 23-й купон по облигациям (RU000A0ZZ8A2)

- 20 апреля 2020, 12:03

- |

Выплата была перенесена со вчерашнего выходного дня на понедельник, 20 апреля.

Всего компания перечислила в НРД более 1,4 млн рублей в счет купонного дохода за 23-й период. Ставка — 15% годовых, действует до майской оферты. Купон выплачивается ежемесячно.

Объем торгов облигациями «ПЮДМ» по итогам марта составил 10,3 млн рублей, средневзвешенная цена показала небольшое снижение до 99,06% от номинала. Выпуск торговался каждый из 21 торгового дня в марте.

Напомним, «Первый ювелирный» привлекал капитал постепенно: размещение облигаций проходило с мая 2018 г. по апрель 2019 г. Всего в обращении находится 2328 ценных бумаг номиналом по 50 тыс. рублей. Общий объем — 116,4 млн рублей. До погашения осталось 3 года и 1 месяц.

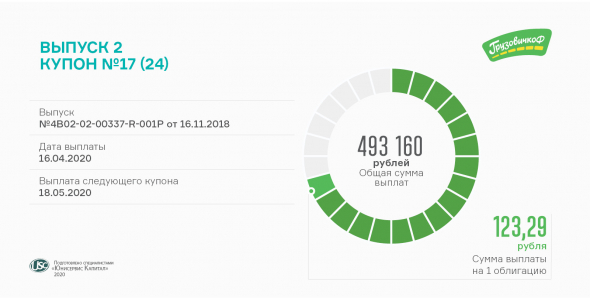

Блог компании Юнисервис Капитал |17-й купон по второму выпуску выплатит «ГрузовичкоФ»

- 16 апреля 2020, 15:15

- |

Выплата купонного дохода состоится сегодня в размере полумиллиона рублей. ISIN код облигаций: RU000A0ZZV03.

Размер купона — 15% годовых до погашения в ноябре текущего года. Выплаты на одну облигацию составляют 123,29 рубля в месяц. Выплата следующего купонного дохода перенесется с субботы, 16 мая, на понедельник, 18 мая.

Оборот облигаций второго выпуска «ГрузовичкоФ-Центр» в марте составил 6,3 млн рублей. Ценные бумаги торговались по самой высокой цене среди всех 18 выпусков ВДО, размещенных силами «Юнисервис Капитал». Средневзвешенная цена по итогам прошлого месяца составила 101,47%, снизившись на 4,48 п. п. относительно февраля.

Напомним, объем второго выпуска — 40 млн рублей. Размещение состоялось в ноябре 2018 г. Номинал облигации — 10 тыс. рублей. Срок обращения — 2 года. Купон выплачивается ежемесячно.

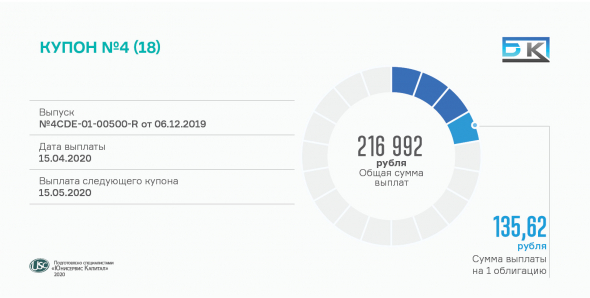

Блог компании Юнисервис Капитал |«БК» выплатил четвертый купон

- 15 апреля 2020, 14:25

- |

В НРД перечислен купонный доход для инвесторов по коммерческим облигациям новосибирского производителя пластмассовых изделий (RU000A1016T6).

Компания ежемесячно выплачивает более двухсот тысяч рублей в качестве инвестиционного вознаграждения, по 135,62 рубля на облигацию. Размер купона установлен на все 1,5 года обращения выпуска и составляет 16,5% годовых.

Коммерческие облигации ООО «БК» были размещены в декабре 2019 г. Объем выпуска — 16 млн рублей, номинал ценной бумаги — 10 тысяч рублей. Погашение назначено на июнь следующего года.

Напомним, в конце февраля представители компании побывали на выставке «Сибирская строительная неделя», с которой привезли усовершенствованные модели захватов для роботизированной линии и несколько приборов для контроля качества.

Также «БК» занимается подготовительными работами для запуска нового цеха, в котором будут установлены заказанные в Китае пресс-формы. Оборудование принято удаленно, по присланным образцам и видео. Первая-пресс-форма уже отправлена в Россию.

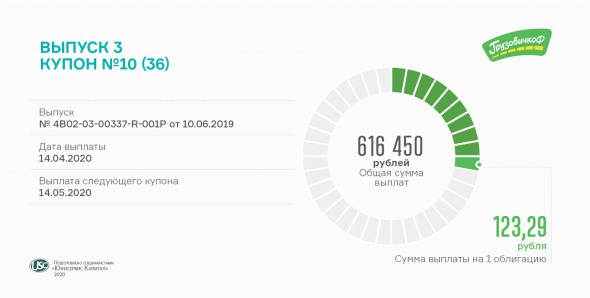

Блог компании Юнисервис Капитал |«ГрузовичкоФ-Центр» выплачивает 10-й купон по облигациям серии БО-П03

- 14 апреля 2020, 14:11

- |

Сегодня состоится выплата купонного дохода по третьему выпуску биржевых облигаций мувинговой компании (RU000A100FY3).

По всем выпускам «ГрузовичкоФ-Центр» предусмотрен ежемесячный купон. Ставка по бумагам третьего выпуска — 15% годовых, установлена на 2 года, до июня 2021 г. Общий же период обращения облигаций — 3 года с даты начала размещения — 19.06.19.

Оборот бондов третьего выпуска «ГрузовичкоФ-Центр» составил за 21 торговый день в марте 11,8 млн рублей, увеличившись за месяц более чем в 2 раза. Средневзвешенная цена, несмотря на падение, осталась близка к номиналу — 99,54% (-8,07 п. п.)

Добавим, что в марте компания погасила первый облигационный заем, а в апреле привлекла четвертый. Финансовый долг представлен тремя выпусками облигаций и составляет 140 млн рублей. Облигации второй серии «ГрузовичкоФ-Центр» будут погашены уже в конце года.

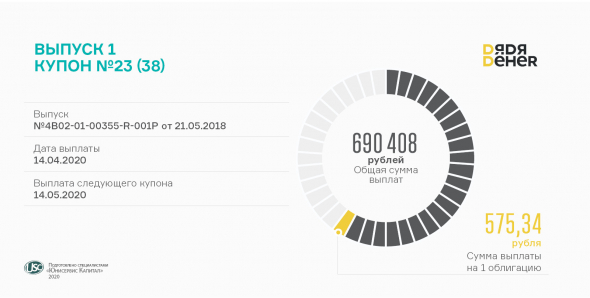

Блог компании Юнисервис Капитал |«Дядя Дёнер» выплатил 23-й купон

- 14 апреля 2020, 13:46

- |

Сегодня состоялась выплата купонного дохода по биржевым облигациям 1-й серии сибирской сети общественного питания (RU000A0ZZ7R8).

Компания ежемесячно перечисляет инвесторам почти 700 тысяч рублей. Расчет производится по ставке 14% годовых до следующего купонного периода включительно. В мае ожидается безотзывная оферта, в рамках которой «Дядя Дёнер» установит ставку на 25-38 купоны.

Объем торгов на вторичном рынке вырос по итогам марта до 13,1 млн рублей. Средневзвешенная цена ожидаемо снизилась и составила 98,87% от номинала.

До погашения выпуска осталось 15 месяцев. Предусмотрена амортизация: по 33% в мае и июне следующего года и 34% — в июле. Напомним, размещение первого выпуска «Дядя Дёнер» состоялось в середине 2018 г. Объем займа — 60 млн рублей, номинальная стоимость облигации — 50 тысяч рублей.

( Читать дальше )

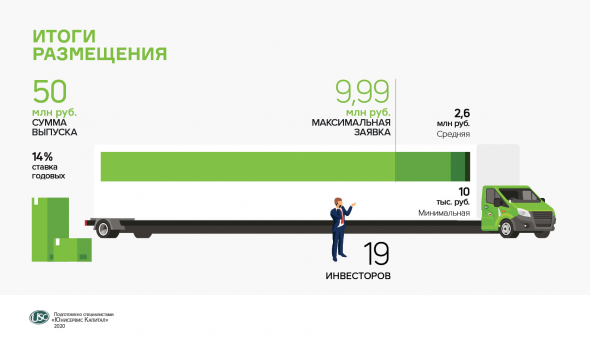

Блог компании Юнисервис Капитал |Поступил в обращение четвертый выпуск облигаций «ГрузовичкоФ-Центр»

- 14 апреля 2020, 12:31

- |

Размещение нового выпуска на Московской бирже проходило с 27 марта по 13 апреля. Общий объем эмиссии — 50 млн рублей (RU000A101K30).

Заявки на покупку бондов «ГрузовичкоФ-Центр» подали 19 инвесторов. Средний объем заявки составил 263 бумаги. Чаще всего инвесторы приобретали около 1000 облигаций. Самый крупный объем заявки — 9,99 млн рублей.

Всего размещено 5 тыс. облигаций номиналом 10 тыс. рублей. Ставка купона — 14% годовых на весь срок обращения, который разделен на 36 купонных периодов продолжительностью 30 дней.

На вторичных торгах 27 марта-13 апреля облигации четвертого выпуска «ГрузовичкоФ-Центр» сформировали оборот в размере 2,5 млн рублей, что эквивалентно 206 тыс. рублей в день. Котировки в течение 12 торговых дней находились в диапазоне 100,01-101% от номинала.

Стратегия сервиса «ГрузовичкоФ» заключается в активной экспансии в регионы РФ, а также за пределы страны, в первую очередь в страны СНГ (Казахстан, Белоруссия). С января компания работает в Ташкенте (Узбекистан). На очереди Кызыл, Набережные Челны, Ногинск, Великие Луки, Гатчина, Всеволожск, Лобня, Зеленоград, Климовск, Курск, Йошкар-Ола — и все это планы только на 2020 год. Таким образом, за год планируется охватить Центральный, Северо-Западный, Сибирский и Приволжский федеральные округа. Глобальная цель сервиса — занять к концу 2025 года 30% российского рынка мувинговых услуг.

Еще одна немаловажная задача — запуск мобильного приложения к середине 2020 г. На данный момент услуги грузоперевозок компании можно заказать при помощи приложения «ТаксовичкоФ».

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс