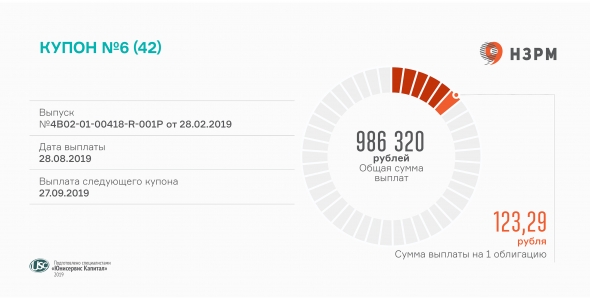

Блог компании Юнисервис Капитал |6-й купон по облигациям выплатил «НЗРМ»

- 28 августа 2019, 12:47

- |

Ежемесячные выплаты рассчитываются, исходя из ставки 15%, и составляют по 123,29 рубля на ценную бумагу. Всего в обращении с 1 марта находится 8 тыс. облигаций «НЗРМ» первой серии (RU000A1004Z9).

Бонды компании ликвидны на вторичном рынке. Объем торгов в июле составил 40% выпуска, или 33,3 млн рублей. Средневзвешенная цена выросла за месяц до 101,14%. Сделки с облигациями «НЗРМ» совершались на Мосбирже в течение каждого из 23 торговых дней прошлого месяца.

Напомним, полгода назад компания разместила облигационный заем объемом 80 млн рублей. Номинал ценной бумаги — 10 тыс. рублей. Ставка 15% годовых действительна до 12 купонного периода включительно, после компания вправе ее пересмотреть в рамках оферты в феврале 2020 г.

Финансовые итоги «НЗРМ» в аналитическом покрытии за 6 мес. 2019 г. появятся до конца недели.

- комментировать

- Комментарии ( 0 )

Блог компании Юнисервис Капитал |Кондитерские Kuzina выпустят облигации

- 27 августа 2019, 08:02

- |

Зарегистрирована программа новосибирского ООО «Кузина» №4-00480-R-001P-02E от 26.08.2019 объемом до 500 млн рублей. В рамках программы компания может выпустить биржевые облигации по открытой подписке, максимальный срок погашения — 1440 дней.

Регистрация условий первого выпуска облигаций запланирована на сентябрь. Одновременно мы организуем сбор предварительных заявок от частных инвесторов на участие в первичном размещении. О начале приема заявок сообщим дополнительно.

Ценные бумаги разместит ООО «Кузина», управляющая 17 кондитерскими Kuzina в Новосибирске и двумя — в Барнауле. Всего же в сети более 50 магазинов, учитывая работающие по франшизе в Томске и Якутске, а также собственные в Москве.

Стратегия развития компании предполагает увеличение сети как на территории присутствия, так и за ее рамками. На эти цели и привлекается дополнительное финансирование.

---

Kuzina — сеть кондитерских с посадочными местами, специализирующаяся на продаже кофе, десертов и сэндвичей. Производство продукции организовано на двух площадках в Новосибирске и Москве.

Сеть существует более 15 лет: первая кондитерская открылась в 2003 году. С 2018 года начались продажи франшизы.

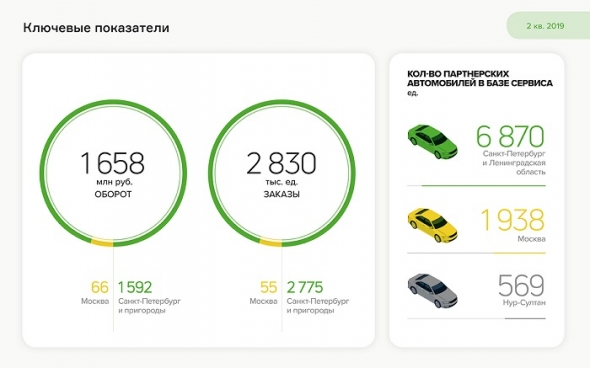

Блог компании Юнисервис Капитал |Аналитический обзор деятельности сервиса «ГрузовичкоФ» за 1-е полугодие 2019 г.

- 22 августа 2019, 14:04

- |

Ключевые тезисы:

- Оборот сервиса мувинговых услуг вырос в 1-м полугодии 2019 г. на 23% и составил 1,6 млрд руб. по сравнению с аналогичным периодом 2018 г.

- Рост оборота обусловлен увеличением числа заказов на 14%. За 6 мес. 2019 г. компании, работающие под брендом «ГрузовичкоФ», выполнили 541 тыс. заказов.

- В июне сервис грузоперевозок GruzovichkoF ASTANA начал работу в Казахстане. Средний чек — 1,3 тыс. рублей. Выручка за июль составила 440 тыс. руб.

- Валовая прибыль эмитента — ООО «ГрузовичкоФ-Центр» — выросла до 86 млн руб. по итогам 1-го полугодия 2019 г., EBIT — до 12 млн руб., чистая прибыль снизилась до 2,8 млн руб.

- Финансовый долг эмитента составил 140 млн руб., лизинговые обязательства — 323 млн руб. при общей стоимости собственного автопарка сервиса 1,03 млрд руб.

( Читать дальше )

Блог компании Юнисервис Капитал |«ГрузовичкоФ» освоил 50 млн рублей третьего выпуска облигаций

- 21 августа 2019, 13:08

- |

Мувинговая компания отчиталась об освоении привлеченных средств: в 20,9 млн рублей обошлась организация маркетинговых мероприятий, направленных на привлечение внимания к сервису «ГрузовичкоФ», 4,6 млн рублей пошло на брендирование транспорта, 1,4 млн рублей — на оформление страховых полисов КАСКО и ОСАГО. Затраты на обслуживание автопарка составили 3,1 млн рублей. Также за счет инвестиций на 20 млн рублей уменьшились обязательства за лизинг автомобилей.

Автопарк всех компаний, работающих под брендом «ГрузовичкоФ», на 30 июня превысил 1,5 тыс. машин. Из них 40% оформлены по лизинговым программам, которые руководство старается закрывать досрочно. Так, средства от второго облигационного займа пошли на выкуп из лизинга 100 автомобилей. Это позволяет компании экономить на ежемесячном лизинговом платеже около 1 млн рублей, с учетом купонной выплаты по облигациям.

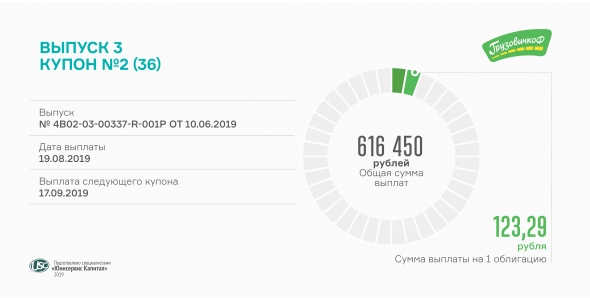

Напомним, третий выпуск ценных бумаг «ГрузовичкоФ-Центр» (RU000A100FY3) был размещен на Мосбирже 2 месяца назад. Объем выпуска — 50 млн рублей. Номинал облигации — 10 тыс. рублей. Ставка купона — 15% годовых, установлена на 2 года обращения выпуска из трех. Выплаты осуществляются ежемесячно. Безотзывная оферта состоится в июне 2021 г., погашение выпуска — в июне 2022 г.

( Читать дальше )

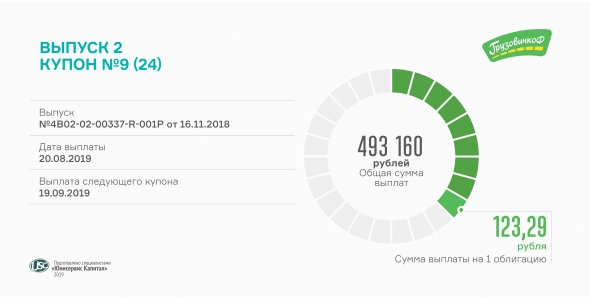

Блог компании Юнисервис Капитал |9-й купон по облигациям второго выпуска выплатил «ГрузовичкоФ»

- 20 августа 2019, 14:07

- |

Общий размер выплат составляет 493 160 рублей, на одну облигацию — 123,29 рубля. Купоны выплачиваются каждые 30 дней по ставке 15% годовых.

Биржевые облигации второго выпуска «ГрузовичкоФ» разместил в конце 2018 года. Объем эмиссии — 40 млн рублей. Номинал ценной бумаги — 10 тыс. рублей. ISIN код: RU000A0ZZV03. Период обращения выпуска— 720 дней, погашение назначено на ноябрь 2020 года. Привлеченные инвестиции направлены на увеличение автопарка и погашение лизинговых обязательств.

Объем торгов облигациями «ГрузовичкоФ» серии БО-П02 составил за июль 3,4 млн рублей. Средневзвешенная цена выросла до 106,57%. Сделки совершались ежедневно, в течение 23 торговых дней.

У компании есть еще 2 выпуска биржевых облигаций объемом по 50 млн рублей. Выплата второго купона по третьему выпуску осуществлена вчера, выплата 17-го купона по первому выпуску ожидается в понедельник.

Блог компании Юнисервис Капитал |Финансы «ТаксовичкоФ», запуск в Казахстане и освоение инвестиций

- 20 августа 2019, 07:38

- |

За последние полгода произошло немало важных событий: компания «Транс-Миссия» разместила на бирже облигации, «ТаксовичкоФ» вышел в столицу Казахстана, где намерен стать лидером среди служб такси, сервис работает над запуском в других городах Казахстана и над выходом в страны Азии, увеличивается количество привлеченного транспорта. Эти и многие другие факторы оказали влияние на работу компании. Как именно — читайте в нашем обзоре.

Ключевые тезисы:

- «ТаксовичкоФ» — международный сервис заказа такси, который представлен в Санкт-Петербурге, Ленинградской области, Москве и Нур-Султане.

- Оборот сервиса с учетом водителей-партнеров по итогам 1-го полугодия 2019 г. снизился на 14%, до 1,7 млрд руб., операционная прибыль — на 4%, до 45 млн руб. Темп снижения прибыли удалось сократить за счет нового подхода к управлению автопарками.

( Читать дальше )

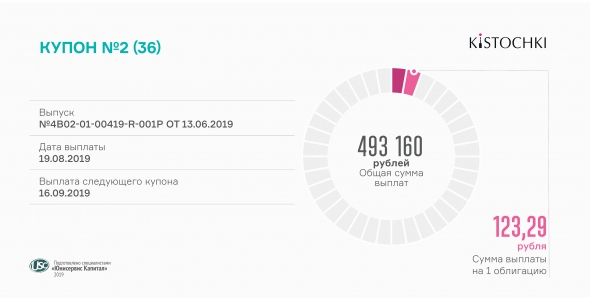

Блог компании Юнисервис Капитал |Второй купон выплатят «Кисточки» и «ГрузовичкоФ» 19 августа

- 19 августа 2019, 15:21

- |

Номинал облигаций обоих эмитентов — 10 тыс. рублей. Срок обращения выпусков — по 3 года. Ставка ежемесячного купона — 15% годовых.

Часть инвестиций «Кисточки» направили на студию в Московской области, открытие которой ожидается в скором времени. В данную студию уже началась запись по специальной цене на маникюр.

Отметим также, что на минувших выходных первых гостей приняла студия KISTOCHKI в Санкт-Петербурге на Ленинском проспекте.

( Читать дальше )

Блог компании Юнисервис Капитал |Агентское вознаграждение «Первого ювелирного» растет

- 19 августа 2019, 12:46

- |

Согласно бухгалтерской отчетности ООО «ПЮДМ» за 6 месяцев 2019 года, показатель вырос с 46 до 60 млн рублей, на 25,6% по сравнению с январем-июнем 2018 года.

На рост выручки прежде всего оказала влияние высокая активность трейдера: всего за первое полугодие 2019 года компания выполнила поручения от предприятий, потребляющих драгоценные металлы на 1260 кг золота, на сумму более 3,8 млрд руб. Финансовый долг с начала года не изменился и представлен облигационным займом на сумму 116,4 млн рублей.

Напомним, что в мае прошлого года «Первый ювелирный — драгоценные металлы» вышел на долговой рынок с дебютным выпуском биржевых облигаций (RU000A0ZZ8A2). Ставка купона после первого года обращения была пересмотрена и установлена на уровне 15% годовых до ближайшей оферты в мае 2020 года.

Блог компании Юнисервис Капитал |«Дядя Дёнер» сегодня выплатил 15-й купон

- 19 августа 2019, 09:41

- |

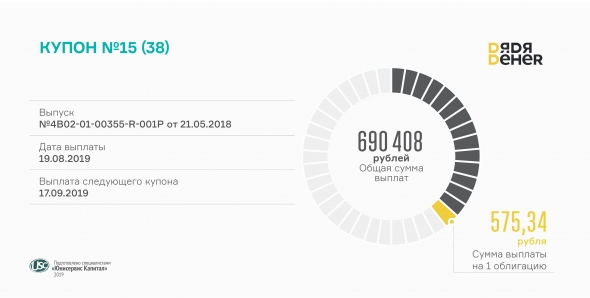

Сумма выплат на одну облигацию составляет 575,34 рубля при номинале одной бумаги 50 тыс. рублей. Всего компания выплатила свыше 690 тыс. рублей. Ставка купона сохранится на уровне 14% до безотзывной оферты в мае 2020 года.

Трехлетний выпуск объемом 60 млн рублей (RU000A0ZZ7R8) был размещен в середине 2018 года. В обращении находится 1200 биржевых облигаций. Купон выплачивается каждые 30 дней. Частичное досрочное погашение выпуска будет осуществлено по следующему графику: 33% от номинальной стоимости — в дату окончания 36 купонного периода (09.05.2021), еще 33% — через месяц. Завершится погашение 08.07.2021.

По итогам июля объем вторичных торгов облигациями «Дядя Дёнер» составил 5 млн рублей, а средневзвешенная цена достигла максимальной отметки в 102,45% от номинала.

( Читать дальше )

Блог компании Юнисервис Капитал |Первый купон «Ламбумиз» выплатит сегодня

- 16 августа 2019, 11:13

- |

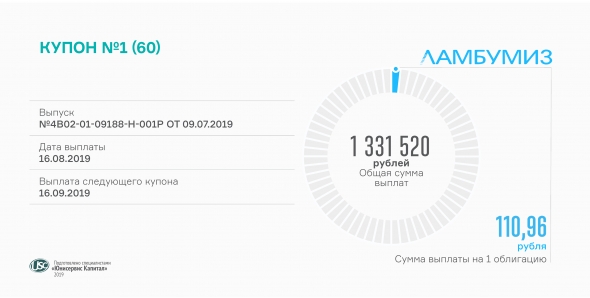

Выплата купонного дохода владельцам биржевых облигаций состоится 16 августа по ставке 13,5% годовых, сумма на одну бумагу — 110,96 рубля.

Всего завод выплатит свыше 1,33 млн рублей. Купонная ставка зафиксирована до июля 2021 года, на первые два года обращения ценных бумаг. Выплата второго купона выпадает на выходной день, поэтому переносится на понедельник — 16 сентября.

Объем торгов облигациями в июле составил 85 млн рублей за 11 торговых дней (первичное размещение прошло в середине месяца). Бумаги торговались по средневзвешенной цене 100,12% от номинала.

Выпуск биржевых облигаций ЗАО «Ламбумиз» (RU000A100LE3) был размещен за пять дней — с 17 по 22 июля. Московский завод по производству упаковки для молочной продукции привлек на рынке 120 млн рублей при номинале одной облигации в 10 тыс. рублей. Предусмотрена ежемесячная выплата купона. Через 2 года состоится безотзывная оферта. Погашать выпуск компания начнет за полгода до окончания его обращения.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс