Блог им. SatoshiNakamoto |Ежегодный рейтинг инвестиций самых успешных хедж-фондов всех времен

- 28 января 2019, 13:46

- |

Ежегодный опрос LCH Investments рассказывает о 20 хедж-фондах, которые с самого начала заработали больше всего денег для инвесторов, и о том, чего они добились в прошлом году.

Богатые становятся все богаче, особенно когда речь идет о менеджерах хедж-фондов.

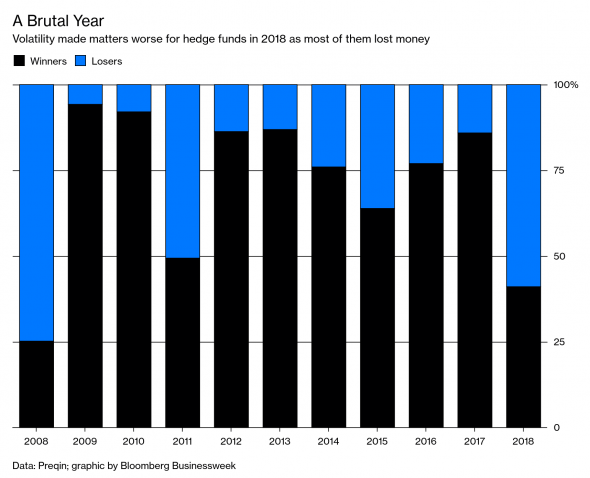

Хотя в прошлом году хедж-фонды показали свои худшие совокупные показатели после финансового кризиса — и, согласно данным HFR, 60 процентов всех фондов потеряли деньги, — согласно данным лондонской инвестиционной компании LCH, 20 наиболее успешных управляющих хедж-фондов не пострадали.

Эта престижная группа управляющих в прошлом году получила 23,2 млрд. долл. США для своих инвесторов, за вычетом комиссионных. Согласно оценкам LCH, основанной в 1969 году. В отличие от этого, все остальные управляющие хедж-фондами понесли чистые убытки в размере 64,2 млрд. долларов.

«Это впечатляющая работа», — сказал Рик Софер, председатель LCH Investments, в пресс-релизе. «Большинству менеджеров из топ-20 либо удалось избежать неприятностей, когда рынки акций резко упали к концу года, либо применялся инвестиционный подход, не связанный с направлением рынков акций».

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 4 )

Блог им. SatoshiNakamoto |Большинству менеджеров хедж-фондов, не удалось собрать деньги в прошлом году.

- 28 января 2019, 07:31

- |

Согласно новым данным eVestment, большинство управляющих хедж-фондами в прошлом году не смогли найти инвесторов.

Согласно отчету фирмы, опубликованному в четверг, 58% менеджеров, проанализированных инвестиционной исследовательской фирмой, не привлекли новый чистый капитал в 2018 году. Инвесторы погасили на 35,3 миллиарда долларов больше, чем вложили в отрасль — это второй по величине отток с 2009 года, который стал результатом трехзначных чистых погашений в 2016 году.

По данным eVestment, подавляющее большинство оттоков пришлись на волатильный четвертый квартал года, когда инвесторы выкупили чистые 19,64 млрд долларов только за декабрь. Комбинация инвестиционных потерь и чистого оттока привела к сокращению промышленных активов на 87,7 млрд долларов (самое большое с 2008 года) — до 3,19 трлн долларов.

По данным eVestment, компании хедж-фондов, которым удалось привлечь деньги, получили наибольшую прибыль в 2017 году. Среди ориентированных на Америку хедж-фондов, размер которых превышает 1 млрд. Долл. США, доходность в 2017 году, превышающая 5%, вылилась в чистый приток в размере 10,94 млрд. Долл. США. Хедж-фонды стоимостью более миллиарда долларов, нацеленные на Европу, развивающиеся рынки и мировые рынки, также были вознаграждены за 2017 год. Единственным исключением были наиболее успешные хедж-фонды Азии в 2017 году, приток составил в размере 1,12 млрд. долл. США в 2018 году.

( Читать дальше )

Блог им. SatoshiNakamoto |Для хедж-фондов 2018 год стал худшим с 2008 года.

- 21 января 2019, 05:53

- |

Шесть из 10 потеряли деньги, что является самой высокой долей после финансового кризиса.

Источник: https://www.bloomberg.com/news/articles/2019-01-18/hedge-funds-had-year-to-forget-in-2018?srnd=premium

--------------------------------------------------------------------

Мой телеграмм канал: https://t.me/goodtrade Освещаем самые горячие новости по рынку США и торгуем командой фьючерсом на S&P 500, $SPY, $UVXY, $VXX.

Блог им. SatoshiNakamoto |Диверсификация. Обновление моей любимой диаграммы производительности за 2018 год

- 11 января 2019, 15:55

- |

В этом блоге стало ежегодной традицией обновлять данные о доходах классов активов, которые я создал, по нескольким причинам:

(a) Распределение активов, как правило, является наиболее важным аспектом управления портфелем, поэтому понимание того, как выполняются различные классы активов, полезно при попытке понять ваши результаты.

(б) Это полезное упражнение, чтобы напомнить себе о том, как трудно выбрать наиболее эффективный (или худший) класс активов в конкретном году.

© Вы можете многое узнать о том, как функционируют рынки, если посмотреть на производительность таким образом.

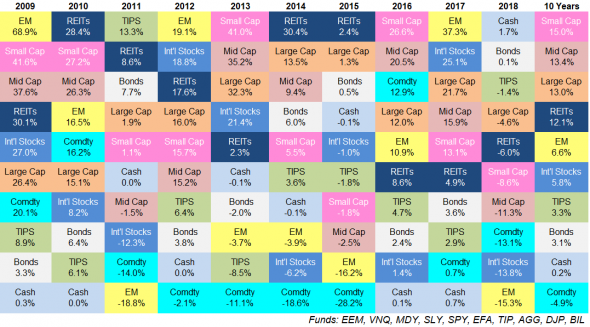

Вот результаты за последние 10 лет вместе с общим годовым результатом:

Некоторые комментарии:

- Это первый раз за 10 лет, когда наличные превзошли всё остальное. Мало того, что наличные выиграли, но в основном все остальное имело отрицательную доходность (облигации были только в плюсе), и деньги наконец-то вернули что-то после долгих и лет ничтожных доходов.

- Индекс совокупных облигаций Barclays датируется 1976 годом. За всё время у облигаций никогда не было спада в том же году, когда S & P 500 снижался. Этот год был очень близок, но он принес небольшую прибыль.

- Если в 2017 году все работало, то в 2018 году ничего не получалось. Все отслеживаемые здесь классы активов выросли в 2017 году, в то время как в прошлом году 8 из 10 находились на отрицательной территории со средней потерей в 9,3% для тех классов активов, которые закончили в минусе.

- Large cap и REITs были чрезвычайно стабильными в этот период. Вы можете видеть, что ни один из классов активов не провел какое-либо время с рейтингом ниже 6-го (из 10 классов активов).

- Несмотря на 2018 год, доходность акций США за 10 лет впечатляет. С начала 2009 года small caps, mid caps, large caps, and REITs видели сплошную двузначную годовую доходность. Если даже смотреть эти цифры в перспективе, если каждый из этих четырех классов активов никуда не денется в течение следующих 5 лет, 15-летняя годовая доходность все равно будет 9,7%, 8,8%, 8,5% и 7,9% соответственно. Это довольно хорошие результаты в сценарии, когда рынок никуда не идет в течение одной трети всего периода.

- Конечно, приведенные выше цифры показывают последние 10 лет. Просто ради интереса, давайте посмотрим на цифры за 11 лет, в том числе и за 2008 год, когда всё упало.

( Читать дальше )

Блог им. SatoshiNakamoto |Хедж-фонды под управлением ИИ и человеческие отношения.

- 09 января 2019, 16:50

- |

Искусственный интеллект (ИИ), особенно в качестве инструмента для инвестиций, претерпевает чрезвычайно быстрое технологическое развитие, несмотря на то, что некоторые потенциальные последователи колеблются. Частично эта сдержанность обусловлена проблемами кибербезопасности и неопределенностью относительно того, создают ли автономные системы риск для данных, больший, чем риск существующих систем. Аналогично, фонд, генерирующий альфу на постоянной основе, звучит хорошо для клиентов, но, если он основан на искусственном интеллекте, он, скорее всего, вызовет у инвесторов некоторый дискомфорт по поводу характера «черного ящика» при принятии решений.

Лондонский хедж-фонд Man Group Plc является одним из самых выдающихся ранних пользователей ИИ и его динамики «машинного обучения», однако менеджеры открыто беспокоятся о том, что их инженеры не могут полностью понять или объяснить все эти прибыльные сделки с программным обеспечением.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс