Блог им. Sarvanidi87 |НЕСКОЛЬКО СЛОВ О РИСКЕ

- 24 июня 2021, 08:24

- |

Операции с ценными бумаги на фондовых рынках сопряжены с рисками. Наши инвестиции или спекуляции (в зависимости к какой категории участников вы себя относите) могут оказаться не слишком удачными и привести к потере части или всего капитала.

Научный подход измеряет риск с помощью волатильности. Наверняка, вы слышали такие понятия как дисперсия, стандартное отклонение, сигма, коэффициент Бэта. Считается, что чем более волатилен актив от своих средних доходностей (причем в обе стороны), тем он рискованнее. Коэффициент Бэта измеряет насколько чувствителен актив к движению рынка в целом, и с какой силой проявляется эта чувствительность. Например, если у актива Бэта равна 2, то при росте рынка на 1% процент, актив увеличивал свою стоимость на 2%. Чем выше коэффициент Бэта, тем рискованнее актив.

Московская биржа ежедневно рассчитывает коэффициент Бэта по регламенту ЦБ (за период 30 дней). Давайте посмотрим на самые рискованные активы с точки зрения научного подхода:

Лукойл – бэта 1,74

ТРМК – бэта 1,72

Новатэк – бэта 1,62

Тинькофф – бэта 1,49

Мэйл – бэта 1,4

Сбер – бэта 1,37

И компании с отрицательной бэтой:

Куйбышевазот – бэта -0,84

Распадская – бэта — 0,32

Русгидро – бэта -0,18

Коэффициент Бэта также используется в моделях дисконтирования будущих денежных потоков или дивидендов.

Есть другой подход, который можно встретить у многих стоимостных инвесторов, в первую очередь у Грэма и Баффета.

Согласно этому подходу, рынок ценных бумаг по своей природе отличается волатильностью и вполне вероятно, что купленные вами акции в какой-то момент могут стоить дешевле цены приобретения. Такое часто бывает при общей коррекции рынка, когда падает практически все.

Но согласно этому подходу, если акции были куплены по не завышенной стоимости, и компания продолжает демонстрировать хорошие финансовые показатели – то такие вложения можно считать надежными в независимости от колебаний фондового рынка. Инвестора никто не заставляет продавать ценные бумаги на спаде фондового рынка, тем более когда такие колебания носят временный характер.

Поэтому риск здесь – это ухудшение финансового положения компании, и другие факторы которые могут повлиять на фундаментальную стоимость компании. И вот только тогда возможно придется продать акцию с убытком. Но никак не потому, что в моменте снизились котировки акции или рынка в целом. Сторонники данного подхода (к их числу принадлежит ваш покорный слуга) рекомендуют меньше внимания уделять ежедневным котировкам ценных бумаг, а больше сосредоточиться на анализе финансового положения и результатах деятельности компаний, входящих в портфель.

Рыночные котировки – не должны быть главным и единственным ориентиром для оценки своих инвестиций.

Приведу пример: допустим вы владеете облигациями надежной компании с наивысшим рейтингом. Вы приобрели облигации по цене близкой к номиналу. Вдруг на рынках начинается обвал, и стоимость ваших облигаций падает на 30%. Это падение произошло не в результате ухудшения деятельности компании, а в результате изменения настроений на рынках. Многие впадают в панику и продают свои бумаги, хотя никто не заставляет их этого делать. Если компания продолжает демонстрировать хорошие финансовые результаты, вы можете считать свои вложения надежными. Эмитент продолжает платить купоны и в состоянии погасить выпуск облигаций как и раньше. Поэтому вы даже можете воспользоваться моментом и докупить прекрасные бумаги по прекрасной цене.

- комментировать

- Комментарии ( 1 )

Блог им. Sarvanidi87 |EV/EBITDA: ПЛЮСЫ И ПОДВОДНЫЕ КАМНИ. СКОРРЕКТИРОВАННАЯ ОЦЕНКА НА ПРИМЕРЕ ПАО ГАЗПРОМ

- 07 июня 2021, 13:01

- |

EV/EBITDA становится популярным мультипликатором среди инвесторов. Почему? Во-первых, фирм с отрицательной EBITDA гораздо меньше, чем с отрицательной чистой прибылью, поэтому выборка фирм для сравнения становиться больше. Во-вторых, на чистую прибыль может влиять метод учета амортизации, а на EBITDA этого влияния нет (особенно это актуально для капиталоемких отраслей). Также здесь сглаживаются различия по налогам. В-третьих, можно сравнивать компании с разным финансовым рычагом (уровнем долга), так как в числителе у нас капитализация + чистый долг.

❗️Главный недостаток: нужно учитывать перекрестные вложения материнской компании. По правилам МСФО, если у вас есть контроль над другой компанией, и вы владеете 51% акций – вы должны составить консолидированный баланс (если вы публичная компания, например). То есть EBITDA двух компаний нужно будет сложить, хотя вы владеете не всей компанией, а только 51%. Далее, после того как в отчете будет рассчитана чистая прибыль, произойдет учет доли меньшинства (так как прибыль не вся ваша), и вы увидите строчку в отчете — «прибыль, причитающаяся акционерам». Далее получаем EPS и этот EPS идет в знаменатель в мультипликаторе P/E. Здесь все нормально.

( Читать дальше )

Блог им. Sarvanidi87 |📈Активный портфель_май 2021📈

- 21 мая 2021, 11:42

- |

По активному портфелю я сторонник концентрированных инвестиций. На данный момент 6-8 компаний вполне устраивает. Если портфель существенно вырастет, то возможно это будет 9-12 компаний, не более.

Мне не нравится подход, где в портфеле по 30-40 бумаг, на мой взгляд проще купить индекс. Есть исключения, например когда мы отбираем на каком-то одном или нескольких факторах (низкий Р/Е и одновременно инвестиционный рейтинг ). Тогда да, допускаю что можно купить много компаний по этим факторам. Тема интересная, но все же я пока не вижу использования этого подхода в своём активном портфеле.

✔️На данный момент сложился такой состав:

РусАгро — доля 28,47%.Держу уже больше года, планирую ещё как минимум год. За 1 квартал выручка + 50%, прибыль +100%. Ждём хорошие дивиденды 2021.

( Читать дальше )

Блог им. Sarvanidi87 |МОЙ ЛЮБИМЫЙ ИНСТРУМЕНТ ИНВЕСТИРОВАНИЯ

- 13 мая 2021, 08:51

- |

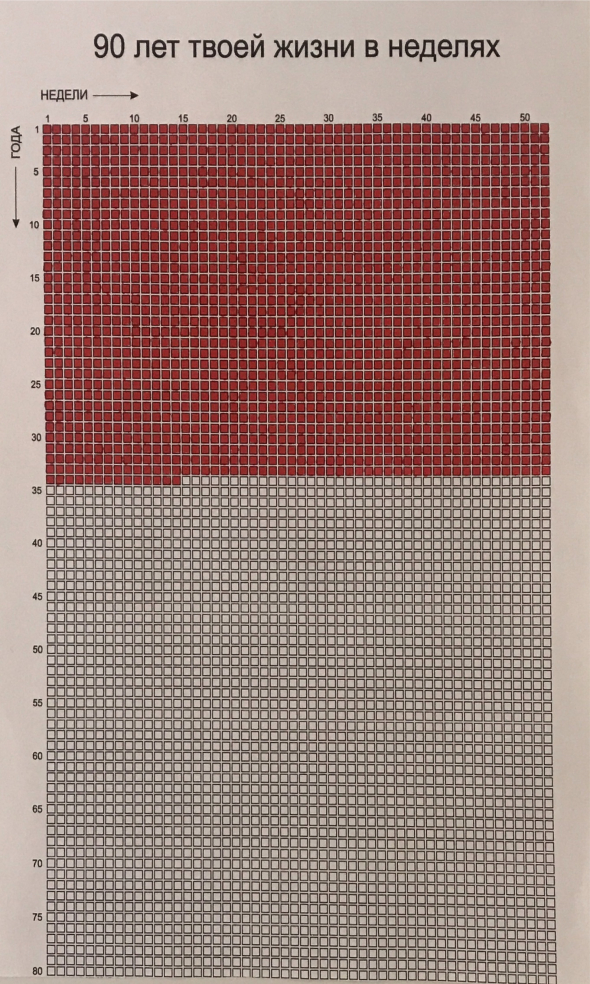

Время – это самое ценное что у нас есть. Его не вернешь и не купишь. Этот календарь – прекрасное напоминание об этом. Каждый квадратик — это одна неделя вашей жизни.

И как же быстро понимаешь глядя на эти квадратики — как же мало времени у нас есть. И закрашиваются они очень и очень быстро.

Люди по разному реагируют на этот календарь. Одни так: какой ужас, лучше вообще об этом не думать, какая-то депрессивная картинка и т.д.

Другие так: как же мало времени у нас есть! Нужно больше делать, больше читать, заниматься тем, что нравиться – иначе не успеешь! И вообще, нужно больше уделять внимания главному в своей жизни и не отвлекаться на суету.

Мне ближе вторая позиция.

К инвестированию это тоже относиться — не тратьте время на спекуляции, трейдинг и прочую чепуху. Начинайте инвестировать, именно инвестировать. Если еще не начали — сейчас самое время. Как говорит китайская мудрость: «Лучшее, чтобы посадить дерево, было 20 лет назад. Следующее лучшее время – сегодня».

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс