Блог им. RussianMacro |Инсайдерская торговля на статистике))

- 06 апреля 2018, 15:06

- |

Не устаёт поражать Росстат своим свободным отношением к публикуемой статистике. Висит анонс, что сегодня данные по инфляции за март будут опубликованы после 16:00. Секунда в секунду важную статистику там публиковать не научились, поэтому предварительно рассылают цифры в основные информагентства под эмбарго, и те, конечно, выдадут эти цифры точно в срок.

Для участников долгового рынка данные по инфляции приобретают повышенную значимость. Так стоимость инфляционных ОФЗ напрямую зависит от данных Росстата (номинал этих бумаг индексируется в точности по цифрам Росстата). Поэтому резкое отклонение публикуемой инфляции от ожиданий может вызывать значимые движения на рынках. Те, кто узнаёт цифры раньше других, может получать незаконную прибыль. Известны случаи, когда в Штатах люди платили сотни тысяч долларов, чтобы получить незаконный доступ к публикуемой статистике. У нас же Росстат демонстрирует наплевательское отношение к вопросам чёткой публикации данных и ограничению доступа к ним до официальной публикации.

Это я к тому, что данные Росстата по инфляции за март уже можно найти на его сайте. Они ещё официально не опубликованы; не знаю, получили их уже информагентства или нет, но если Вы покопаетесь на сайте Росстата, то вот здесь www.gks.ru/dbscripts/cbsd/DBInet.cgi?pl=1902001 обнаружите эти цифры (там надо внизу нажать «показать таблицу»). Сами таблички вот: t.me/russianmacro/1530

Я, конечно, понимаю, что в Росстате не осознают важности своей статистики для финансовых рынков в силу своей страшной удалённости от этих самых рынков. Но в Минэке, которому сейчас подчинён Росстат, должны же понимать?

PS. мартовские цифры (0.29% мм, 2.35% гг) в рамках ожиданий. Влияние на рынки – нейтральное.

- комментировать

- ★2

- Комментарии ( 2 )

Блог им. RussianMacro |Последняя точка в дискуссии о "росте" зарплат

- 27 марта 2018, 18:35

- |

Пару дней назад я писал, что рост зарплат в начале года (13.7% г/г в январе) – это статистика, которой нельзя верить https://t.me/russianmacro/1410. Этот «рост» во многом является следствием манипуляций с зарплатами бюджетников и следствием некоторого «обеления» зарплат в результате повышения МРОТ. Этот «рост» не приведёт к увеличению внутреннего спроса и росту инфляционных рисков с этой стороны.

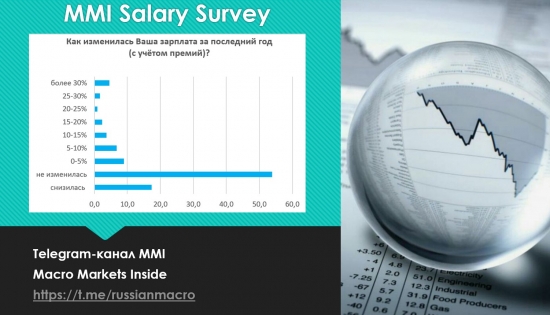

Опрос, проведённый в канале MMI https://t.me/russianmacro/1412, частично подтверждает тезис об эфемерности роста зарплат.

В опросе приняли участие 1093 человека.

• о росте зарплаты на 10 и более процентов сообщили лишь 13% респондентов

• у 17% респондентов зарплата снизилась

• у 54% респондентов зарплата не изменилась

С презентацией по опросу Вы можете ознакомиться здесь: https://t.me/russianmacro/1431

Блог им. RussianMacro |Даже при снижении ставки ЦБ до 6.5% ОФЗ останутся дорогими

- 26 марта 2018, 21:47

- |

Комментарии к приведённым графикам

Если совсем коротко, то кредитно-денежная политика Банка России, выглядит жёсткой на фоне большинства сравнимых emerging markets. Банк России с высокой вероятностью продолжит снижать ставку, может быть даже ускорится (например, если нефть закрепится выше $70). Но даже если ставка оперативно будет снижена до 6.5%, рынок ОФЗ всё-равно останется достаточно дорогим в сравнении с рассматриваемыми EM. Потенциал его роста ограничен, и главный фактор, который его поддерживает – это колоссальный профицит ликвидности в банковской системе, составляющий, по-прежнему, порядка 3.5 трлн. рублей. Такая ситуация может ещё какое-то время сохраняться. Но когда начнётся полноценная коррекция на глобальных рынках (этот момент, я думаю, уже не так далёк), рынок ОФЗ устремится вниз вместе со всеми. На нынешних уровнях рассматривать длинные ОФЗ как устойчивый актив, точно не стоит.

Более подробные комментарии и аналитика в канале MMI: @russianmacro

Реальная ставка 2.5%, на которую ориентируется Банк России, соответствует среднему значению спрэда между ключевой ставкой и инфляционным таргетом для emerging markets.

( Читать дальше )

Блог им. RussianMacro |Мы их сделали! ))

- 13 марта 2018, 19:55

- |

Уважаемые друзья и коллеги!

Позвольте поздравить Вас с историческим достижением (на полном серьёзе, без стёба и преувеличений)!

Впервые в истории годовая инфляция в России оказалась ниже, чем в США. Опубликованные сегодня данные по Штатам t.me/russianmacro/1314, зафиксировали годовой рост потребительских цен в США по состоянию на конец февраля на уровне 2.21%. Официальное значение инфляции в РФ на конец февраля составляло 2.2%. Но коллеги мне подсказали, что точная цифра составляла 2.18%.

У нас это значение инфляции считается очень низким (на 1.8 процентных пункта ниже таргета ЦБ) и связано, в основном, с обвалившимися доходами населения (а также с низкими ценами на продовольствие в мире и укрепившимся рублём). У них же, наоборот, считается достаточно высоким и связано с ускоряющимся ростом экономики, повышением зарплат и цен на энергоносители. Но это всё не важно! Главное, что мы их сделали!))

Какие практические выводы из вышесказанного? наблюдаемая инфляционная картина увеличивает привлекательность рубля и рублёвых активов.

Блог им. RussianMacro |Удивительнейшая статистика по США, в которую инвесторы, похоже, не поверили

- 14 февраля 2018, 20:36

- |

Сегодняшняя относительно спокойная реакция рынков на данные по инфляции в США t.me/russianmacro/1080 на первый взгляд выглядит странной. Цифры, на самом деле, шокирующие! Показатели годовой инфляции t.me/russianmacro/1082 остаются вблизи целевых 2%, но обратите внимание вот на этот график t.me/russianmacro/1083. Это базовая инфляция (т.е. с исключением волатильных компонент – продовольствия и энергоносителей), посчитанная месяц к месяцу с устранением сезонности. На графике видно, что рост в январе оказался максимальным с марта 2005 года! Учитывая, что в марте-мае прошлого года базовая инфляция в США была очень низкой (в марте вообще была дефляция), можно ожидать, что уже в середине года показатели годовой инфляции выйдут на 10-летние максимумы (с 2008 года базовая инфляция в США не поднималась выше 2.3%).

Уже сегодня ожидания по ставке в США сдвинулись в сторону трёх повышений к концу года (в том, что ставку повысят на заседании FOMC 21 марта рынок практически не сомневается), и это чревато дальнейшим ростом доходности US-Treasuries. Доходность 10-летней UST сегодня обновила максимум с января 2014 года, поднимаясь в моменте выше 2.9%.

( Читать дальше )

Блог им. RussianMacro |Инфляция и инфляционные ожидания

- 12 февраля 2018, 12:00

- |

Месяц назад я запустил на канале MMI исследование восприятия инфляции t.me/russianmacro/818.

Почему это является важным и может оказаться полезным в принятии инвестиционных решений? Дело в том, что ЦБ уделяет крайне высокое внимание инфляционным ожиданиям. В условиях, когда инфляция всё дальше удаляется от таргета (4%) вниз, а экономический рост остаётся очень слабым (в 4-м квартале мы вообще имели спад), монетарная политика остаётся сдерживающей. Вроде бы непонятно, что в этих условиях сдерживать? Но ЦБ объясняет, что борются именно с инфляционными ожиданиями, которые остаются высокими https://t.me/russianmacro/993

Результаты проведённых опросов t.me/russianmacro/896 позволили сделать, по крайней мере, один важный вывод – так называемые «инфляционные ожидания» (которым столь высокое внимание уделяет ЦБ), точнее, их медианная оценка, является показателем очень условным в силу колоссального разброса оценок. В то же время динамика этой медианной оценки, скорее всего, несёт более полезную информацию, чем само значение «ожиданий». Не менее важной я считаю и динамику доли тех, кто оценивает и ожидает инфляцию вблизи таргета ЦБ.

Продолжаю это исследование и предлагаю Вам принять участие в февральском опросе по наблюдаемой и ожидаемой инфляции. Как и месяц назад, Вам предлагается ответить на два вопроса:

• Оцените, на сколько процентов выросли цены на потребляемые Вами товары и услуги за последние 12 месяцев? t.me/russianmacro/1050

• Какой рост цен на потребляемые Вами товары и услуги Вы ожидаете в следующие 12 месяцев? t.me/russianmacro/1051

Голосование уже запущено.

Блог им. RussianMacro |Про дефляцию и розничные сети

- 09 февраля 2018, 11:53

- |

И ещё про потребительские цены в преддверие решения ЦБ по ставке. Я уже писал, что ЦБ, возможно, недооценивает риски дефляции. Действительно, в сценарий дефляции трудно поверить (но и 2% ещё год назад казались фантастикой!). Тем не менее, аналитики уже начинают закладывать сценарий дефляции в свои модели. Это вот цитата из относительно свежего (от 7 февраля) рисёча J.P. Morgan по розничным сетям: t.me/russianmacro/1042. Кому лень вчитываться, там речь о том, что в 1-м полугодии дефляция на полках розничных сетей сохранится. И это негативным образом скажется на финансовых показателях компаний и их оценке.

Заложив сценарий дефляции в свои модели, аналитики J.P.Morgan понизили price target по Магниту на 16% (5 355 рублей за акцию), по Х5 на 8% ($44 за GDR). При этом прогноз EBITDA по этим компаниям у JPM на 6-10% ниже консенсуса Bloomberg.

если раньше ослабление рубля воспринималось как позитив для экспортёров и негатив для компаний, ориентированных на внутренний спрос, то сейчас восприятие этого фактора изменится. очевидно, что Магниту и X5 сейчас нужно ускорение инфляции, чему могло бы помочь некоторое ослабление рубля.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс