Блог им. Rich_and_Happy |Спасения нет. Доп эмиссия не поможет. Разбираем отчёт Сегежи $SGZH за полугодие.

- 28 августа 2024, 15:13

- |

Несмотря на рост выручки на 14% квартал к кварталу (кв/кв), роста OIBDA (операционная прибыль до вычета износа и амортизации) на 27% кв/кв и сокращение чистого убытка на 17% кв/кв ситуации у компании остаётся печальной.

Объём долга на конец II квартала составил 144,2 млрд руб., и показал рост 5% кв/кв. Средневзвешенная ставка 15,5% годовых, т.е. видим рост стоимости обслуживания долга с последнего отчета на 1,5% и тенденция продолжится.

Спасти компанию может наверно только обесценение рубля $USDRUBF $CNYRUBF в два и больше раз (быстро это практически невозможно в ближайшее время), так как доля рублевой выручки составила 45%. При этом долги рублёвые.

Как и ранее считаю компанию не интересной. Но как пример почему плохо излишне нагружать долгами компанию в хорошие времена вариант для наблюдения отличный.

В прошлом году компания ещё могла поправить финансовое положение путём допэмисси, но учитывая падение цены акций, капитализация компании сейчас в несколько раз меньше долга, т.е. никакая доп эмиссия уже не спасёт. Смотрим дальше.

( Читать дальше )

- комментировать

- Комментарии ( 11 )

Блог им. Rich_and_Happy |Стабильно плохой отчет Сегежи.

- 24 мая 2024, 12:12

- |

В продолжении вчерашнего поста про IPO Элемента, посмотрим как дела у другой дочки АФК Системы $AFKS которой тоже нужно было много денег на развитие в своё время.

Сегодня отчиталась Сегежа $SGZH

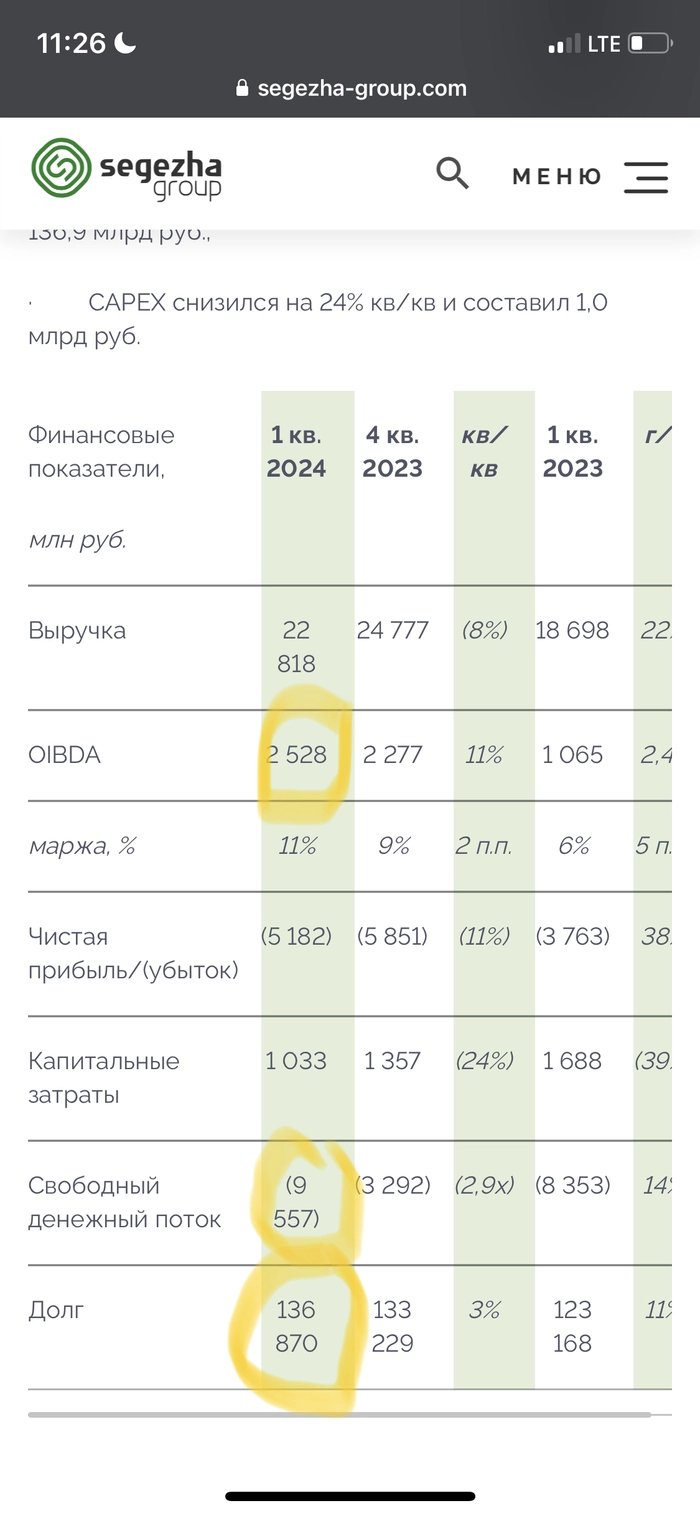

— Выручка выросла на 22% год к году (до 22,8 млрд руб.)

— OIBDA (это операционный доход до вычета амортизации основных средств и нематериальных активов) рост в 2,4 раза год к году (до 2,5 млрд руб.)

Вроде не плохо. Но и чистый долг увеличился за это время на 21% год к году до 133,6 млрд руб.

Средневзвешенная ставка фондирования по заемным средствам на 31 марта 2024 г. достигла 14% годовых.

Берём долги в 133,6 млрд руб., берём от этой суммы 14%, получаем 19,124 млрд руб. в год на проценты. Делим эту сумму на 4 и получаем 4,781 млрд руб. в квартал расходов только на проценты (без уменьшения тела долга)

Сравниваем 4,781 млрд руб. Расходов на проценты в квартал с OIBDA в квартал которая равна 2,528 млрд руб. И делаем вывод, что доп эмиссия это вопрос ближайшего времени.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс