Блог им. OneginE |Компании не вложили в проекты более 2 трлн рублей

- 03 июня 2024, 09:55

- |

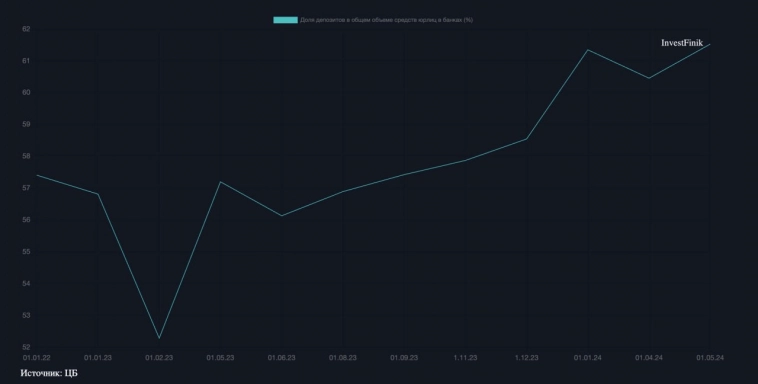

Высокие процентные ставки и разговоры о том, что ставки повысят еще, привели к тому, что не только физические лица понесли свои средства в банки, но и юридические лица стали чаще размещать свой свободны капитал на депозитах.

Так к началу 2023 г. общий объем средств компаний на счетах в банках составлял 44,98 трлн рублей, из которых 25,5 трлн или 56,8% лежало на депозитах. В мае эти суммы возросли до 56,06 трлн и 34,49 трлн рублей соответственно. Таким образом, доля средств, размещенных на депозитах, а не на расчетных счетах, увеличилась до 61,52% — за полтора года рост на 4,1 п.п. Переводя в рубли получим 2,3 трлн.

Ссылка на пост

- комментировать

- Комментарии ( 0 )

Блог им. OneginE |Чем Уоррен Баффетт поделился с нами в своем ежегодном “послании”?

- 28 февраля 2018, 22:46

- |

В субботу Уоррен Баффетт опубликовал традиционное письмо к инвесторам. Чем оно может быть интересно для нас и какими мыслями поделился с общественностью миллиардер?

Последнее письмо оказалось одним из самых небольших по объему с 1998 г. – всего 17 страниц. В данных посланиях Баффетт описывает деятельность своего холдинга, какие результаты были достигнуты крупнейшими компаниями, входящими в группу, какие приобретения были сделаны за прошедший год и свое видение о будущем.

Уоррен Баффетт, в отличие от его учителя Бенджамина Грэма, не учит инвестированию и крайне скупо делится своими знаниями и опытом. Однако все же дает советы через свои письма или во время интервью. Что, на наш взгляд, было интересно в послании за 2017 г.?

Интересные факты

Глава Berkshire Hathaway обратил внимание на изменение законодательства – теперь всем компаниям необходимо в своих отчетах учитывать бумажную прибыль от курсовых изменений ценных бумаг на их балансе. То есть, для тех организаций, что предпочитают покупать акции в “бычьи периоды” прибыль будет больше, а в моменты правления “медведей” напротив отчеты будут еще хуже.

( Читать дальше )

Блог им. OneginE |Офшорные инвестиции

- 30 ноября 2016, 08:53

- |

Впервые с марта прошлого года в Россию пришли новые инвестиции из Европы. Приток средств в страну наблюдается и из стран, входящих в ОЭСР, АТЭС, АСЕАН.

По итогам второго квартала 2016 г. был зафиксирован положительный приток средств из ЕС в размере 3,1 млрд. долларов. Однако за полугодие из страны больше вывели средств, чем инвестировали, так как в 1 квартале 2016 г. из России было изъято 3,3 млрд. долларов.

Общий же объем средств пришедших в нашу страну во втором квартале составил 7,1 млрд. долларов против оттока в 385 млн. долларов в первом квартале. Таким образом, уже за первое полугодие объем инвестиций, направленных в Россию, превысил годовой объем 2015 г.

Основными странами из которых пришли деньги являются Кипр, Багамы и Сингапур, выводили же средства в Люксембург и Ирландию. Зная специфику этих стран, можно предположить, что это операции внутри офшорных фирм.

Если сравнивать с досанкционным периодом, то нам еще далеко до тех показателей. За первое полугодие 2012 г. в страну инвестировали 17,3 млрд. долларов, а в 2013 г. 47 млрд. Не спешит вкладывать в Россию и Китай, несмотря на его политическую поддержку. Как говорится: «бизнес и ничего личного». За 6 месяцев общий объем средств пришедших из поднебесной составил всего 245 млн. долларов.

( Читать дальше )

Блог им. OneginE |Инвестидея. Сургутнефтегаз.

- 23 июня 2016, 08:59

- |

На сегодняшний день рынок оценивает «Сургутнефтегаз» в 1,5 трлн. руб. или 34 руб. за обыкновенную и 38,76 руб. за привилегированную акции.

Компания одна из немногих на рынке, чьи результаты существенно улучшились вслед за девальвацией российского рубля. Рост чистой прибыли с 2013 г. составил 173%, выручка общества увеличилась на 20%.

Рыночный мультипликатор Р/Е равен 1,98, в то время как средний показатель за последние 10 лет составлял 4,91. Компания оценена в 41% своей балансовой стоимости, ниже только Газпром.

В 2014 и 2015 гг. прибыль из расчета на 1 акцию составила в среднем 22 руб. или 70% ее стоимости.

С точки зрения платежеспособности эмитент является одним из самых надежных на рынке. Оборотный капитал компании может покрыть текущие обязательства 3,7 раз. Долгосрочный же долг составляет всего лишь 7% от собственного капитала компании.

Недоцененность

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс