Блог им. OneginE |Российские банки перестали покупать ОФЗ

- 30 января 2024, 14:09

- |

Вот уже четыре месяца, как общий объем инвестиций банков РФ в госдолг нашей страны не изменяется. В декабре по оценкам ЦБ вложения кредитных организаций в ОФЗ составили 13,4 трлн рублей, что всего на 35 млрд больше, чем в августе 2023 г.

Таким образом, банки перестали покупать ОФЗ и пополнять ими свои портфели с момента начала ужесточения монетарной политики. За это время рынок рублевого госдолга вырос почти на 200 млрд руб. Общая доля кредитных организаций в рынке ОФЗ в декабре составила 68,7%.

- комментировать

- ★1

- Комментарии ( 5 )

Блог им. OneginE |Российские банки сокращают свои депозиты в иностранных банках

- 22 января 2024, 19:17

- |

Российские банки продолжают хранить часть своих средств на депозитах в иностранных банках. К началу декабря общий объем депозитов в долларах и евро составлял 10,1 млрд долларов.

Совокупный объем средств, хранимых на депозитах в банках-нерезидентах, составил 13,6 млрд долларов. Российские кредитные организации постепенно сокращают свои депозиты за рубежом. Так год назад они хранили там средства на сумму в 18,8 млрд долларов, а в начале 2022 г — 23,2 млрд.

Ссылка на пост

Блог им. OneginE |Чистый лонг по валюте у банков приблизился к 1 трлн рублей

- 06 декабря 2023, 15:26

- |

Согласно обновленным данным Банка России к началу октября банки по-прежнему занимали длинную позицию по доллару, даже немного увеличив ее.

По данным регулятора чистый «лонг» среди кредитных организаций достиг 972,6 млрд рублей.

Против рубля «играли» 229 банков, тогда как на укрепление ставили лишь 76 банков.

Ссылка на пост

Блог им. OneginE |Что сейчас делают банки с Wall street? Ч1

- 06 мая 2021, 17:01

- |

Что сейчас происходит в банковском секторе США? Часть 1.

Попробуем разобраться на примере 4-х крупнейших банков (JP Morgan, Bank of America, Citi, Wels Fargo).

С начала 2020 г. активы кредитных организаций выросли на 21% (или на 1,9 трлн) и превысили 10,8 трлн долларов.

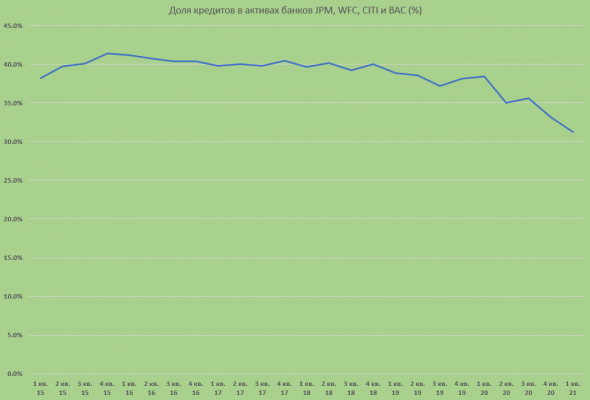

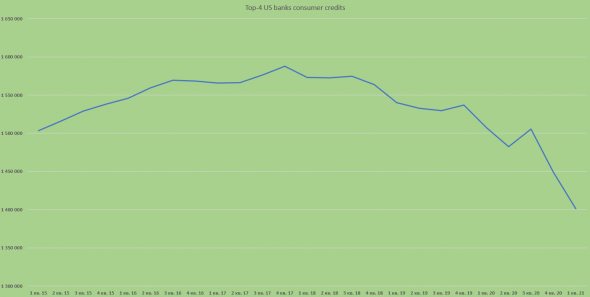

На этом фоне казалось бы должен был быть увеличен кредитный портфель, а он напротив сократился на 22 млрд. Если в начале 10-х более 70% депозитов превращались в кредиты, то сегодня это 52,3%.

Доля кредитного портфеля в общих активах и вовсе упала до 31,3%.

( Читать дальше )

Блог им. OneginE |Ситуация в банковском секторе России все еще остается опасной

- 17 августа 2017, 23:56

- |

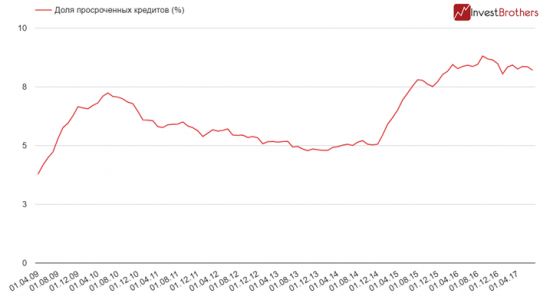

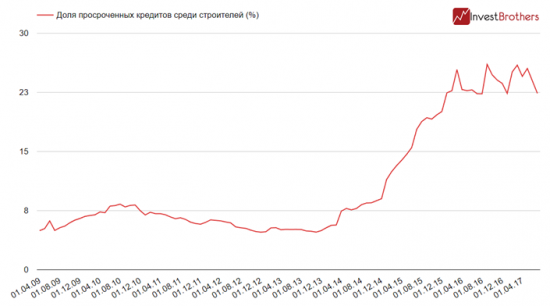

Уже более полутора лет как объем просроченной задолженности среди юридических лиц России держится на довольно-таки высоком уровне.

Согласно последним данным Банка России, в июне просроченная задолженность по кредитам среди организаций и индивидуальных предпринимателей составила 1,8 трлн рублей. Еще в августе 2016 г. сумма просрочки преодолела рубеж в 1,8 трлн рублей и с тех пор лишь в январе 2017 г. она опускалась ниже этого уровня – к 1,75 трлн.

В апреле 2017 г. был установлен рекорд текущего года – непогашенная задолженность юрлиц достигла 1,85 трлн рублей. В июне ситуация немного исправилась, объем просроченной задолженности снизился на 22 млрд рублей.

В общей сложности 8,2% всех кредитов просрочены. Пик невыплат пришелся на сентябрь 2016 г., тогда 8,8% всех обязательств не были погашены в установленный срок.

( Читать дальше )

Блог им. OneginE |Банки с Wall Street заработали рекордно мало от торговли сырьем

- 19 июля 2017, 18:15

- |

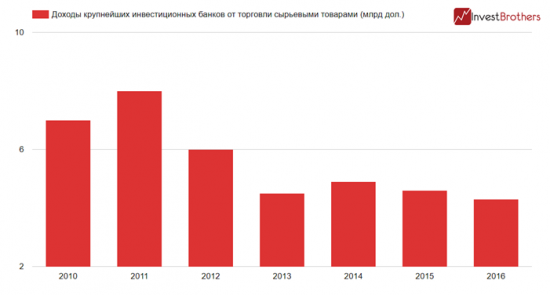

Крупнейшие инвестиционные банки с Wall Street зарабатывают все меньше на торговле сырьевыми товарами.

В 2016 г. крупнейшие 12 банков* заработали 4,3 млрд долларов на торговле сырьевыми товарами. К примеру, в 2015 г. их доход был равен 4,6 млрд, а в 2014 – 4,9 млрд. Прошлогодний результат является самым скромным с 2008 г., когда, кстати, был установлен абсолютный рекорд – 14,5 млрд долларов.

Так как рынок нефти является одним из самых крупных среди сырьевых, то основные средства крутятся именно на нем. Напомним, что 2008 г. цены на “черное золото” начали с 94 долларов за баррель, к середине лета они поднялись к 146 долларам, а закрыли год на уровне в 40 долларов за бочку. Таким образом, сначала котировки подскочили на 55%, а потом упали на 73%. Столь высокие колебания позволили инвестиционным банкам заработать рекордную прибыль.

За прошлый год цены на нефть выросли на 50%, однако существенное движение не помогло трейдерам получить доход, превышающий предыдущие годы.

( Читать дальше )

Блог им. OneginE |Три графика перед началом рабочего дня

- 14 июня 2017, 11:12

- |

1. Объем коротких позиций по Сбербанку в портфелях юридических лиц достиг максимума последних лет.

С начала года акции Сбербанка уже подешевели на 15%. Акции банка являются одними из самых популярных среди западных инвесторов, вполне возможно, что они продолжают выводить средства с фондового рынка России.

2. Дела за океаном обстоят куда лучше, чем у нас – индекс Dow Jones Industrial установил новый максимум и закрылся во вторник на отметке в 21328 п.

( Читать дальше )

Блог им. OneginE |Российские банки могут обвалить рынок ОФЗ

- 09 марта 2017, 20:31

- |

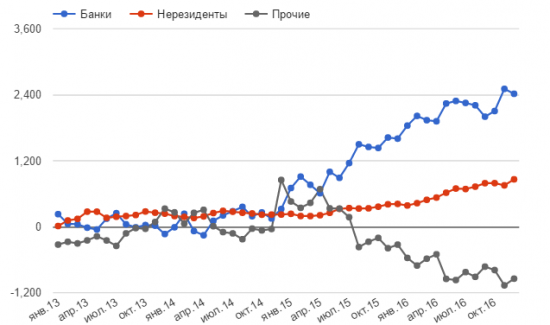

На фоне высокого спроса на долговые бумаги страны российские банки предпочли продать ОФЗ. За декабрь прошлого года они избавились от гособлигаций на 90 млрд рублей. В то время как нерезиденты нарастили свои вложения на 109 млрд.

Российские банки являются ключевым игроком на рынке ОФЗ, так как владеют около 60% всех долговых бумаг страны. В общей сложности на балансе у кредитных организаций страны на начало текущего года находилось гособлигаций на 3,36 трлн рублей. Сам рынок ОФЗ на этот период оценивался в 5,6 трлн рублей, увеличившись за декабрь на 141 млрд рублей. Из этой суммы 109 млрд рублей был куплен нерезидентами и 121 млрд другими участниками рынка.

Чем еще важны кредитные организации страны? А тем, что именно они продавали российские ОФЗ в ноябре 2014 г. спровоцировав обвал на 11%. За ноябрь банки продали бумаг на 110 млрд рублей. Иностранные инвесторы в то же самое время нарастили свои портфели на 2 млрд рублей.

Однако, как это ни странно, именно прочие участники рынка рациональнее всех вкладывают в ОФЗ. Они заблаговременно избавились от российских долговых бумаг в 2014 г., а при существенном падении цен скупили их обратно. В декабре 2014 г. они приобрели бумаг на 890 млрд рублей.

( Читать дальше )

Блог им. OneginE |Российски банки не знают, куда вложить свои деньги

- 07 марта 2017, 14:00

- |

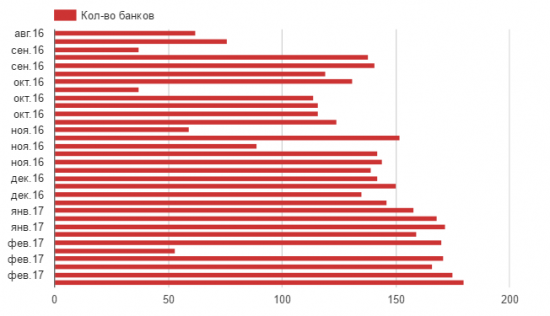

Банкам России некуда девать свои деньги и они предпочитают размещать свои средства на депозитах Центрального банка России. В рамках сегодняшнего аукциона регулятор привлек очередные 780 млрд рублей.

С начала года Банк России провел уже 10 депозитных аукционов, на которых привлек в общей сложности 6,3 трлн рублей. В основном регулятор берет средства кредитных организаций на одну неделю. Впервые за полтора года в размещении участвовало 180 банков.

На сегодняшнем аукционе предложение составило 780 млрд рублей, в то время как спрос был гораздо выше — 1,2 трлн рублей. Ставка под которую регулятор взял деньги равна 9,99%. Столь крупного излишка свободных средств кредитные организации не испытывали, как минимум, с 2012 г.

В то же самое время отсутствует ярко выраженная динамика роста кредитования реального сектора экономики. К сожалению, банки предпочитают не выдавать кредиты, а накапливать наличность на счетах Центрального банка.

( Читать дальше )

Блог им. OneginE |Российские банки заняли короткую позицию по доллару

- 27 февраля 2017, 16:53

- |

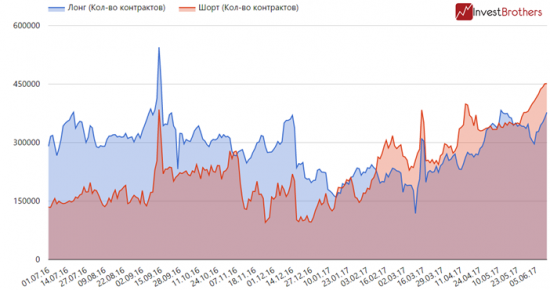

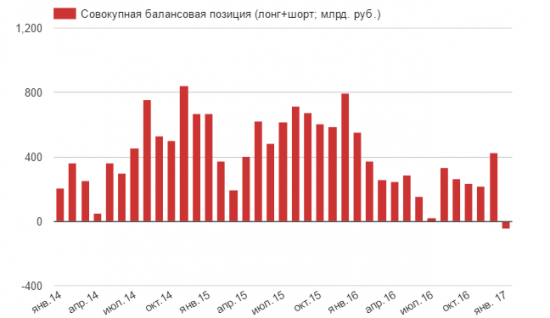

Российским банкам не нужны доллары — в конце прошлого года они заметно сократили свои позиции по «американцу». За декабрь 2016 г. совокупная длинная балансовая позиция кредитных организаций упала на 328 млрд рублей.

Прошлый год банки страны закрыли без долларов — совокупная длинная балансовая позиция по итогам декабря снизилась до 26,3 млрд рублей, что на 393 млрд рублей меньше, чем в ноябре 2016 г. Кроме того, ими даже были открыты «шорты» по американской валюте. Их чистая короткая позиция составила -47,7 млрд рублей, а такого не было более двух лет!

Таким образом, то увеличение долларовых остатков на счетах в банках, что произошло в ноябре, было всего лишь подготовкой к выплате внешнего долга, а не ожидания очередного витка ослабления рубля.

На графике также видно, что именно в разгар падения российской валюты кредитные организации занимали длинные позиции по доллару. Впечатление близкого разворота могло создаться осенью 2016 г., когда банки постепенно увеличивали свои вложения в доллары, однако итоги декабря показали, что это всего лишь фальстарт.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс