Блог им. OlegDubinskiy |Какая будет ставка ЦБ России: что считает крупняк и что считает большинство участников рынка.

- 03 июля 2021, 08:23

- |

Si (пара usd/rub): ставя на usd, Вы теряете 5,25% годовых (разницу % ставок в России (5,50%) и в США (0,25%)).

Ставя на рубль, Вы, соответственно, выигрываете разницу % ставок = 5,25 годовых.

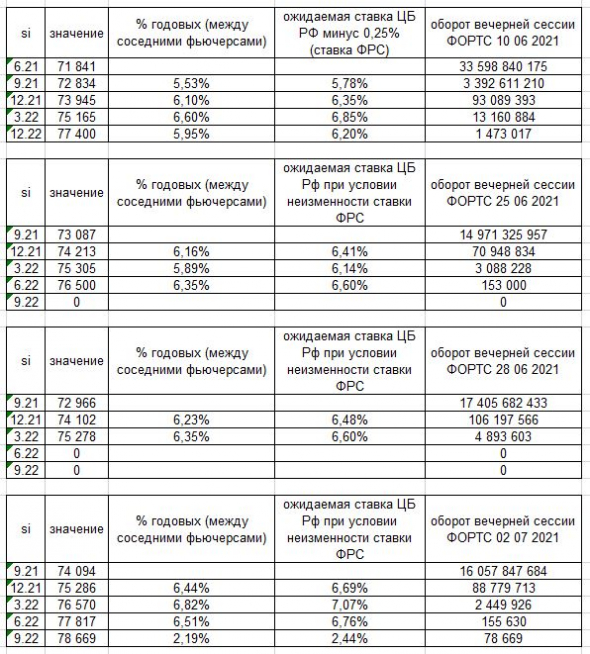

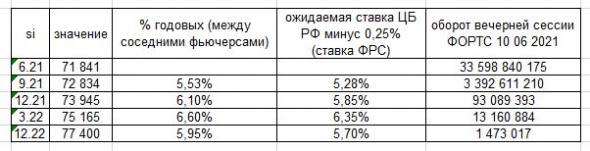

Если SI не меняется (теоретически, только для расчёта), то по SI рассчитал % годовых между соседними фьючерсами

(называется квартальные спреды, т.к. экспирация SI на Мосбирже — квартальная).

Важно, на что ставят (а не что говорят) крупные участники рынка.

Важно, на что ставит крупняк, а не просто слова.

На этой неделе рынок считает, что ставка ЦБ России поднимется до конца 2021г. на 1,50%,

10 июня рынок считал, что ЦБ России увеличит ставку на 0,25% — 0,50% до конца 2021г.

То есть рынок настраивается на всё более агрессивное поднятие ставки ЦБ России.

В 2021г. осталось 4 заседания ЦБ России:

23 июля 2021 года

10 сентября 2021 года

22 октября 2021 года

17 декабря 2021 года.

На telegram https://t.me/OlegTrading

предложил участвовать в опросе:

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 17 )

Блог им. OlegDubinskiy |Россия начинает подъем ставки и ужесточение ДКП раньше чем развитые страны, почему активы в россии были и будут недооценены, про рубль и про бюрократический маразм

- 29 июня 2021, 22:23

- |

Если нужно обосновать повышение ставки сразу от 0,5%, логично ослабление рубля.

При ожидании резкого повышения ставок, логично, что индексы Мосбиржи и РТС — под давлением.

Да и приток капитала в Россию и на развивающиеся рынки уже сменился на отток.

Если стоит задача ослабления валюты до целевого уровня (пишу если, не утверждаю, что такая задача поставлена), то

разумно это сделать неожиданно и быстро, чтобы зря не тратить валютные резервы на тех, кому эти резервы не предназначены.

С 2014г. в России — экспортно ориентированная модель экономики

(реальный уровень жизни большинства россиян падает, поэтому, для наполнения бюджета, логично доить сырьевиков, т.к. у них есть что взять).

Чтобы убедить новичков покупать акции именно российских компаний,

брокеры обычно говорят про недооцененность российских компаний по мультипликаторам и

показывают, что, например, в России компании раза в 3 дешевле, чем

аналогичные по мультипликаторам компании, например, в США.

Но, если что — то недооценено, то это не значит, что разрыв будет сокращаться, а не увеличиваться.

( Читать дальше )

Блог им. OlegDubinskiy |Мнение: почему выросли длинные US Treasures, доллар и RGBI

- 12 июня 2021, 15:00

- |

Личное мнение.

Инсайдеры догадаыаются о политике ФРС: уменьшать QE и держать низкие ставки (менее 2% долгосрочно, чтобы дешевле обслуживать долларовые долги).

И с 01 10 21г.могут ввести новые нологи в США для уменьшения дефицита бюджета.

Блог им. OlegDubinskiy |БАНК РОССИИ ПРИНЯЛ РЕШЕНИЕ ПОВЫСИТЬ КЛЮЧЕВУЮ СТАВКУ НА 50 Б.П., ДО 5,50% ГОДОВЫХ. Комментарии ЦБ России.

- 11 июня 2021, 13:31

- |

БАНК РОССИИ ПРИНЯЛ РЕШЕНИЕ ПОВЫСИТЬ КЛЮЧЕВУЮ СТАВКУ НА 50 Б.П., ДО 5,50% ГОДОВЫХ

ИНТЕРФАКС.

Ожидаемое решение.

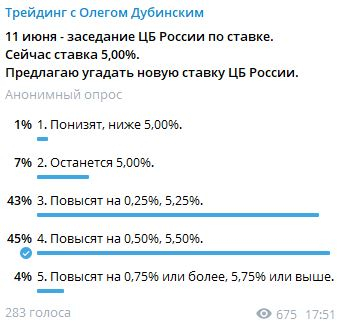

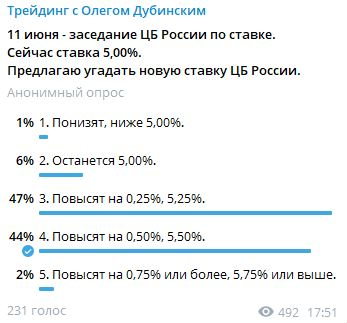

Провёл опрос в telegram.

Квартальные спреды по SI также показывали поднятие на 0,50%.

( Читать дальше )

Блог им. OlegDubinskiy |что общего у US treasures с ковбоем по имени Неуловимый Джо

- 11 июня 2021, 09:15

- |

Возможна ли ситуация, когда, например, 70% всех US Treasures держит ФРС ?

Вспомнил анекдот:

Скачут два ковбоя в прериях, а мимо них проносится третий.

— Кто это был? Спросил один другого.

— Это Неуловимый Джо.

— Наверное, так его прозвали потому, что он такой быстрый, что его никто не может поймать?

— Нет, просто он никому не нужен.

Хочется написать много слов, но они не литературные.

Поэтому ещё один анекдот про слова, которые хочется сказать.

— Вовочка! Откуда ты знаешь такое плохое слово?

— А его сказал Дед Мороз, когда споткнулся в коридоре о мой велосипед!

А на кой иметь US Treasures с 0 доходностью ?

Ну, ползают они туда — сюда, интересный индикатор эти US Treasures, всё очень прикольно.

Но зачем они нужны — то, эти US Treasures, USD и разная прочая хрень с 0 доходностью ?

И зачем нужны еврооблигации с отрицательной доходностью ?

Это — обязанность богатых, чтобы занимались благотворительностью ???

( Читать дальше )

Блог им. OlegDubinskiy |Чем закончится заседание ЦБ РФ по ставке

- 11 июня 2021, 06:22

- |

В 2021г. осталось 5 заседаний ЦБ РФ по ставке:

11 июня 2021 года

23 июля 2021 года

10 сентября 2021 года

22 октября 2021 года

17 декабря 2021 года

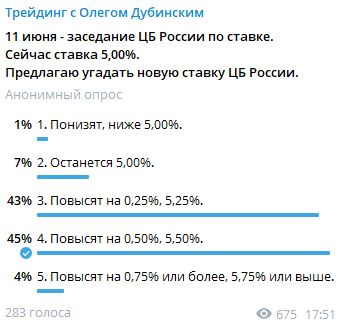

Сделал опрос на telegram, 283 человека проголосовали.

Инфляция в России стала почти равна инфляции в США.

Но в США ставка 0,25 % (правда, кроме ФРС, никто US Treasures не покупает),

а в России пока 5,00% (сегодня повысят).

US Treasures покупает, в основном, сам ФРС.

А ОФЗ покупают реальные участники рынка (хоть какая — то доходность).

( Читать дальше )

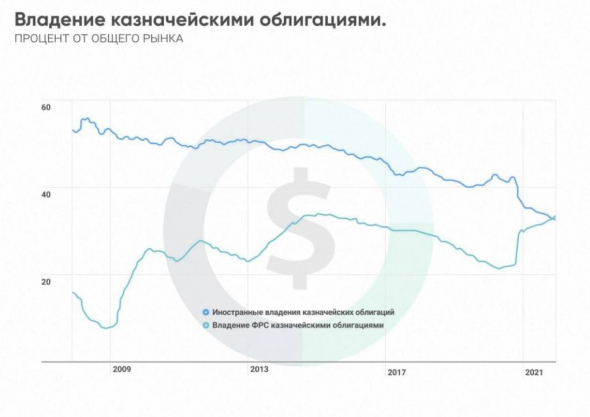

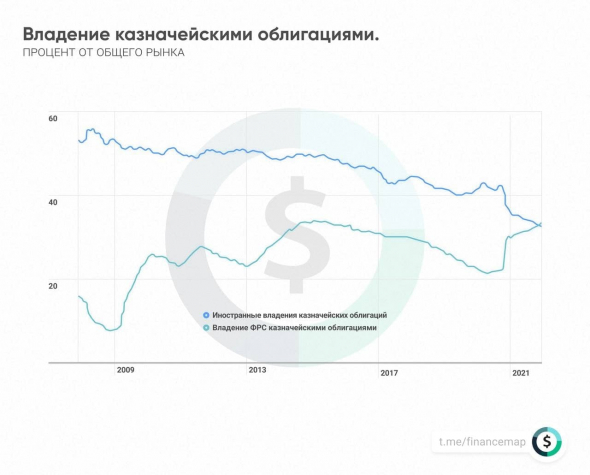

Блог им. OlegDubinskiy |Динамика US Treasures на балансе ФРС: ФРС покупает, остальные продают. Кто, кроме ФРС, будет US Treasures покупать ? Придётся ужесточать ДКП !

- 09 июня 2021, 07:01

- |

на балансе ФРС уже столько US Treasures, сколько у всех иностранных держателей вместе взятых.

Интересно, а кто дальше купит US Treasures ?

Конечно, ужесточение ДКП будет.

Вопрос КОГДА.

Никому при 0 ставках они же не нужны !

С уважением,

Олег.

Блог им. OlegDubinskiy |как изменится ставка ЦБ РФ 11 июня, рост инфляции

- 07 июня 2021, 23:46

- |

инфляция растёт: по официальным данным, 6% в апреле, 5,5% в марте.

И помним заявление Набиуллиной про переход к нейтральной денежно — кредитной политике.

Поэтому, 2 самых вероятных варианта + 0,25% или +0,50%.

На telegram канале 7 июня предложил проголосовать.

Проголосовал 231 человек.

Всё, заседание ЦБ РФ можно отменять (большинство ждёт +0,25%):

люди уже сделали свой выбор,

+ 0,25%, итого 5,25% (47% голосов),

+0,50%, итого 5,50% (44% голосов).

Адрес в telegram@OlegTrading t.me/s/OlegTrading

Чат с > 700 трейдерами tx.me/OlegTradingChat

Каналы telegram бесплатные, ничего на каналах не продаю: хобби.

Желаю Вам Здоровья и Успеха.

С уважением,

Олег.

Блог им. OlegDubinskiy |рост продовольственной инфляции в мире

- 06 июня 2021, 11:58

- |

рассчитывает изменение изменение цен на продовольственную корзину.

Индекс продовольственных цен (ИПЦ) в USD вырос в мае на 4.8% мм и 39.7% гг.

То есть, чем беднее человек и чем выше % расходов на продовольствие, тем выше для него инфляция.

Резко выросли цены на стройматериалы и, соответственно, на жильё.

В США и во многих других странах, чтобы занизить официальный уровень инфляции,

официальный уровень инфляции считают без учёта продовольствия, стройматериалов и цен ни жильё,

инфляция в США в апреле 2021 г. к апрелю 2020 г. 4,2% (целевой уровень 2%).

За май официальная инфляция пока не опубликована: вероятно, рост продолжается.

Аналогично, инфляция выросла во всём мире.

Думаю, на заседании ФРС 16 июня 2021г. будет разговор о постепенном сворачивании стимулов.

Напоминаю: исторически, сентябрь — худший месяц в году на фондовых рынках

( Читать дальше )

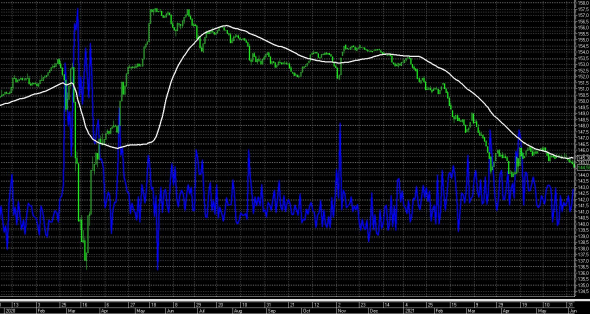

Блог им. OlegDubinskiy |один нюанс к оптимизму на рынках: RGBI (индекс ОФЗ) продолжает падение !

- 04 июня 2021, 17:55

- |

С июня RGBI (индекс ОФЗ) продолжил падение.

Т.е. ждут продолжения роста ставок ЦБ РФ, ужесточения денежно — кредитной политики, выход из ОФЗ.

Это не сочетается с ростом рынка и оптимизмом.

Пишите Ваши комментарии.

С уважением,

Олег.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс