Блог им. OlegDubinskiy |Мнение о рынке за 9 минут. Портфель, почему он именно такой.

- 11 ноября 2022, 20:01

- |

Друзья, в этом выпуске – мнение о рынке за 9 минут.

Причины роста на этой неделе:

- снижение инфляции в США, ожидания ожидание, что ФРС прекратит поднимать ставку на уровне 5,0 – 5,5% и во 2 полугодии, вероятно, приступит к снижению ставки,

- ожидания роста безработицы в США, безработица может приблизиться к 4% (цель ФРС 4%).

Поэтому ослаб доллар.

Российский рынок во 2 половине октября стал сильным, просадки выкупали,

индекс доллара перестал расти,

поэтому сформировал портфель.

КАКОЙ ИМЕННО ПОРТФЕЛЬ (ВЕСА) – НАПИСАЛ В ТЕЛЕГРАМ КАНАЛЕ.

Про EUR / USD я написал в сентябре, что от 0.95 считаю, что EUR будет лучше, чем USD (ЕЦБ позже, чем ФРС начал поднимать ставки и позже закончит) и поэтому купил еврооблигации Минфина именно в евро по курсу ЦБ РФ существенно ниже номинала

(нет налога на валютную переоценку: легальный безналоговый доход плюс купон). ЦБ РФ EURO 29 11 2022, на дату покупки, был 55,7232.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 3 )

Блог им. OlegDubinskiy |Мнение о рынках Причины роста Что дальше Мои позиции Доллар Юань Евро Портфель ЦБ Рубль ЕЦБ ФРС

- 27 октября 2022, 20:21

- |

Друзья, в этом выпуске – мнение о рынке за 12 минут.

Причины роста на этой неделе:

- ожидания реинвестирование дивидендов Газпрома и др. компаний и, собственно,

само реинвестирование,

- Urals около $74,

- прекращение укрепления рубля, плавное ослабление рубля (хорошо для экспортёров),

- мнение, что ФРС в 2023г. прекратит цикл повышения ставок на уровне около 5%,

- предвыборное ралли в США (у S&P500 положительная корреляция с др. индексами).

Заседания ЦБ (ЕЦБ, ФРС, ЦБ РФ и ожидания, связанные с этим заседанием),

Риски:

- не понятно, когда может закончиться спец. операция (в ближайшее время, не закончится),

- нерезиденты, активы которых заморожены (70% фри флоат рос. Акций),

- ужесточение политики ФРС и ЕЦБ (возможно, придётся действовать жёсче, чем сейчас думают),

( Читать дальше )

Блог им. OlegDubinskiy |Мнение что будет с валютами в 2023г Рубли Доллары Евро Юани Золото Акции Мой портфель Уровни покупки.

- 15 октября 2022, 09:48

- |

Думаю, тренд на укрепление доллара и на падение сырья закончится в 2023г.

Причина: рост ставок ФРС тормознётся или прекратится в 2023г. на ставке ФРС около 5%.

К зиме будет замедление $ инфляции, потому что с июня 2022г. падает товарный индекс Bloomberg

(а это — падение инфляции с лагом до полугода).

И к зиме будет ухудшение на рынке труда США (уже сейчас намечается такая тенденция):

это ухудшение также может стать причиной прекращения цикла роста ставок.

Думаю, рост ставок в ЕС начался позже и закончится позже, чем в США.

Уровни (если повезёт увидеть рынок на этих уровнях, то куплю).

По золоту: если повезёт увидеть золото около $1200 — можно покупать Полюс Золото.

По РТС коридор 600 — 800 может оказаться интересен для формирования портфеля.

По паре юань / рубль: около 8 (покупка CNY, лонг юаня к рублю).

Ещё не было панических распродаж в США: думаю, они будут (это — надёжный признак перелома тренда).

С уважением,

Олег.

Блог им. OlegDubinskiy |Почему рубль будет слабеть (личное мнение), мои позиции, взгляд на рынок.

- 12 октября 2022, 20:12

- |

свое мнение,

почему рубль будет слабеть

(рост гос. расходов на оборону, спец. операцию, восстановление новых территорий, с июля — рост денежной массы М2, с сентября — эмиграция более 1 млн.яел.из России и поэтому спрос на валюту)

помощь экспортёрам, которым надо выжить при снижении цен на сырьё и росте налогов).

Почему растут инфляционные ожидания.

Мой портфель:

валютные инструменты (еврооблигации купил 10 дней назад, рассказал на telegram, увеличиваю позиции в CNY-03.23,

ОФЗ 52 серии).

Желаю Вам физического и финансового Здоровья и Успеха!

С уважением,

Олег.

Блог им. OlegDubinskiy |Пока паники в США не было, дно ещё впереди. Нефть. Рубль. Доллар Евро Юань Портфель (Евро) облигации

- 08 октября 2022, 12:08

- |

Защитные активы:

— ОФЗ — линкеры (52 серия, 52001, 52002, 52003),

— еврооблигации (например, RUS-25 EURO, можно купит на Мосбирже за рубли по ЦБ РФ на фондовой секции), RUS-26, RUS-27,

— наличная валюта.

Особенности хеджирования на сегодня:

какие риски,

почему фьючерсы на доллар (si-12.22) и евро (eu-12.22) на 4 — 5% дешевле базового актива, а

фьючерс на юань (SNY-12.22) дороже базового актива примерно на 1,5%.

Почему на этой неделе падали все мировые рынки (рост инфляционных ожиданий из — за заседания ОПЕК +),

паника на рынках США и Европы еще не началась,

VIX еще показывает спокойствие, поэтому, думаю, дно в США и ЕС впереди.

На дне амплитуда напичает падать с максимума, пока амплитуда — обычная.

Вот так выглядит дно на рынке (VIX как в 2008, 2020 — см., сейчас VIX спокоен):

С уважением,

Олег.

Блог им. OlegDubinskiy |Фондовый рынок Инфляция ОФЗ Еврооблигации Доллар Рубль Евро Юань Мой Портфель Акции Северный Поток

- 01 октября 2022, 13:49

- |

— что купить: еврооблигации и ОФЗ («линкеры и „флоатеры“),

— инфляция (рост инфляции в России, инфляционные ожидания 12,8% годовых),

— перспективы Газпрома (дивы — то будут, но дальше негатив: высокие инвестиции и резкое снижение экспорта),

— новые санкции США и ЕЭС (отключение от wsift Газпромбанка и др., санкции против НКЦ);

— что будет при санкциях против НКЦ (остановка валютных торгов и, видимо, остановка фьючерсов на доллар и евро, возможна выдача валютных вкладов по курсу банка; еврооблигации — по ЦБ РФ),

— преимущества коротких ОФЗ, флоатеры, линкеры;

— почему пока не лезу в акции, — почему в сырье — падающий тренд.

Валюты.

Ослабление Euro / USD, вероятно, около 0,95 закончится:

»ястребиный" настрой ЕЦБ.

Если рубли, то ОФЗ — флоатеры и ОФЗ — линкеры,

если валюта в России, то еврооблигации Минфина (суверенные).

Рынком рулит политика,

экономике придётся расплачиваться.

С уважением,

Олег.

Блог им. OlegDubinskiy |Мнение: что ждать в 2022г. Что было за неделю.

- 05 февраля 2022, 09:23

- |

Друзья,

в этом выпуске – мнение о рынках и о произошедшем за неделю.

На заседании ЕЦБ было без неожиданностей: ставку оставили 0.

ЕЦБ пойдёт по стопам ФРС.

Вопросы – в том, сколько будет повышений ставки от ЕЦБ,

Когда и на сколько будет снижен баланс ФРС и как снижен

(продажа или ликвидация UST, срок которых истекает).

Резервный статус валюты — главное конкурентное преимущество США.

Поэтому ФРС вернёт инфляцию $ к таргету 2% через поднятие ставок и разгрузку баланса с нынешних $9 трлн. (QE наоборот: тормоз).

В связи с ростом инфляции в Еврозоне до 5,1%, было укрепление Евро с 1,115 до 1,145

(на ожиданиях ужесточения ДКП в Еврозоне).

На неделе: укрепление рубля, рост нефти, попытки отскока в индексе RGBI (ОФЗ).

По мнению Сбер CIB, ставка ЦБ РФ в 1 полугодии 2022г., вероятно, превысит 10% и начнёт снижаться в конце 2022г.

Февраль исторически – опасный месяц на фондовых рынках.

Что дальше ?

Мнение – в этом выпуске.

С уважением,

Олег.

Блог им. OlegDubinskiy |Анализ отчетов СОТ CFTC: EURO / USD. USD / RUB, S&P500 и др. Корреляции с базовыми активами. Индекс доллара растёт, на рынках спокойно.

- 07 августа 2021, 21:56

- |

Его выпускает Комиссия по торговле товарными фьючерсами (CFTC).

Отчет содержит реальные данные по объемам позиций трейдеров на фьючерсных рынках США.

Мелкие участники рынка не отчитываются и в отчете их позиции называются non reportable.

(разница между общим количеством контрактов и количеством контрактов, по которым отчитались)

Отчеты COT публикуется раз в неделю

на официальном сайте Комиссии по торговле товарными фьючерсами (CFTC)

в текстовом формате в ночь с пятницы по субботу МСК.

По субботам скачиваю цифры с сайта CFTC

www.cftc.gov/MarketReports/CommitmentsofTraders/index.htm

в свой excel, в excel сделал формулы для обработки информации.

Проанализировал отчеты СОТ (CFTC).

Скачиваю с сайта CFTC в excel.

Написал в excel простую программу: считает лонг минус шорт,

недельные данные по каждой категории участников рынка и

строит графики изменений позиций по каждой категории участников рынка.

( Читать дальше )

Блог им. OlegDubinskiy |пресс конференция Пайэлла: выделил основные мысли

- 30 апреля 2021, 13:17

- |

Пресс конференция Джерома Пауэлла (глава ФРС) 28 апреля 2021г.

https://www.forexlive.com/centralbank/!/powell-qa-20210428

«Маловероятно, что мы увидим постоянный рост инфляции при значительном ослаблении рынка труда.»

«Вероятно, мы увидим рост инфляционных ожиданий при восстановлении рынка труда.

Пройдёт время, пока инфляционные ожидания повысятся и восстановится рынок труда.

Мы были очень обеспокоены сокращением рынка труда и уничтожением малого бизнеса в прошлом году.

До сих пор мы не испытывали такого потрясения.

Мы очень внимательно следим за рынком жилья.

Мы, вероятно, увидим некоторое повышательное давление на цены во время выхода из локдаунов, но это, скорее всего, будет временным.

Эпизод однократного повышения цен-это не то же самое, что постоянный рост цен из года в год.

Если бы цены существенно выросли вопреки ожиданиям, мы бы использовали наши инструменты.

Мы увидим рост инфляции дополнительно на 1% в годовом исчислении.

Если мы увидим, что инфляция стабильно выше 2%, то мы будем использовать наши инструменты и ФРС повысит ставку.»

( Читать дальше )

Блог им. OlegDubinskiy |Обзор рынков: мнение о мировой инфляции, рубле, нефти, золоте, разбор отчетов СОТ

- 17 апреля 2021, 13:02

- |

На telegram рассказал on line, когда купил USD.

1. На рынке — оптимизм. Рост.

Статистически, апрель — месяц роста фондовых рынков, апрель 2021г. показывает рост.

S&P. Nasdaq, индекс Мосбиржи опять около исторических максимумов.

Индекс товарных рынков Bloomberg Commodity уже на 45% выше минимумов 2020г.

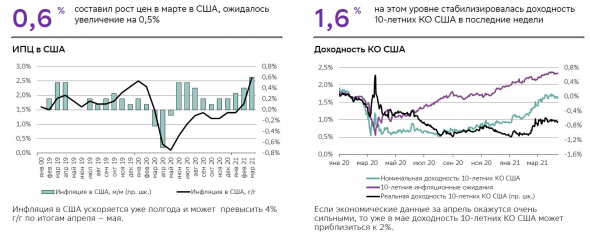

2. Инфляция.

Растет и инфляция в США:

левая шкала — номинальные значения, правая шкала — реальные

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс