Блог им. OlegDubinskiy |Военная экономика. Личное мнение: почему падает рынок и растут акции.

- 30 июля 2023, 12:22

- |

В этом выпуске

всего за 4 минуты

про военную экономику.

Максимальная промышленная загрузка в России (более 80%),

дефицит бюджета, рост денежной массы М2

( доступные для платежа собственные средства плюс депозиты)

на 25% в год.

Напомню историю.

1.

США рецессия началась после 2 мировой войны, а не во время.

2.

Проблемы в экономике США начались после вьетнамской войны, а не во время

(август 1971г., отмена золотого стандарта: рост на печатном станке).

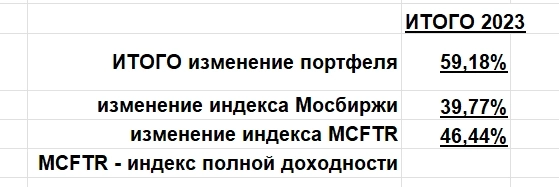

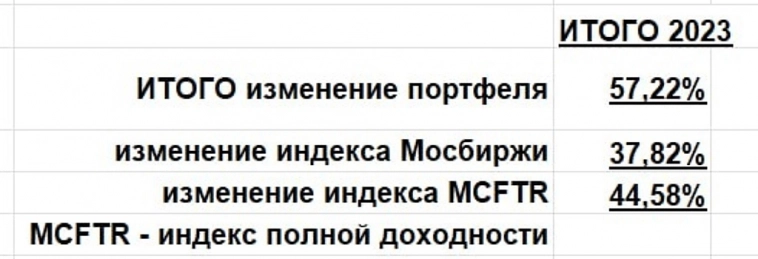

В 2023г. обгоняю индекс полно доходности Мосбиржи на 12,7%.

Портфели EXCEL с датами и весами по каждой позиции– в закрытом канале.

Обсудить можно и тут, и в открытом канале (1 550 участников).

Желаю Вам Здоровья и Успеха.

С уважением,

Олег.

- комментировать

- Комментарии ( 0 )

Блог им. OlegDubinskiy |На чём растёт российский рынок.

- 30 июля 2023, 10:24

- |

Вспомните пандемию 2020г.

Бешенный рост на фоне рецессии был на свеженапечатанном бабле ((имею в виду М2, а не только нал.М0).

В России сейчас — и бабло печатают

(М2 растёт на 25% за год), и ВВП, всё-таки, растёт.

Возможно, рост ВВП в 23г. будет около 3%.

Гос.заказ (оборонные и др. гос. заказы поддерживают рост)

В США рецессия началась после 2 мировой войны, а не во время.Проблемы в экономике США начались после вьетнамской войны, а не во время (71г., отмена золотого стандарта: рост на печатном станке).С уважением,Олег.

Блог им. OlegDubinskiy |Как обогнать индекс

- 29 июля 2023, 12:17

- |

В 2023г. обгоняю индекс полной доходности Мосбиржи на 12,7%.

Просто держу правильные акции и стараюсь во время избавляться от тех, потенциал роста которых считаю исчерпанным.

Сбер

Мосбиржа

Совкомфлот

Лукойл

Роснефть

Новатэк

Татнефть.

и др.

Совсем недавно купил Сургут об.

(надеюсь, спред с префом всё-таки, будет уменьшаться).

Портфели EXCEL с датами и весами по каждой бумаге — в закрытом канале.

Можно проверить (прозрачно).

С уважением,

Олег.

Блог им. OlegDubinskiy |3 000 по индексу Мосбиржи взят! Удержится ли?

- 28 июля 2023, 14:42

- |

3 000+ !!!

Поздравляю лонгистов!

Ещё одна проверка силы:

удержится ли уровень 3 000 !!!

Шайбу — шайбу

(только в трейдинге такой подход не работает).

С уважением,

Олег.

Блог им. OlegDubinskiy |Настроение рынка. откуда позитив. ФРС, ЕЦБ. Какие акции держу, какие нет и почему.

- 27 июля 2023, 21:37

- |

Друзья,

В этом выпуске разбираю настроение рынка

(по факту, позитив: данные ВВП, отчётность компаний).

Важно понять, сильный рынок или слабый,

на какой мы стадии рынка,

какие акции сильные, какие слабые.

Заседания ФРС и ЕЦБ, комментарии Пауэлла.

РЕШЕНИЕ О ПОВЫШЕНИИ СТАВКИ ФРС БЫЛО ПРИНЯТО ЕДИНОГЛАСНО.

ИНФЛЯЦИЯ В США ЕДВА ЛИ ВЕРНЕТСЯ К 2% РАНЬШЕ 2025 ГОДА — ПАУЭЛЛ

ФРС НЕ ПЛАНИРУЕТ СНИЖАТЬ СТАВКУ В ЭТОМ ГОДУ — ПАУЭЛЛ

ФЕДРЕЗЕРВ БОЛЬШЕ НЕ ОЖИДАЕТ РЕЦЕССИИ В АМЕРИКАНСКОЙ ЭКОНОМИКЕ — ПАУЭЛЛ

Рассказываю про мой портфель:

какие акции держу,

Какие нет.

Почему сейчас не держу Газпром, РУСАЛ, МТС.

Желаю Вам Здоровья и Успеха.

С уважением,

Олег.

Блог им. OlegDubinskiy |Как обогнать индекс полно1 доходности Мосбиржи (в 2023г. обгоняю уже на 12+%).

- 27 июля 2023, 18:48

- |

Просто держу правильные акции:

Сбер

Новатэк

Полюс

СОВКОМФЛОТ

РОСНЕФТЬ

Лукойл

Татнефть

Мосбиржа

и др.

Не держу тех, кто хуже рынка:

Газпром и др.

(конечно, придет время, но пока, думаю, не пришло).

И стараюсь избавляться от аутсяйдеров.

Портфели excel — в закрытой телеге

(веса в %, даты по каждой бумаге).

Знаете, полезно выкладывать свои операции:

и дисциплинирует, и

бывают очень интересные комментарии.

С уважением,

Олег.

Блог им. OlegDubinskiy |QIWI: действительно, больше 1000 на карту другого банка не вывести и СБП отключена.

- 26 июля 2023, 11:43

- |

Утром в кошельке были 1 600р.

Действительно,

не работает СБП.

Перевести в другой

банк можно максимум 1000р.:

перевёл в Сбер с комиссией 5% (на Сбер пришли через секунды).

Остальное можно потратить на мобильный и т.п.

ДУМАЮ,

ЛУЧШЕ, ПОКА НЕ ВОЗОБНОВЯТСЯ

ОПЕРАЦИИ В QIWI

(не факт, что они вообще возобновятся),

НИКАКИХ ДЕНЕГ В СИСТЕМЕ QIWI НЕ ДЕРЖАТЬ!

ИЛИ ТРАТИТЬ ДЕНЬГИ С КОШЕЛЬКА ИЛИ С КАРТЫ QIWI НА ПОКУПКИ.

Сумма, конечно, смешная.

Важно понимание:

не вводить средства на QIWI.

С уважением,

Олег.

Блог им. OlegDubinskiy |Мосбиржа продаёт свои акции.

- 22 июля 2023, 21:17

- |

#Мосбиржа

«ММВБ-финанс» продали 18 июля

1 858 026 акций

по средней цене 128,39р.

ИТОГО продажа инсайдером на 238,551 млн. руб.

Других инсайдерских продаж по Мосбирже в 2023г. не было.

Источник:

интерфакс,

центр раскрытия информации.

www.e-disclosure.ru/portal/event.aspx?EventId=lW63iFkWZkOmV7a6xCQ3-AQ-B-B

( Читать дальше )

Блог им. OlegDubinskiy |Как обгоняю в 2023г. индекс полной доходности Мосбиржи на 11%

- 22 июля 2023, 03:43

- |

Просто держу правильные акции:

Сбер

Полюс

Совкомфлот

Новатэк

Лукойл

Роснефть

Татнефть

т др.

С уважением,

Олег.

Блог им. OlegDubinskiy |Как ищут акции 2 эшелона с хорошим фундаменталом, которые еще не выросли.

- 19 июля 2023, 05:24

- |

Подписчики в закрытом канале спрашивали мысли по 2 эшелону.

15 июля дал идею ТГК-1.

Причина: отличный фундаментал и акция еще не выросла..

18 июля был рост 15%.

После такого роста, уже бы не купил

(держал бы).

Поздравляю тех, кто купил.

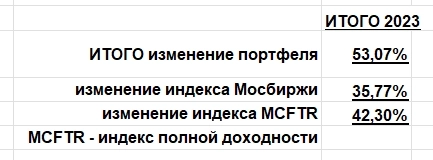

Обогнал индекс полной доходности Мосбиржи за 2023г. на 11%:просто держу правильные (= сильные) акции.С уважением,

Олег.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс