SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. OlegDubinskiy |1. как уменьшить вероятность заболеть covid, как эффективно вылечиться 2. динамика денежной массы М1, М2 (обработал цифры ФРС и ЦБ РФ), 3. обзор рынка

- 29 января 2021, 23:06

- |

1.

В больницах много людей, сделавших прививку СПУТНИК V, перед прививкой их тесты были отрицательные.

Перед прививкой не мерят уровень антител Igm, Igg.

Если уровень антител Igg близок к 0, то высокая вероятность заболеть и сразу после прививки.

При низком уровне антител, без прививки также высокая вероятность заболеть.

Главное — уровень антител Igg от 100 (т.е. иммунитет от Covid), как увеличить иммунитет — сложный, не до конца изученный вопрос.

Мало кому по ОМС делают анализ крови на антитела:

считаю, что это большая ошибка, т.к. уровень антител говорит о вероятности заболевания.

Если у человека низкие антитела, то он — в зоне риска.

Норматив, чтобы Вас положили в больницу, в Москве поражение легких от 50% (до 60 лет) и от 30% (до 60 лет).

Повышение норматива привело к росту летальности с 2% до 3%.

ДМС при Covid не действует.

По ОМС рекомендуют лечиться дома: врач приносит тьму антибиотиков, противовирусных препаратов и разжижающих кровь препаратов.

Если высокая не сбиваемая температура, вызываете скорую и едете на КТ.

( Читать дальше )

В больницах много людей, сделавших прививку СПУТНИК V, перед прививкой их тесты были отрицательные.

Перед прививкой не мерят уровень антител Igm, Igg.

Если уровень антител Igg близок к 0, то высокая вероятность заболеть и сразу после прививки.

При низком уровне антител, без прививки также высокая вероятность заболеть.

Главное — уровень антител Igg от 100 (т.е. иммунитет от Covid), как увеличить иммунитет — сложный, не до конца изученный вопрос.

Мало кому по ОМС делают анализ крови на антитела:

считаю, что это большая ошибка, т.к. уровень антител говорит о вероятности заболевания.

Если у человека низкие антитела, то он — в зоне риска.

Норматив, чтобы Вас положили в больницу, в Москве поражение легких от 50% (до 60 лет) и от 30% (до 60 лет).

Повышение норматива привело к росту летальности с 2% до 3%.

ДМС при Covid не действует.

По ОМС рекомендуют лечиться дома: врач приносит тьму антибиотиков, противовирусных препаратов и разжижающих кровь препаратов.

Если высокая не сбиваемая температура, вызываете скорую и едете на КТ.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 19 )

Блог им. OlegDubinskiy |Личное мнение про специфику трейдинга в России, личное отношение к видео от Навального и к Газпрому

- 25 января 2021, 10:39

- |

В связи с высоким уровнем коррупции и неэффективностью гос. управления,

по российским акциям может быть выгоден трейдинг, а не долгосрочные инвестиции.

Иностранцев в России отталкивают нестабильность рубля и невозможность отстоять свои интересы в судах

(суды работают на власть, отстоять могут только при наличии высоких связей и покровителей).

Общеизвестно много фактов неэффективности управления Газпромом

(то, что я пишу, в общем доступе: можно погуглить и найти):

— неправильная разработка месторождений для поставок в Китай (скважины — «инвалиды»),

— высокий уровень коррупции,

— известны случаи продажи должностей,

— работают в интересах подрядчиков, а не акционеров,

— газопровод в Приозерск и Петрозаводск (для жителей Ленинградской области и др.) построен на бумаге, миллиарды на строительство уведены,

виновные не найдены (в строительстве газопровода участвуют десятки организаций)

(как дать населению газ, если газопровод — только на бумаге ...),

( Читать дальше )

по российским акциям может быть выгоден трейдинг, а не долгосрочные инвестиции.

Иностранцев в России отталкивают нестабильность рубля и невозможность отстоять свои интересы в судах

(суды работают на власть, отстоять могут только при наличии высоких связей и покровителей).

Общеизвестно много фактов неэффективности управления Газпромом

(то, что я пишу, в общем доступе: можно погуглить и найти):

— неправильная разработка месторождений для поставок в Китай (скважины — «инвалиды»),

— высокий уровень коррупции,

— известны случаи продажи должностей,

— работают в интересах подрядчиков, а не акционеров,

— газопровод в Приозерск и Петрозаводск (для жителей Ленинградской области и др.) построен на бумаге, миллиарды на строительство уведены,

виновные не найдены (в строительстве газопровода участвуют десятки организаций)

(как дать населению газ, если газопровод — только на бумаге ...),

( Читать дальше )

Блог им. OlegDubinskiy |Мнение о рынке: причины роста страха, про рубль, про нефть, про доллар, нефть, почему растет % летальности covid

- 23 января 2021, 07:26

- |

1.

Две причины роста волатильности (vix индекс страха, амплитудв, сглаженная по скользящей средней).

— Рост covid Джо Байден вчера предупредил, что в ближайший месяц от коронавируса могут умереть еще 100 тыс. американцев, локдауны в Европе, Китае и др.

— Джо Байден номинировал на должность главного торгового представителя США Кэтрин Тай, известную своим критическим отношением к Китаю.

Вероятно, торговая война Китая и США продолжится

(рынок рос на ожиданиях окончания торговой войны с Китаем, а по факту может оказаться продолжение и ужесточение торговой войны США и Китая).

2. Уже месяц держу доллар, купленный по 73р. (говорил об этом on line на telegram).

Высокая вероятность коррекции.

Напоминаю о необходимости держать шпаргалку со стопами и дисциплинированно выходить при срабатывании критериев выхода.

Напоминаю о падении добычи нефти в РФ на 25% (4кв.20 к 4 кв.19).

( Читать дальше )

Две причины роста волатильности (vix индекс страха, амплитудв, сглаженная по скользящей средней).

— Рост covid Джо Байден вчера предупредил, что в ближайший месяц от коронавируса могут умереть еще 100 тыс. американцев, локдауны в Европе, Китае и др.

— Джо Байден номинировал на должность главного торгового представителя США Кэтрин Тай, известную своим критическим отношением к Китаю.

Вероятно, торговая война Китая и США продолжится

(рынок рос на ожиданиях окончания торговой войны с Китаем, а по факту может оказаться продолжение и ужесточение торговой войны США и Китая).

2. Уже месяц держу доллар, купленный по 73р. (говорил об этом on line на telegram).

Высокая вероятность коррекции.

Напоминаю о необходимости держать шпаргалку со стопами и дисциплинированно выходить при срабатывании критериев выхода.

Напоминаю о падении добычи нефти в РФ на 25% (4кв.20 к 4 кв.19).

( Читать дальше )

Блог им. OlegDubinskiy |личное мнение о рынке РФ, рубле и западных спекулятивных деньгах: держите шпору с критериями выхода, наступят = выходите без колебаний

- 21 января 2021, 11:58

- |

Комментарии по рынку.

Рынок РФ смотрится слабым:

даже на нефти около $56 и на захлебывающейся от оптимизма США,

ключевые уровни устояли и сейчас идет легкое падение (пока даже не коррекция: коррекцией называют падение от 10%, а будущее мы не знаем).

Ключевые уровни:

индекс Мосбиржи 3500, РТС: 1500, USD / RUB: 73,0.

Индекс доллара 90,0 (важный индикатор настроения).

Пенсионные фонды и др. серьезные длинные деньги на рынок РФ не приходят, а

приходят средства опасающихся западных санкций россиян и прочие спекулятивные деньги.

На рынок приходят спекулятивные западные деньги (14 лет на рынке и видел это много раз):

западные спекулянты, если станет страшно, свалят первыми!

СОВЕТУЮ ШПАРГАЛКУ С ВАШИМИ КРИТЕРИЯМИ ВЫХОДА ДЕРЖАТЬ НА ГОТОВЕ:

ЕСЛИ РЫНОК НЕ МОЖЕТ БОЛЬШЕ РАСТИ, ТО ВЫСОКАЯ ВЕРИЯТНОСТЬ КОРРЕКЦИИ!

Тем, кто не планирует держать акции десятилениями и передать по наследство, пишу Личное Мнение:

при срабатывания Ваших критериев выхода, сваливайте не откладывая !

( Читать дальше )

Рынок РФ смотрится слабым:

даже на нефти около $56 и на захлебывающейся от оптимизма США,

ключевые уровни устояли и сейчас идет легкое падение (пока даже не коррекция: коррекцией называют падение от 10%, а будущее мы не знаем).

Ключевые уровни:

индекс Мосбиржи 3500, РТС: 1500, USD / RUB: 73,0.

Индекс доллара 90,0 (важный индикатор настроения).

Пенсионные фонды и др. серьезные длинные деньги на рынок РФ не приходят, а

приходят средства опасающихся западных санкций россиян и прочие спекулятивные деньги.

На рынок приходят спекулятивные западные деньги (14 лет на рынке и видел это много раз):

западные спекулянты, если станет страшно, свалят первыми!

СОВЕТУЮ ШПАРГАЛКУ С ВАШИМИ КРИТЕРИЯМИ ВЫХОДА ДЕРЖАТЬ НА ГОТОВЕ:

ЕСЛИ РЫНОК НЕ МОЖЕТ БОЛЬШЕ РАСТИ, ТО ВЫСОКАЯ ВЕРИЯТНОСТЬ КОРРЕКЦИИ!

Тем, кто не планирует держать акции десятилениями и передать по наследство, пишу Личное Мнение:

при срабатывания Ваших критериев выхода, сваливайте не откладывая !

( Читать дальше )

Блог им. OlegDubinskiy |Среднесрочный взгляд на рынок

- 19 января 2021, 08:04

- |

Сейчас — смутная ситуация.

РИСКИ.

Но рынки на начали падать (могут расти и дальше), Байден будет добиваться новых пакетов помощи.

Поэтому рост может и продолжаться.

С утра на рынках позитив:

фьючерсы на американские индексы растут, Brent опять $55, индекс доллара = 90,66 (-0,1%).

Личное мнение:

— кто в лонгах, лучше держать (пока критерии выхода не сработают), рост может продолжиться,

— у кого нет портфеля, вкладывать серьезные для Вас суммы в покупку портфеля акций — это очень рискованно в н/вр.

Логично смотреть на индексы волатильности (страха)(VIX, индекс волатильности Чайкина или аналогичные индикаторы):

( Читать дальше )

РИСКИ.

- Рынки на фоне долгосрочного спада экономики на хаях (опять стимулы),

- P/E индекса S&P500 около 40 (при среднем историческом 16), по индикатору Баффета рынки США на историческом максимуме,

- 30% компаний из индекса RUSSELL 2000 (2000 компаний США средней капитализации) — это компании — зомби (доналоговая прибыль ниже стоимости обслуживания долга).

- Начало 2021г. напоминает 2020г.

- RGBI падает с середины апреля.

Но рынки на начали падать (могут расти и дальше), Байден будет добиваться новых пакетов помощи.

Поэтому рост может и продолжаться.

С утра на рынках позитив:

фьючерсы на американские индексы растут, Brent опять $55, индекс доллара = 90,66 (-0,1%).

Личное мнение:

— кто в лонгах, лучше держать (пока критерии выхода не сработают), рост может продолжиться,

— у кого нет портфеля, вкладывать серьезные для Вас суммы в покупку портфеля акций — это очень рискованно в н/вр.

Логично смотреть на индексы волатильности (страха)(VIX, индекс волатильности Чайкина или аналогичные индикаторы):

( Читать дальше )

Блог им. OlegDubinskiy |Динамика роста М2 и М1 в США и РФ, межрыночный анализ, индекс доллара, обзор, начинается коррекция: рынки падают, доллар растет

- 16 января 2021, 12:07

- |

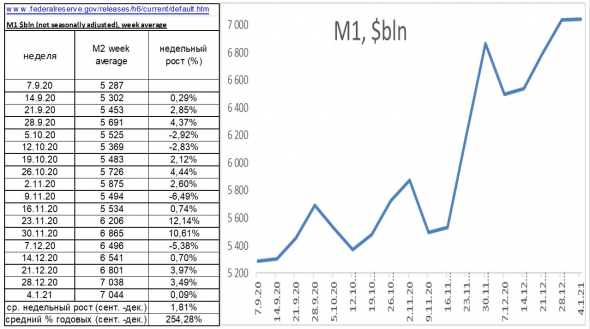

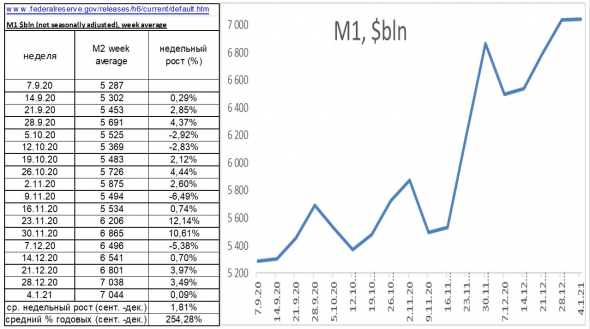

1. Динамика денежной массы в РФ и в США.

Обработал свежие данные с сайтов ФРС и ЦБ РФ.

М2 — М1 = депозиты.

В США М2 растет в темпе 18% годовых, М1 250% годовых.

Опережающий рост М2 по сравнению с М1 говорит о том, что американцы закрывают депозиты (проедают и инвестируют).

Россияне также закрывают депозиты.

Около 0 ставки никому не интересны !

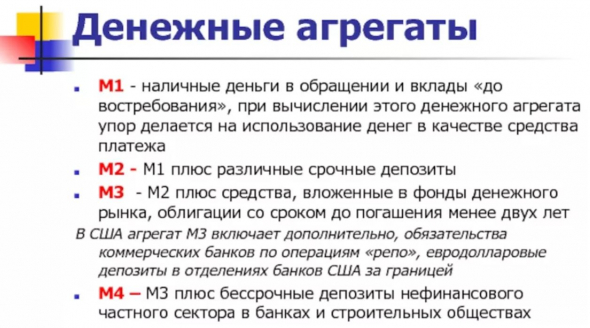

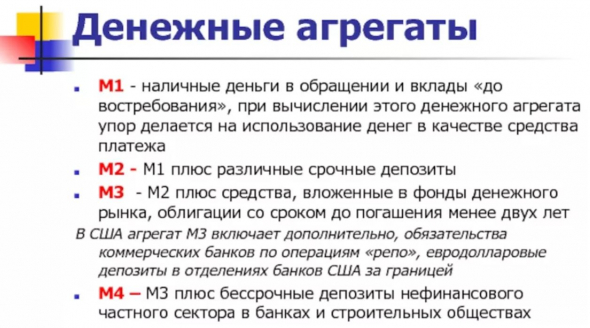

Что такое денежные агрегаты.

Динамика М1 (обработал цифры с сайта ФРС).

( Читать дальше )

Обработал свежие данные с сайтов ФРС и ЦБ РФ.

М2 — М1 = депозиты.

В США М2 растет в темпе 18% годовых, М1 250% годовых.

Опережающий рост М2 по сравнению с М1 говорит о том, что американцы закрывают депозиты (проедают и инвестируют).

Россияне также закрывают депозиты.

Около 0 ставки никому не интересны !

Что такое денежные агрегаты.

Динамика М1 (обработал цифры с сайта ФРС).

( Читать дальше )

Блог им. OlegDubinskiy |утренний обзор, мнение о рынках, индексе доллара и курсе рубля

- 14 января 2021, 09:07

- |

Закрытия 13 января

S&P500 = 3809 (+0,23%), NASDAQ = 13128 (+0,43%), DJ = 31060 (-0,03%),

Срез 14 января 9 утра МСК.

Индексы. Shanghai = 3598 (-0,27%), ASX200 India = 6715 (+0,43%), Nikkei = 28740 (+0,97%), KOSPI = 3144 6 (-0,06%).

Валюты.

Индекс доллара = 90,34 (+0,01%), BTC / USD = 37592 9+0,53%), EURO / USD = 1,2149 (-0,06%), GBP / USD = 1,3633 (-0,03%), USD / JPY = 104,0 (+0,13%), USD / RUB = 73,6500 (-0,18%), EURO / RUB = 89,4935 (-0,17%).

Рынки из стадии роста переходят в боковик, волатильность низкая (страха на рынке нет).

Страх может появиться на росте инфляционных ожиданий (личное мнение).

О взаимосвязи финансовых рынков (валютного, акций, товарного, долгового).

Возможный разворот индекса доллара — это первый серьезный звонок о сомнениях в продолжении роста.

Чаще всего, первыми разворачиваются валютные рынки и рынки облигаций,

за ними — товарные рынки и рынок акций.

Если разворот в индексе доллара произойдет, то это риск для рынков акций и товаров.

Уровень 89 — это сильная поддержка, от которой идет отскок.

На графике, гистограммы слева — это Volume by Price (объем в ценовых диапазонах).

( Читать дальше )

S&P500 = 3809 (+0,23%), NASDAQ = 13128 (+0,43%), DJ = 31060 (-0,03%),

Срез 14 января 9 утра МСК.

Индексы. Shanghai = 3598 (-0,27%), ASX200 India = 6715 (+0,43%), Nikkei = 28740 (+0,97%), KOSPI = 3144 6 (-0,06%).

Валюты.

Индекс доллара = 90,34 (+0,01%), BTC / USD = 37592 9+0,53%), EURO / USD = 1,2149 (-0,06%), GBP / USD = 1,3633 (-0,03%), USD / JPY = 104,0 (+0,13%), USD / RUB = 73,6500 (-0,18%), EURO / RUB = 89,4935 (-0,17%).

Рынки из стадии роста переходят в боковик, волатильность низкая (страха на рынке нет).

Страх может появиться на росте инфляционных ожиданий (личное мнение).

О взаимосвязи финансовых рынков (валютного, акций, товарного, долгового).

Возможный разворот индекса доллара — это первый серьезный звонок о сомнениях в продолжении роста.

Чаще всего, первыми разворачиваются валютные рынки и рынки облигаций,

за ними — товарные рынки и рынок акций.

Если разворот в индексе доллара произойдет, то это риск для рынков акций и товаров.

Уровень 89 — это сильная поддержка, от которой идет отскок.

На графике, гистограммы слева — это Volume by Price (объем в ценовых диапазонах).

( Читать дальше )

Блог им. OlegDubinskiy |утренний обзор, нефть, индекс доллара (вероятен разворот), рубль

- 13 января 2021, 07:20

- |

Brent по дневным: 57,33 (+1,33%),

сильно задран над MA (50)(скользящая средняя по 50 последним значениям).

Индекс доллара по дневным:

( Читать дальше )

сильно задран над MA (50)(скользящая средняя по 50 последним значениям).

Индекс доллара по дневным:

( Читать дальше )

Блог им. OlegDubinskiy |Обзор.мнение о рубле

- 12 января 2021, 07:30

- |

Закрытия 11 января.

S&P500 = 3799 (-0,66%), Nasdaq = 13-36 (-1,25%), DJ = 31008 (-0,29%), Brazil Bovespa = 123255 (-1,46%).

Индекс Мосбиржи = 3482 (+0,80%, был рост на негативном внешнем фоне).

Срез 12 января. 7-15 утра МСК.

Индексы.

Shanghai = 3559 (+0,80%), ASX200 India = 6698 (+0,02%), Nikkei225 = 28165 (+0,43%), Kospi = 3094 (-1,72%, c дна 2020г. рост в 2раза).

Валюты.

Индекс доллара = 90,55 (+0,12%), BTC (биткоин) / USD = 34918 (-1,51%), EURO / USD = 1,2146 (-0,04%), GBP / USD = 1,3521 (+0,08%), USD / JPY = 104,28 (+0,04%), USD / RUB = 74,4370 (-0,35%), EURO / RUB = 90,4370 (=0,27%).

Товарные рынки.

Brent = 55,59 (-0,13%), золото = 1851 (+0б05%)б серебро = 25,2450 (-0,15%).

Прогнозирую нейтральное открытие.

После роста, рынок остывает, но сильной волатильности и сильно плохих новостей нет:

спокойный рынок (как бы размышляет, куда дальше).

Один вчерашний день падения еще не говорит о средне среднесрочной тенденции.

Мониторим, что дальше.

В предыдущих постах написал про риски.

Часто падению предшествует сильная волатильность (сейчас VIX и др. индексы волатильности не значительно растут).

Бывает и медленное падение: медленное падение не вызывает стресса, поэтому оно опаснее для новичков.

( Читать дальше )

S&P500 = 3799 (-0,66%), Nasdaq = 13-36 (-1,25%), DJ = 31008 (-0,29%), Brazil Bovespa = 123255 (-1,46%).

Индекс Мосбиржи = 3482 (+0,80%, был рост на негативном внешнем фоне).

Срез 12 января. 7-15 утра МСК.

Индексы.

Shanghai = 3559 (+0,80%), ASX200 India = 6698 (+0,02%), Nikkei225 = 28165 (+0,43%), Kospi = 3094 (-1,72%, c дна 2020г. рост в 2раза).

Валюты.

Индекс доллара = 90,55 (+0,12%), BTC (биткоин) / USD = 34918 (-1,51%), EURO / USD = 1,2146 (-0,04%), GBP / USD = 1,3521 (+0,08%), USD / JPY = 104,28 (+0,04%), USD / RUB = 74,4370 (-0,35%), EURO / RUB = 90,4370 (=0,27%).

Товарные рынки.

Brent = 55,59 (-0,13%), золото = 1851 (+0б05%)б серебро = 25,2450 (-0,15%).

Прогнозирую нейтральное открытие.

После роста, рынок остывает, но сильной волатильности и сильно плохих новостей нет:

спокойный рынок (как бы размышляет, куда дальше).

Один вчерашний день падения еще не говорит о средне среднесрочной тенденции.

Мониторим, что дальше.

В предыдущих постах написал про риски.

Часто падению предшествует сильная волатильность (сейчас VIX и др. индексы волатильности не значительно растут).

Бывает и медленное падение: медленное падение не вызывает стресса, поэтому оно опаснее для новичков.

( Читать дальше )

Блог им. OlegDubinskiy |Обзор рынков, про риски. Тем, кто в акциях: рекомендую написать для себя критерии выхода и всегда иметь при себе эту шпаргалку (чтобы придерживаться Вашей стратегии)

- 11 января 2021, 10:19

- |

Закрытия 8 января.

S&P500 = 3824 (+0,55%), NASDAQ = 13201 (+1,03%), DJ = 31097 (+0,18%).

С утра 11 января настрой на рынках медвежий.

На telegram с 08 декабря 2020г. пишу что сильный уровень 73р. за доллар и покупал доллары по 73р.

Стоит вспомнить о рисках:

( Читать дальше )

S&P500 = 3824 (+0,55%), NASDAQ = 13201 (+1,03%), DJ = 31097 (+0,18%).

С утра 11 января настрой на рынках медвежий.

На telegram с 08 декабря 2020г. пишу что сильный уровень 73р. за доллар и покупал доллары по 73р.

Стоит вспомнить о рисках:

- рынки высоко над скользящей средней,

- P/E S&P500 около 40 при среднем историческом 16

- резкий рост корпоративных и гос. долгов(падение казначейских облигаций США от 10 лет и рост их доходности от 1% годовых говорит об инфляционных ожиданиях) (рынок облигаций обычно — опережающий индикатор рынка акций),

- ниже 88 индекс доллара не шел, попытки отскока индекса доллара (рост индекса доллара — это почти всегда risk off)

- падение драг. металлов на прошлой неделе (драг. металлы идут в направлении рынка акций): с августа 2020г., среднесрочный тренд на рынке драг. металлов перестал быть растущим,

- слабость рубля: рубль не рос на фоне роста нефти почти на 10%

- 30% компаний средней капитализации в США — это компании — «зомби» (доналоговая прибыль выше, чем стоимость обслуживания долга), задумайтесь: когда ставки будут расти, вырастет стоимость обслуживания долга, как платить ??? Волна банкротств? Выход из долговых проблем через очищение рынка от неплатежеспособных компаний (прохождение через медвежий рынок) ?

- Пауэлл (глава ФРС ДО ФЕВРАЛЯ 2022г.) обещал низкие ставки на годы, при этом 12 голосующих членов ФРС назначаются и смещаются (при наличии причин) Президентом Байденом, провал основной задачи ФРС (контроль за средней инфляцией 2%) может стать причиной замены Байденом тех членов ФРС, которых назначил Трамп.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс