Олег Дубинский

риски инвестиций в Китай и FXCN

- 29 июля 2021, 09:18

- |

карательные меры в отношении высокотехнологичных компаний.

Внезапное падение цен на акции позволит компаниям уйти с рынка старомодным способом:

из-за слишком низкой стоимости.

Однако к делистингу китайских компаний с американских бирж ведут и другие пути.

В августе вступит в силу запрет на инвестиции США в некоторые китайские компании, связанные с военной отраслью или разведкой.

Он затронет Huawei Tecnologies Co., а также три крупнейшие телекоммуникационные компании страны.

У фондовых управляющих будет один год, чтобы избавиться от инвестиций в эти компании.

В соответствии с законом, принятым при администрации Трампа в декабре, китайским компаниям может грозить делистинг,

если они откажутся передавать финансовую информацию американским регуляторам.

В марте Комиссия по ценным бумагам и биржам США начала применять новые правила, которые требуют проверять бухгалтерию китайских компаний. Китай уже давно отказывается разрешать Америке проводить проверки своих фирм, ссылаясь на национальную безопасность.

( Читать дальше )

ФРС: как всегда, ни о чем ? Или Вы считаете иначе ?

- 28 июля 2021, 21:18

- |

Федеральная резервная система (ФРС) сохранила процентную ставку по федеральным кредитным средствам (federal funds rate)

в диапазоне от 0% до 0,25% годовых,

говорится в коммюнике Федерального комитета по операциям на открытом рынке (FOMC)

по итогам заседания, прошедшего 27-28 июля.

Решение совпало с прогнозами экономистов и участников рынка.

Федрезерв сообщил, что

продолжит ежемесячно выкупать активы на общую сумму $120 млрд,

в том числе US Treasuries на $80 млрд и ипотечные бонды на $40 млрд,

«до достижения существенного прогресса в движении к целям максимальной занятости и ценовой стабильности».

Федрезерв подтвердил, что

готов использовать все имеющиеся в его распоряжении инструменты для поддержки экономики США в это сложное время,

содействуя движению к целям максимальной занятости и ценовой стабильности.

Заявление ни о чём, в котором ничего нового ???

Или ВЫ считаете иначе ?

Пишите в комментариях.

Даже при такой голубиной риторике,

индексы США сегодня около 0.

Адрес в telegram@OlegTrading t.me/s/OlegTrading

Чат с > 760 трейдерами tx.me/OlegTradingChat

Каналы telegram бесплатные,

ничего на каналах не продаю: хобби.

Желаю Вам Здоровья и Успеха.

С уважением,

Олег.

Рынок РФ сегодня растёт на нейтральном внешнем фоне. На чём растём?

- 28 июля 2021, 11:30

- |

Индекс РТС в моменте + 0,9% (соответственно, около 0,3% укрепляется рубль).

Внешний фон — нейтральный.

Китай падает ещё с февраля 2021, на этой неделе падение усилилось.

Но остальные мировые рынки позитивны.

На чём сегодняшний рост российского рынка???

Индекс доллара растёт, но рубль к доллару сегодня тоже растёт.

Пишите Ваше мнение в комментариях.

С уважением,

Олег.

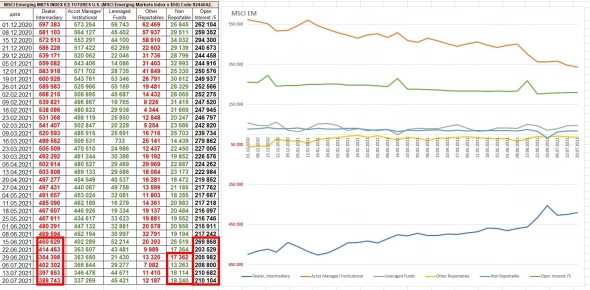

Отчеты СОТ: крупняк ставит на доллар и против развивающихся рынков. Медвежий рынок в Китае.

- 28 июля 2021, 01:51

- |

Высокотехнологичные Китайские акции в свободном падении

- 27 июля 2021, 14:52

- |

базовый индекс

Solactive GBS China ex A-Shares Large & Mid Cap USD Index NTR.

Коррекция уже 35% и движуха продолжается!

Если коррекция станет глубокой (коррекция продолжается), то индекс может стать интересен.

Может мировая коррекция начнётся с Китая?

Конечно, у Китайских индексов низкий коэффициент корреляции с индексами США и Европы.

Если коррекция в Китае снизит потребность Китая в нефти, газе, металлах и др. сырье, эта короекция может породить проблемы у контрагентов и не только.

Китайские инвесторы в последнее время на западе под давлением: расторгают уже заключенные контракты, даже, в некоторых случаях, отнимают собственность.

По китайской древней взаимности,

Китай тоже может конфисковать американскую (и не только) собственность.

При таком сценарии, индекс может просесть и значительно глубже.

Пишите Ваше мнение в комментариях.

Крупняк ставит на рост индекса доллара. Динамика отчетов СОТ (CFTC) по индексу доллара.

- 27 июля 2021, 01:25

- |

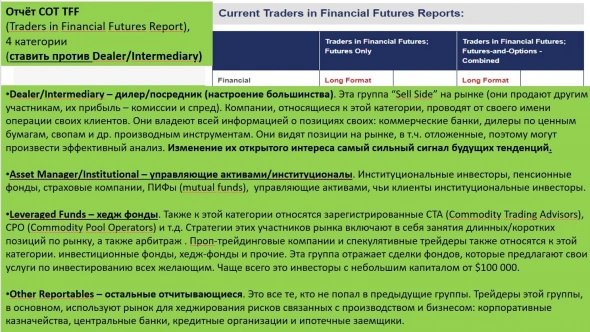

Его выпускает Комиссия по торговле товарными фьючерсами (CFTC).

Отчет содержит реальные данные по объемам позиций трейдеров на фьючерсных рынках США.

Мелкие участники рынка не отчитываются и в отчете их позиции называются non reportable.

(разница между общим количеством контрактов и количеством контрактов, по которым отчитались)

Отчеты COT публикуется раз в неделю

на официальном сайте Комиссии по торговле товарными фьючерсами (CFTC)

в текстовом формате в ночь с пятницы по субботу МСК.

По субботам скачиваю цифры с сайта CFTC

www.cftc.gov/MarketReports/CommitmentsofTraders/index.htm

в свой excel, в excel сделал формулы для обработки информации.

Проанализировал отчеты СОТ (CFTC).

Скачиваю с сайта CFTC в excel.

Написал в excel простую программу: считает лонг минус шорт,

недельные данные по каждой категории участников рынка и

строит графики изменений позиций по каждой категории участников рынка.

( Читать дальше )

крупняк ставит на повышение ставки на 0,25% до конца 2021г.

- 26 июля 2021, 01:48

- |

Si (пара usd/rub): ставя на usd, Вы теряете разницу % ставок в России (6,50%) и в США (0,25%).

Ставя на рубль, Вы, соответственно, выигрываете разницу % ставок = 6,25% годовых.

Если SI не меняется (только для расчёта, теоретически), то по SI посчитал % годовых между соседними фьючерсами.

В 2021г. осталось ещё 3 плановых заседания ЦБ России по ставкам: 10 сентября, 22 октября, 17 декабря.

Можно говорить всё, что угодно, но участники рынка ставят на своё мнение деньги.

Поэтому важно, на что ставят участники рынка, а не что они говорят.

ФРС до конца 2021г. не планирует поднимать ставку.

Шаг изменения ставки ЦБ России = 0,25%.

Если участник рынка считает, что разница между % ставками в США и в России не изменится или будет падать, он покупает ближние контракты и продает такое же количество дальних контрактов.

( Читать дальше )

А для чего непубличному человеку понты???

- 21 июля 2021, 04:04

- |

Про богатую жизнь и $2 млн. в современных деньгах, которые программист с ЗП $5 000 в мес. заработает за всю жизнь.

Богатая жизнь ассоциируется с роллс ройсами, кутежом в казино и т.п.

Знаете, не согласен с таким подходом.

Маркетологи, видимо, стали действительно высокими профи, что так меняют сознанме людей и настраивают на покупку своей продукции.

Например, много лет езжу на Volvo xc90 (первый и единственный владелец).

Машина надёжная, комфортная, семейная, малоугоняемая (по статистике), кроме ТО и регулярной заправки дизелем, больше ничего делать не надо

(не рекламирую, просто пишу, что не вижу смысла менять машину, которая устраивает).

Иногда путешествую (по работе, бывают командировки, иногда, интересные),

сейчас в отпуске и отдыхаю с семьёй на Кубе о.Кайо Коко (4*, обычный номер, all inclusive, в т.ч. включён катамаран, цена на путёвку была демократичная, для многих, вполне доступная цена), нам нравится: Атлантический океан, мало людей, 50% в отеле — канадцы).

( Читать дальше )

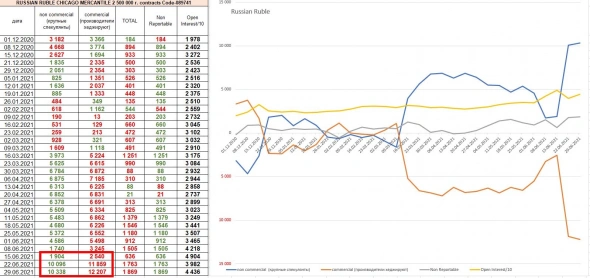

про рубль

- 06 июля 2021, 22:52

- |

USD / RUB.

В выпусках на youtube я рассказывал про резкое увеличение в июле 2021г.

объемов хеджирования производителями валютных рисков (т.е. страховка от падения рубля).

Резкое расхождение между спекулянтами и производителями говорит о высокой вероятности смены тренда

(в 1 полугодии 2021 был тренд на укрепление рубля, смена тренда — это ослабление рубля).

На заседании 23 июля у ЦБ РФ будут веские причины поднять ставку сразу на 0,75% или даже на 1,00%.

Такой рост ставки сильно ударит по производителям и по физ. лицам, которые будут перекредитовываться (по новым, высоким ставкам).

ЦБ России одной рукой борется с инфляцией (поднимает ставку), а другой рукой увеличивает инфляцию, увеличивая скупку валюты и ослабляя рубль.

( Читать дальше )

теги блога Олег Дубинский

- Brent

- Cftc cot

- CNYRUB

- COT отчет

- Dow Jones

- IMOEX

- M2

- NASDAQ

- rgbi

- S&P500

- S&P500 фьючерс

- Si

- usd

- акции

- банки

- башнефть

- брокеры

- БСП

- валюта

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- денежная масса России

- дивиденды

- доллар

- доллар рубль

- евро

- ЕЦБ

- золото

- инвестиции

- индекс доллара

- Индекс МБ

- индекс мосбиржи

- инфляция

- инфляция в России

- инфляция в сша

- Китай

- ключевая ставка ЦБ РФ

- коррекция

- криптовалюта

- Лукойл

- М2

- М2 РФ

- м2 сша

- Магнит

- ммк

- мобильный пост

- Мосбиржа

- московская биржа

- МТС

- наличка

- наличные деньги

- Налогообложение на рынке ценных бумаг

- Нефть

- НЛМК

- Новатэк

- обзор рынка

- облигации

- офз

- ОФЗ облигации

- полюс

- Полюс Золото

- портфель

- портфель инвестора

- прогноз по акциям

- Роснефть

- РТС

- рубль

- русал

- рынки

- рынок

- санкции

- Сбер

- сбербанк

- Северсталь

- СевСталь

- серебро

- Совкомфлот

- СПБ биржа

- ставка

- ставка фрс сша

- ставка ЦБ РФ

- сургут

- сургутнефтегаз

- сша

- татнефть

- трейдинг

- узкая денежная база

- Физики

- форекс

- ФОРТС

- ФРС

- ФРС США

- фьючерс MIX

- фьючерс ртс

- ЦБ РФ

- экономика России

- юань

- Яндекс