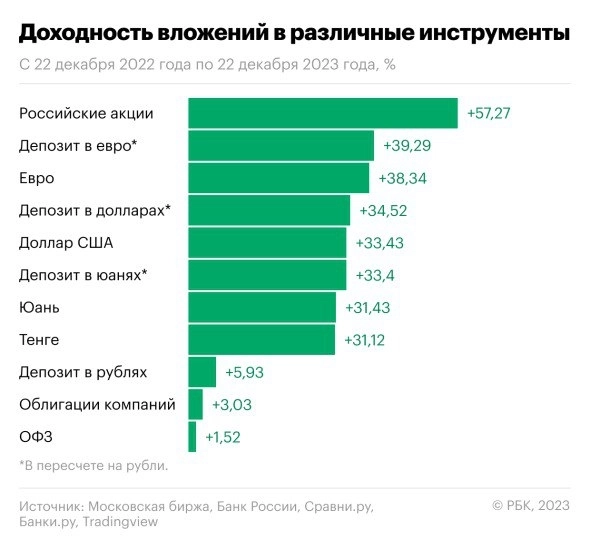

Новости рынков |РБК Инвестиции представляют рейтинг финансовой доходности инструментов за 2023 год

- 04 января 2024, 11:24

- |

При активном управлении портфелем самой выгодной сделкой года с доходностью 64,58% стала покупка тенге 12 января 2023 года по ₽0,14525 и продажа казахстанской валюты 14 августа 2023 года по ₽0,23905.

t.me/selfinvestor

quote.ru/news/658dbc939a79473fce440e25

- комментировать

- Комментарии ( 0 )

Новости рынков |Минфин РФ в 1кв 2024г планирует разместить ОФЗ на 800 млрд руб

- 28 декабря 2023, 16:36

- |

minfin.gov.ru/ru/document?id_4=305633-grafik_auktsionov_po_razmeshcheniyu_obligatsii_federalnykh_zaimov_na_i_kvartal_2024_goda

Новости рынков |Брокер БКС: доходность по индексу ОФЗ в 2024 году достигнет 17%

- 26 декабря 2023, 18:52

- |

Они добавили, что доходность по облигациям с длинным сроком погашениям достигнет 25%, по облигациям с плавающим купонам (флоатерам) – 15%. Доход по корпоративным облигациям от эмитентов второго эшелона со сроком погашения от двух до трех лет может составить 20-25%, ожидают аналитики.

Аналитики «БКС мир инвестиций» отметили, что «замещайки» по прогнозам на 2024 г. выглядят нейтрально.

www.vedomosti.ru/investments/news/2023/12/26/1013097-broker-bks

Новости рынков |Аукционов по размещению ОФЗ в среду не будет: программа госзаимствований на год выполнена — Минфин

- 26 декабря 2023, 16:13

- |

www.interfax.ru/business/

Новости рынков |Минфин в 2024 году разместит гособлигации на 4,46 трлн руб — Frank Media

- 25 декабря 2023, 11:23

- |

Также был установлен порог для размещения гособлигаций в валюте — $1,02 млрд на грядущий год.

frankmedia.ru/150239

Новости рынков |Минфин разместил ОФЗ-ПД 26243 в объеме 10 млрд руб при спросе 24,286 млрд руб, средневзвешенная доходность – 12,00% годовых

- 20 декабря 2023, 14:57

- |

Минфин России информирует о результатах проведения 20 декабря 2023 г. аукциона по размещению ОФЗ-ПД выпуска № 26243RMFS с датой погашения 19 мая 2038 г.

Итоги размещения выпуска № 26243RMFS:

— объем предложения – 10,000 млрд. рублей;

— объем спроса – 24,286 млрд. рублей;

— размещенный объем выпуска – 10,000 млрд. рублей;

— выручка от размещения – 8,755 млрд. рублей;

— цена отсечения – 87,1500% от номинала;

— доходность по цене отсечения – 12,00% годовых;

— средневзвешенная цена – 87,1501% от номинала;

— средневзвешенная доходность – 12,00% годовых.

minfin.gov.ru/ru/document?id_4=305243-o_rezultatakh_razmeshcheniya_ofz_vypuska__26243rmfs_na_auktsione_20_dekabrya_2023_g.

( Читать дальше )

Новости рынков |За 11мес 2023г на рынке корпоративных облигаций (без учета краткосрочных и замещающих, а также ЦФА) состоялось размещение 1245 выпусков на общую сумму почти 5 трлн руб (+60% г/г)

- 14 декабря 2023, 10:50

- |

Основными игроками на рынке стали финансовые организации во главе с банками. Реальный сектор, доминировавший на рынке в прошлом году, отошел на второй план, но, в отличие от банков, сделки здесь более масштабны.

В былые годы значительным источником финансирования выступал внешний рынок заимствований, который из-за санкций теперь закрыт для российских эмитентов — компании переориентировались на внутренний.

В осенние месяцы эмитенты активно размещали облигации с плавающим купоном — так называемые флоатеры.

( Читать дальше )

Новости рынков |Преобладание "классики" (инструменты с фиксированной ставкой) в структуре внутреннего долга остается приоритетом Минфина РФ — глава департамента

- 07 декабря 2023, 11:35

- |

Минфин РФ по-прежнему отдает предпочтение инструментам с фиксированной ставкой: их доминирование в структуре внутренних заимствований должно сохраняться.

«На мой взгляд, мы как суверенный заемщик тоже справились (с задачами в уходящем году — ИФ). Программа 2023 года у нас выполнена практически на 100%, мы привлекли порядка 2,5 трлн рублей долгового финансирования. При этом важно, что в структуре наших размещений преобладают долгосрочные фиксы, что для нас остается ключевым приоритетом», — сказал директор департамента госдолга и государственных финансовых активов министерства Денис Мамонов, выступая на конгрессе Cbonds в Санкт-Петербурге.

«На следующий год перед нами стоит еще более амбициозная задача: предстоит привлечь свыше 4 трлн рублей нового долга», — отметил Мамонов.

www.interfax.ru/business/935104

Новости рынков |Минфин в 2023г планирует занять до 68,3 млрд руб, превысив верхний предел внутреннего госдолга, для замещения внешних заимствований РФ в эквиваленте до $1 млрд

- 06 декабря 2023, 17:47

- |

tass.ru/ekonomika/19470899

Новости рынков |Минфин РФ с начала 4кв разместил ОФЗ на 522,5 млрд руб, перевыполнив квартальный план на 4,5%, всего с начала года по 6 декабря Минфин разместил ОФЗ на 2,79 трлн руб

- 06 декабря 2023, 14:54

- |

www.interfax.ru/business/934934

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс