Блог им. MikeMyDayAuthors |Как планы 529 способствуют равенству

- 06 июня 2021, 09:48

- |

WSJ рассказывает о преимуществах и недостатках сберегательных планов 529, предназначенных для накоплений на цели образования. Планы 529 бывают двух основных разновидностей. Более распространенный тип — это план сбережений для колледжа 529, когда родители, бабушки, дедушки и другие лица могут инвестировать деньги, которые будут использоваться для покрытия расходов на квалифицированное образование. Менее распространенный тип — это программа с предоплатой обучения 529, которую некоторые штаты и консорциум частных колледжей предлагают, чтобы позволить родителям, бабушкам и дедушкам и другим лицам вносить предоплату за обучение в участвующих школах по установленной цене сегодня. Некоторые штаты предлагают оба типа планов.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. MikeMyDayAuthors |Сравнение вложений домашних хозяйств

- 01 июня 2021, 09:12

- |

По данным статистики финансовых счетов центральных банков попытался сравнить долю прямых вложений в АКЦИИ в общей стоимости финансовых активов ДОМАШНИХ ХОЗЯЙСТВ в США, Китае и России (данные по России по состоянию на октябрь 2020 г.). Результат удивил. Прямые инвестиции в акции домашних хозяйств в России оказались ВЫШЕ, чем у населения в США и на порядок выше, чем в Китае. Несмотря на «массовый приход частных инвесторов» на биржу доля активов домашних хозяйств в акции у населения России в целом не растет, а снижается. Впрочем, как и в Китае. По моему мнению, данные о финансовых активах домашних хозяйств в России в статистике финансовых счетов сильно искажены объединением финансов простых людей и олигархов. Получается, у каждой группы свои проблемы. У олигархов слишком много акций, а у населения слишком мало иных сбережений.

( Читать дальше )

Блог им. MikeMyDayAuthors |Интересная статистика сделок обратного РЕПО ФРС

- 26 мая 2021, 16:40

- |

© текст Александр Абрамов

P.S.

На смартлабе только часть постов, остальные — в телеграмм.

(некоторые смартлабовцы не любят, когда ставят ссылку на телеграмм в посте, если вы из таких, сорри)

Блог им. MikeMyDayAuthors |США вернулись в положение до кризиса 2008 года

- 24 мая 2021, 10:07

- |

© текст Александр Абрамов

P.S.

На смартлабе только часть постов, остальные — в телеграмм.

(некоторые смартлабовцы не любят, когда ставят ссылку на телеграмм в посте, если вы из таких, сорри)

Блог им. MikeMyDayAuthors |Фонды жизненного цикла (Target Funds) в США

- 22 мая 2021, 16:39

- |

Интересно, что на специальном научном семинаре в РАНХиГС в этом году мы обсуждали идеи данной статьи вместе с ее авторами, и мне довелось быть оппонентом. Мне статья очень понравилась. Она позволяет многое узнать об экономике фондов жизненного цикла в США.С учетом публикации Рекенталера я лишь укрепился в своих ключевых впечатлениях о ФЖЦ.

1. Полностью согласен с Рекенталером в том, что ФЖЦ – это визитка корпоративных планов 401k в США. Без таких фондов данные планы вряд ли были успешными и популярными.

( Читать дальше )

Блог им. MikeMyDayAuthors |«Капиталистическая культура, построившая Америку»

- 15 мая 2021, 11:21

- |

WSJ обращает внимание на один неброский инвестиционный банк в США, сыгравший за 200 лет своего существования огромную роль в реализации многих стратегических проектов США (план Маршалла, превращение доллара в ведущую мировую валюту, холодная война с СССР и др.). Ее название — Brown Brothers Harriman. (Честно признаюсь лично я никогда не слышал об этом банке ранее, а зря).

WSJ обращает внимание на один неброский инвестиционный банк в США, сыгравший за 200 лет своего существования огромную роль в реализации многих стратегических проектов США (план Маршалла, превращение доллара в ведущую мировую валюту, холодная война с СССР и др.). Ее название — Brown Brothers Harriman. (Честно признаюсь лично я никогда не слышал об этом банке ранее, а зря).( Читать дальше )

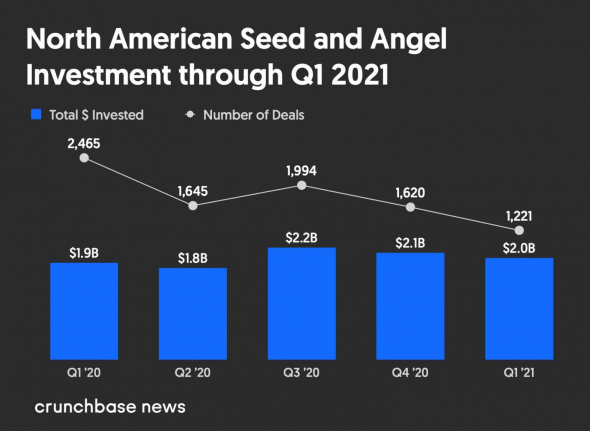

Блог им. MikeMyDayAuthors |Отчет по венчурам

- 09 апреля 2021, 16:19

- |

Но в свежем отчете Cruchbase есть интересные моменты:

. Общий объем венчурного финансирования в деньгах растет

. Количество Seed-раундов падает.

. В деньгах Seed-рынок стагнирует, т.е. средний чек сида растет.

. Early-stage (Series A-B) тоже как-то вяло стагнируют в количестве сделок, просто повышая средний чек.

. Зато preIPO раунды и IPO радостно пампятся в штуках и в баксах.

О чем это может говорить?

1. Инвесторы на фоне кризиса испугались инвестировать во что-то новое, хотят «гарантированных» иксов.

( Читать дальше )

Блог им. MikeMyDayAuthors |Про финтех и разницу менталитетов

- 04 апреля 2021, 18:33

- |

Суть продукта: AI-скоринг, позволяющий формировать сбалансированные кредитные портфели по соотношению профит-риск, фокус на кредитах наличными для физлиц. По словам компании их скоринг дает на 75% меньше дефолтов, чем у конкурентов.

Десятки банков-партнеров по всей стране, растущий многомиллиардный бизнес.

В России свой путь: слишком высокая концентрация умников и самоделкиных на квадратный километр, поэтому все пытаются делать скоринг сами, и считают его уникальной священной коровой. В итоге успешных российских стартапов в этой нише я не встречал

Была популярная Скориста для МФО, но про нее все шутили на митапах и использовали как базовый ориентир для дальнейшего изучения заемщика. Эквифакс — не стартап и не российский

Есть ли кейсы внедрения скоринга от местного стартапа в десятках российских банков?

©George Goognin

P.S.

На смартлабе только часть постов, остальные — в телеграмм.

(некоторые смартлабововцы не любят, когда ставят ссылку на телеграмм в посте, если вы из таких, сорри)

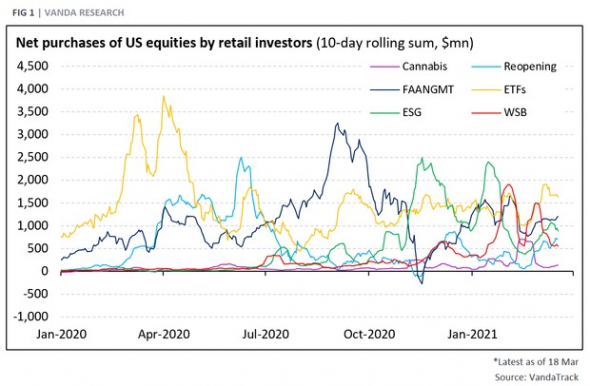

Блог им. MikeMyDayAuthors |Изменение поведения индивидуальных инвесторов после пандемии

- 26 марта 2021, 15:58

- |

В статье мне понравился вот этот рисунок, где анализируются виды активов, которые покупают индивидуальные инвесторы на биржах. Лидируют ETFs – диверсифицированные портфели. И в России было бы разумным, чтобы вложения индивидуальных инвесторов переключались от индивидуальных акций в сторону диверсифицированных портфелей.

© текст Александр Абрамов

( Читать дальше )

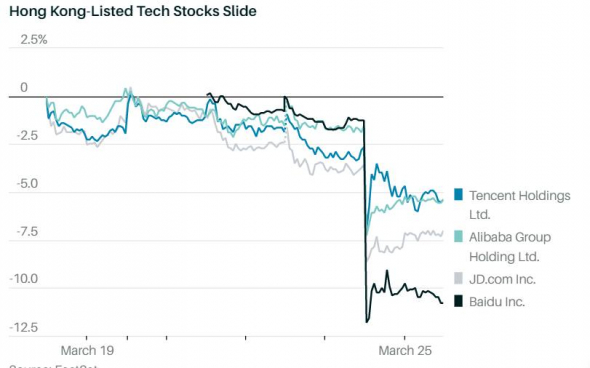

Блог им. MikeMyDayAuthors |Акции китайских технологических компаний пропадут с рынка США

- 25 марта 2021, 17:47

- |

Закон о отчетности иностранных холдинговых компаний, может предполагает их делистинг, если Public Company Accounting Oversight Board не может полностью проверить их финансовую отчетность. Закон также требует, чтобы компании сообщали, контролируются ли они иностранным правительством, и называли каждого должностного лица Коммунистической партии Китая, которое является членом совета директоров. Мне кажется, что Китай не пойдет на встречу американскому закону, что делает делистинг этих компаний из США весьма вероятным. Глобальный фондовый рынок начнет распадаться на блоки. Для России это может быть риском, поскольку совсем рядом теперь с ней будет работать второй по мощности рынок в мире. Российские компании будут активно смотреть в его сторону.

© текст Александр Абрамов

P.S.

На смартлабе только часть постов, остальные — в телеграмм.

(некоторые смартлабововцы не любят, когда ставят ссылку на телеграмм в посте, если вы из таких, сорри)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс