SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. MikeMyDayAuthors |Управление ликвидностью банковской системы ФРС

- 22 марта 2021, 16:41

- |

Боюсь здесь я не все понимаю. Речь идет о двух изменениях.

1. С 31 марта восстанавливается так называемое правило дополнительного кредитного левериджа банков. Это правило требует, чтобы крупнейшие банковские холдинговые компании держали как минимум 5% капитала по отношению ко всем активам, включая казначейские обязательства и резервы. На период пандемии государственные облигации и резервы банков в ФРС исключались из стоимости активов. Зачем восстанавливается правило? Одна из версий – демократы с Сенате требуют восстановления для повышения надежности банковской системы. Возможное последствие от этой меры – банки станут активнее избавляться от долгосрочных гособлигаций, вызывая дальнейший рост их доходности.

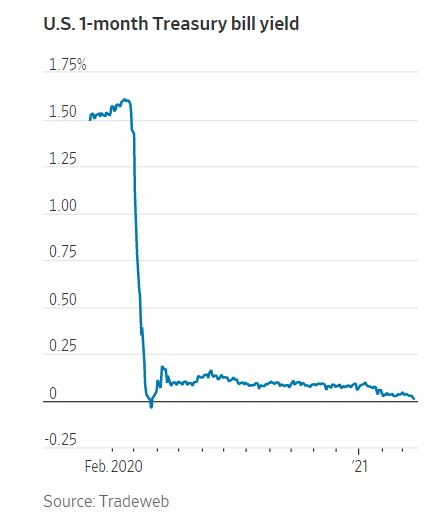

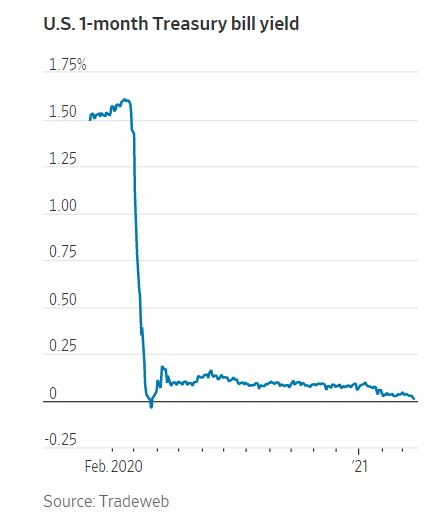

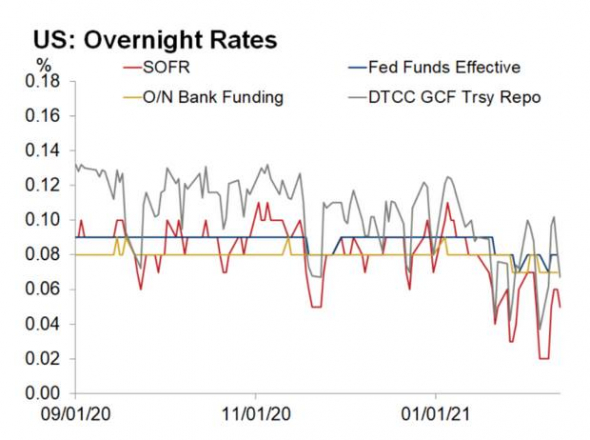

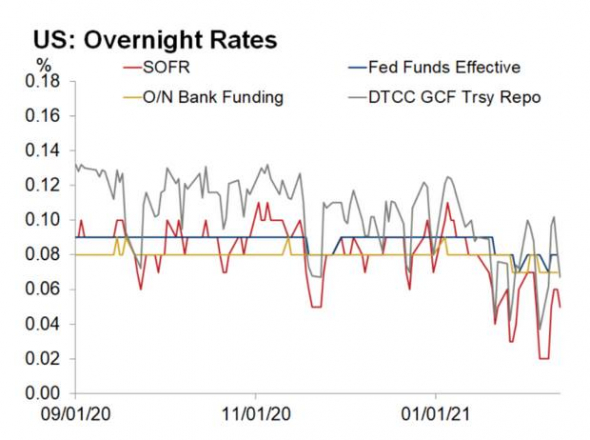

2. Другое изменение внешне выглядит техническим: ФРС ослабило лимиты на контрагента по сделкам обратного РЕПО. Кая я понимаю, это инструмент размещения избыточной денежной ликвидности в ФРС. Ранее контрагент мог заключать с ФРС до 30 млрд долл. в день по сделкам обратного РЕПО; теперь эта цифра увеличилась до 80 млрд долл. судя по комментариям в WSJ участники рынка воспринимают эту меру как подготовку ФРС к стабилизации негативной ситуации, которая складывается с доходностью краткосрочных казначейских обязательств. Как показано на графике, она резко упала и грозит перейти в отрицательную зону, что говорит о переизбытке ликвидности в банковской системе, усиливающейся в связи с пакетом стимулирующих мер. По мнению одного из аналитиков Bank of America, если краткосрочные ставки не стабилизируются, ФРС может пойти на повышение процентной ставки по избыточным резервам или ставок по однодневным обратным сделкам РЕПО. Иными словами, начать стерилизацию избыточной банковской ликвидности.

( Читать дальше )

1. С 31 марта восстанавливается так называемое правило дополнительного кредитного левериджа банков. Это правило требует, чтобы крупнейшие банковские холдинговые компании держали как минимум 5% капитала по отношению ко всем активам, включая казначейские обязательства и резервы. На период пандемии государственные облигации и резервы банков в ФРС исключались из стоимости активов. Зачем восстанавливается правило? Одна из версий – демократы с Сенате требуют восстановления для повышения надежности банковской системы. Возможное последствие от этой меры – банки станут активнее избавляться от долгосрочных гособлигаций, вызывая дальнейший рост их доходности.

2. Другое изменение внешне выглядит техническим: ФРС ослабило лимиты на контрагента по сделкам обратного РЕПО. Кая я понимаю, это инструмент размещения избыточной денежной ликвидности в ФРС. Ранее контрагент мог заключать с ФРС до 30 млрд долл. в день по сделкам обратного РЕПО; теперь эта цифра увеличилась до 80 млрд долл. судя по комментариям в WSJ участники рынка воспринимают эту меру как подготовку ФРС к стабилизации негативной ситуации, которая складывается с доходностью краткосрочных казначейских обязательств. Как показано на графике, она резко упала и грозит перейти в отрицательную зону, что говорит о переизбытке ликвидности в банковской системе, усиливающейся в связи с пакетом стимулирующих мер. По мнению одного из аналитиков Bank of America, если краткосрочные ставки не стабилизируются, ФРС может пойти на повышение процентной ставки по избыточным резервам или ставок по однодневным обратным сделкам РЕПО. Иными словами, начать стерилизацию избыточной банковской ликвидности.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. MikeMyDayAuthors |Эмиссия в США

- 18 марта 2021, 18:36

- |

США решили напечатать еще пару триллионов баксов, и советский народ снова загундел: ууу, доллар обрушится, Америке конец. А конец ли?)Во-первых, народу напрямую раздадут всего 900 ярдов, по $1400 на человека, и то лишь небогатым. Да, во многих Штатах $75k/год до налогов — ни о чем. Например, в самой населенной Калифорнии после налогов останется $4.66k/mo [1] — копейки, которых хватит на еду, ипотеку, коммуналку, студенческий кредит, автокредит и проценты по кредитке.

Остальной триллион размажут тонким слоем по закупке вакцин, налоговым вычетам, компенсации старых долгов местных бюджетов, помощи пенсионным фондам итд итп [2].

( Читать дальше )

Остальной триллион размажут тонким слоем по закупке вакцин, налоговым вычетам, компенсации старых долгов местных бюджетов, помощи пенсионным фондам итд итп [2].

( Читать дальше )

Блог им. MikeMyDayAuthors |Классификация американских кризисов

- 13 марта 2021, 20:06

- |

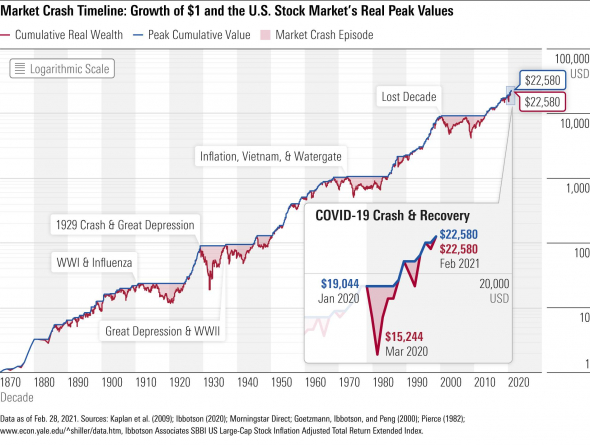

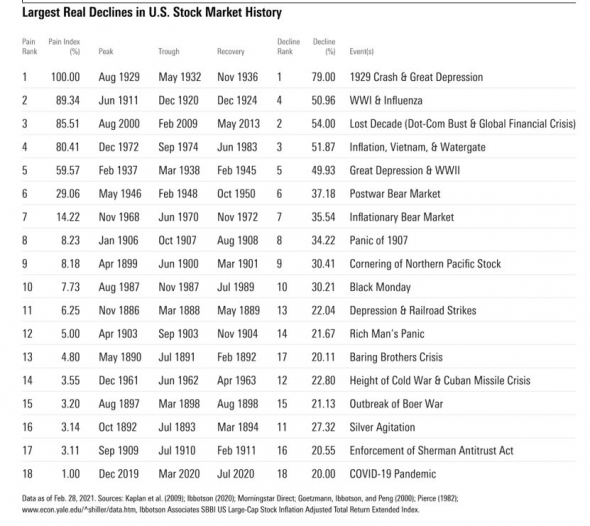

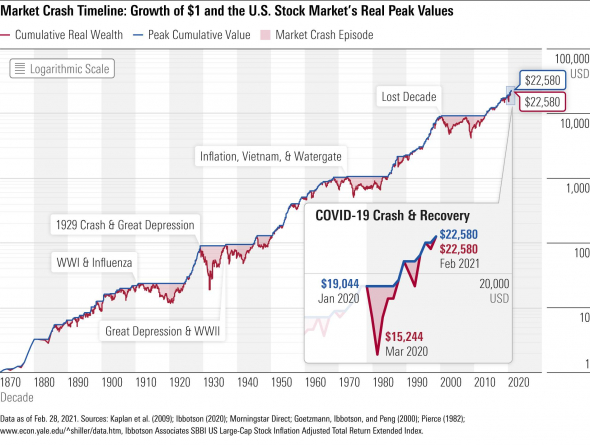

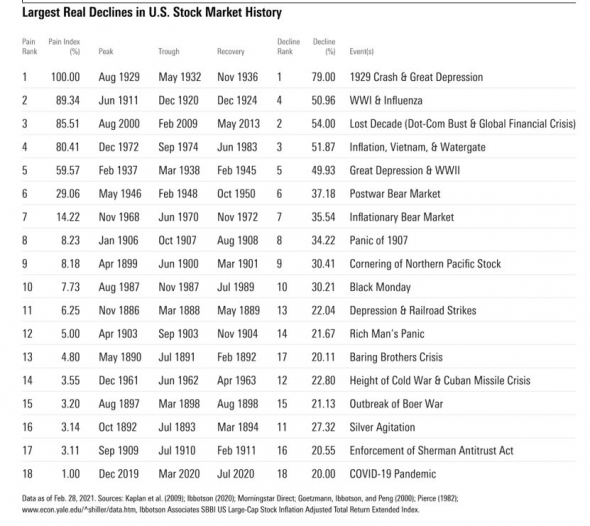

Интересная статья в Morningstar экономиста Paul Kaplan, которого считаю одним из лучших систематизаторов финансовых кризисов. У него есть оригинальная методика классификации американских кризисов в зависимости от площади фигур (заштрихованы на картинках), ограничиваемых линией спада- восстановления рынка и линией, проводимой от предкризисного пика до точки восстановления рынка. В качестве индекса он использует динамику стоимости 1 доллара США, инвестированного в широкий индексный портфель с учетом реинвестирования дивидендов.

( Читать дальше )

( Читать дальше )

Блог им. MikeMyDayAuthors |Что плохого сделал ФРС

- 09 марта 2021, 17:41

- |

Хорошо, что начинают появляться профессиональные книги с критикой политики ФРС за последние 10 лет, которая, по мнению автора вот этой книги, нанесла огромный ущерб благосостоянию среднего класса в США, сделав многие домашние хозяйства чистыми должниками без шансов вылезти из долгов в условиях очень низких темпов роста американской экономики после кризиса 2008 г. Barron’s публикует интервью с автором книги — Карен Петру, которая на протяжении десятилетий играла тихую роль консультанта и советника банков, центральных банков и крупных инвесторов. Мне понравилась одна из идей автора о том, что причиной многих спорных решений ФРС является его ориентация на поддержание узкого круга экономических показателей, ряд из которых (например, уровень безработицы), по признанию самих же регуляторов является весьма условным индикатором. На мой взгляд это же можно сказать о показателе инфляции.

( Читать дальше )

( Читать дальше )

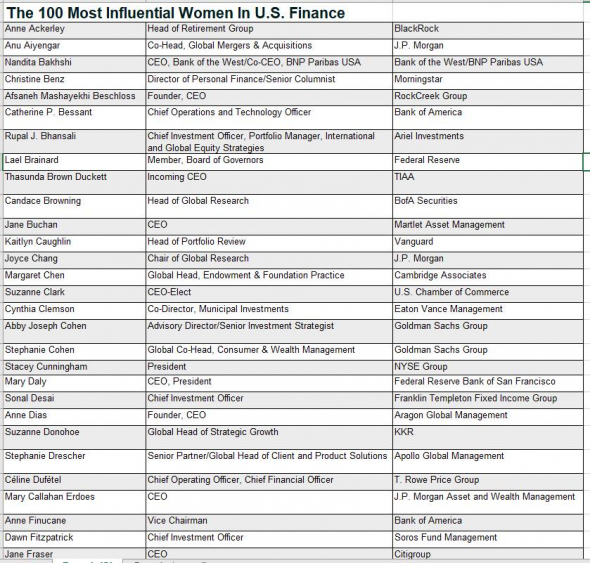

Блог им. MikeMyDayAuthors |100 наиболее влиятельных женщин в финансах США в 2020 г. по версии издания Barron's. Список составлен по алфавиту, конечно.

- 06 марта 2021, 21:37

- |

Блог им. MikeMyDayAuthors |РЕПО в США

- 05 марта 2021, 18:03

- |

На основании статьи в MarketWatch о состоянии рынка РЕПО в США отчетливо видится разрушительная роль монетарных властей США в обеспечении финансовой стабильности.

Сначала несколько моих субъективных рассуждений. Помните события сентября 2019 г., когда на межбанковском рынке в США ставки по сделкам РЕПО внезапно взлетели до 9% без какого-то явного повода. А сами «финансово-стабильные» крупные банки оказались не в состоянии успокоить рынок. Это был позор рынка саморегулирования! В ситуацию пришлось вмешиваться ФРС, которая еще за несколько месяцев до пандемии «откупорила бутылку» QE. Парадокс тех странных дней был объяснен позднее. Оказалось, что гайки в пруденциальном надзоре за системно-значимыми банками были затянуты столь сильно, что в сложной ситуации они не рискнули использовать запасы денежных средств и государственных бумаг для купирования временного кризиса на межбанке. Очевидно, нужна была реформа банковского регулирования, на которую, впрочем, монетарные власти США как-то забили…

( Читать дальше )

Сначала несколько моих субъективных рассуждений. Помните события сентября 2019 г., когда на межбанковском рынке в США ставки по сделкам РЕПО внезапно взлетели до 9% без какого-то явного повода. А сами «финансово-стабильные» крупные банки оказались не в состоянии успокоить рынок. Это был позор рынка саморегулирования! В ситуацию пришлось вмешиваться ФРС, которая еще за несколько месяцев до пандемии «откупорила бутылку» QE. Парадокс тех странных дней был объяснен позднее. Оказалось, что гайки в пруденциальном надзоре за системно-значимыми банками были затянуты столь сильно, что в сложной ситуации они не рискнули использовать запасы денежных средств и государственных бумаг для купирования временного кризиса на межбанке. Очевидно, нужна была реформа банковского регулирования, на которую, впрочем, монетарные власти США как-то забили…

( Читать дальше )

Блог им. MikeMyDayAuthors |Рейтинг онлайн брокеров США от Barron’s.

- 28 февраля 2021, 17:16

- |

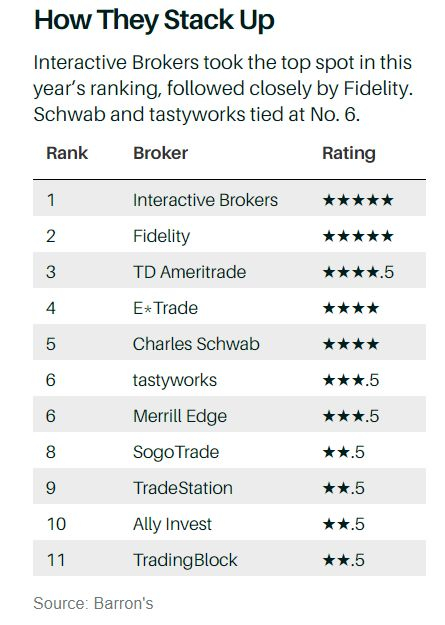

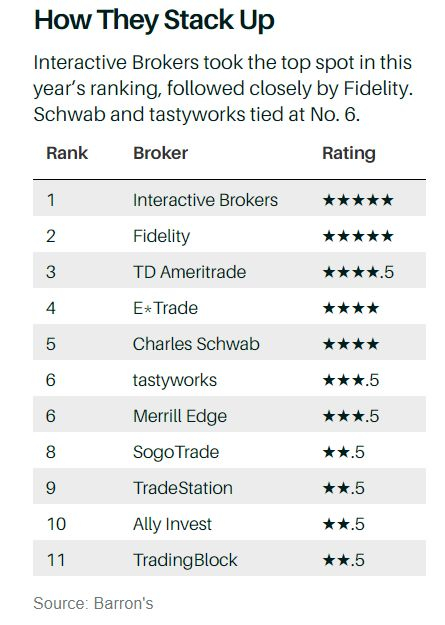

В этом году он включает 11 компаний, но Barron’s почему-то не раскрывает, из чего складывается итоговая оценка. Три брокера не участвовали (как и в прошлом году): Firstrade, Vanguard и You Invest — самостоятельная брокерская дочка JPMorgan Chase.

Победители-2021 как и в прошлом году Interactive Brokers и Fidelity Investments. Особенностью рейтинга этого года была попытка оценить финтех брокеров – Robinhood, Webull и Moomoo. Robinhood не предоставляет многих услуг, которые клиенты получают от классических онлайн брокеров. Тем не менее, компания заполнила обширную анкету Barron’s и ответила на их вопросы.

Вывод администратора рейтинга таков (цитирую). «Наш вывод? Если вы серьезно относитесь к инвестированию, Robinhood не для вас. Если вы хотите что-то, напоминающее ставки на спорт, и у вас есть немного денег, чтобы их сжечь, это другая история» (!!!)

( Читать дальше )

Победители-2021 как и в прошлом году Interactive Brokers и Fidelity Investments. Особенностью рейтинга этого года была попытка оценить финтех брокеров – Robinhood, Webull и Moomoo. Robinhood не предоставляет многих услуг, которые клиенты получают от классических онлайн брокеров. Тем не менее, компания заполнила обширную анкету Barron’s и ответила на их вопросы.

Вывод администратора рейтинга таков (цитирую). «Наш вывод? Если вы серьезно относитесь к инвестированию, Robinhood не для вас. Если вы хотите что-то, напоминающее ставки на спорт, и у вас есть немного денег, чтобы их сжечь, это другая история» (!!!)

( Читать дальше )

Блог им. MikeMyDayAuthors |Пенсии в РФ и США

- 22 февраля 2021, 18:00

- |

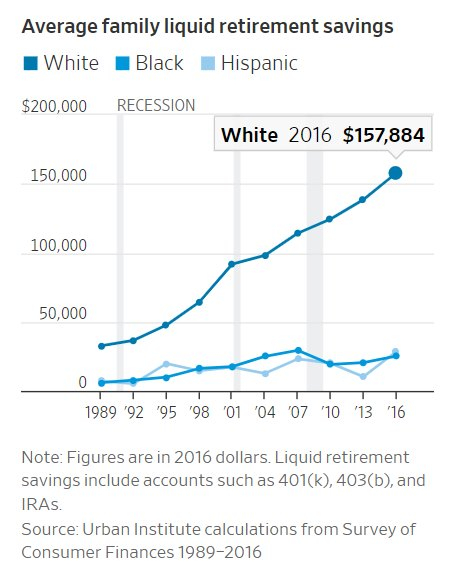

Минфин России разработал секретный план, как «помочь» гражданам с их пенсионными накоплениями, читаю в СМИ. Надеюсь, он будет не менее эффективным, чем тот, который был реализован ими же в 2003 г., а потом заморожен в 2014 г. на целые 7 лет. А что делать, пока этот план еще не принят? Перечитывать «Хижину дяди Тома». Чтобы очередной раз осознать, что другим приходится еще хуже…Что ж, почитаем нечто похожее. Как раз сегодня WSJ публикует большую статью о том, как плохо обстоят дела с пенсионными планами афроамериканцев.

С недавнего времени американское общество не на шутку озаботилось проблемами социального неравенства. Почувствуйте накал страстей просто из этой фразы в официальном отчете о здравоохранении и экономической справедливости, написанном председателем комитета Палаты представителей Конгресса США Ричардом Нилом: «Не существует серебряной пули для исправления несправедливости, которая была создана 400 лет назад и глубоко укоренилась в наших системах, институтах и законах».

( Читать дальше )

С недавнего времени американское общество не на шутку озаботилось проблемами социального неравенства. Почувствуйте накал страстей просто из этой фразы в официальном отчете о здравоохранении и экономической справедливости, написанном председателем комитета Палаты представителей Конгресса США Ричардом Нилом: «Не существует серебряной пули для исправления несправедливости, которая была создана 400 лет назад и глубоко укоренилась в наших системах, институтах и законах».

( Читать дальше )

Блог им. MikeMyDayAuthors |Учитесь правильно делать бизнес по-американски

- 14 февраля 2021, 13:25

- |

1. Берешь афроамериканских фаундеров. Желательно женщин и LGBTQ+, но простые парни тоже сойдут.

2. Поднимаешь раунд от венчурных капиталистов.

3. Пишешь на сайте и в модных стартап-СМИ: мы против хищнических кредитов, и вообще мы мечтаем быть awesome и сделать деньги доступными. Мы хотим облегчить тягостное долговое бремя народных масс. И вообще мы за financial inclusion для бедных black brothers.

4. В своем приложении нежно пишешь вместо % — “чаевые” кредитору

А по факту:

ставка 5% за 2 недели,

130% годовых.

Не ведитесь на маркетинг и пиар, всегда вникайте в цифры и факты

( Читать дальше )

Блог им. MikeMyDayAuthors |Жизнь после Трампа

- 12 февраля 2021, 15:15

- |

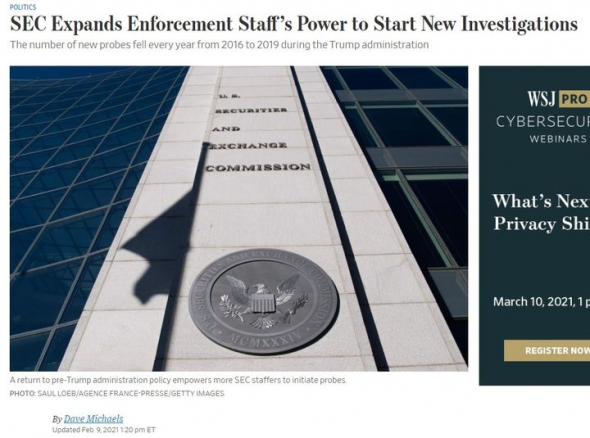

Это было видно даже из далекой Москвы, что ослабление роли SEC на финансовом рынке США было одним из направлений политики Трампа.

WSJ пишет, что при Трампе число высокопоставленных должностных лица SEC, обладавших правом вызывать в суд компании и частных лиц для получения записей или свидетельских показаний, было ограничено до 2-х (!!!). Теперь при Байдене этот круг расширится до 36 человек. Кроме того, согласно данным, недавно опубликованным SEC, количество новых расследований сокращалось каждый год при администрации Трампа с 1063 в 2016 году до 827 в 2019 году. Количество завершенных исполнительных действий снизилось с 548 в 2016 году до 405 в 2020 году, хотя в 2019 году оно достигло 526.

Самым интересным фактом, который я узнал для себя, в ходе лихорадки GameStop, пожалуй, было то, что в 2020 г. компания Citadel была третьей по объему взносов в избирательный фонд Трампа.

© текст Александр Абрамов

P.S.

На смартлабе только часть постов, остальные — в телеграмм.

(некоторые смартлабововцы не любят, когда ставят ссылку на телеграмм в посте, если вы из таких, сорри)

WSJ пишет, что при Трампе число высокопоставленных должностных лица SEC, обладавших правом вызывать в суд компании и частных лиц для получения записей или свидетельских показаний, было ограничено до 2-х (!!!). Теперь при Байдене этот круг расширится до 36 человек. Кроме того, согласно данным, недавно опубликованным SEC, количество новых расследований сокращалось каждый год при администрации Трампа с 1063 в 2016 году до 827 в 2019 году. Количество завершенных исполнительных действий снизилось с 548 в 2016 году до 405 в 2020 году, хотя в 2019 году оно достигло 526.

Самым интересным фактом, который я узнал для себя, в ходе лихорадки GameStop, пожалуй, было то, что в 2020 г. компания Citadel была третьей по объему взносов в избирательный фонд Трампа.

© текст Александр Абрамов

P.S.

На смартлабе только часть постов, остальные — в телеграмм.

(некоторые смартлабововцы не любят, когда ставят ссылку на телеграмм в посте, если вы из таких, сорри)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс