Блог им. LaraM |Дивиденды2022. Новая реальность

- 05 марта 2022, 13:32

- |

Черкизово: почему переносят дату ГОСА

Вот уже второй брокер выложил сообщение об отмене дивидендов Черкизово. Цитирую: BCS Express Совет директоров Черкизово отменил рекомендации по выплате дивидендов за 2021

А вчера такую же новость выложил Финам. Цитирую Совет директоров «Черкизово» отменил рекомендацию по выплате дивидендов за 2021 год

Разбираемся, что же произошло на самом деле.

СД ЧЕРКИЗОВО 04.03.22 принял решение отменить проведение годового общего собрания акционеров, созванного на 25 марта 2022 года. Годовое собрание акционеров будет проведено в сроки, предусмотренные действующим законодательством".

То есть отменили НЕ дивиденды, отменили проведение ГОСА 25.03.2022. Перенесли ГОСА на более позднюю дату.

Что могло быть причиной?

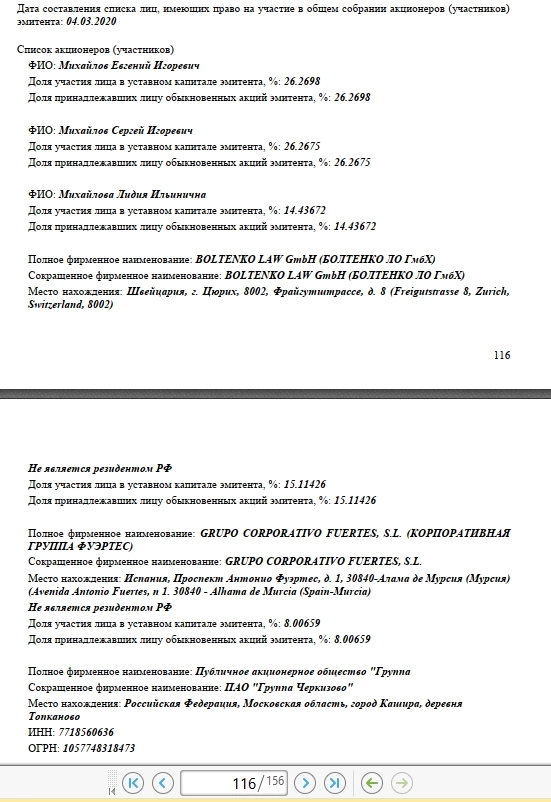

Смотрю Ежеквартальный отчет эмитента, раздел 6 Состав владельцев компании.

В составе участников есть НЕРЕЗИДЕНТЫ. А нерезидентам ЦБ запретил переводить дивиденды. Цитирую Ведомости: Банк России подготовил предписание, которое запрещает профучастникам переводить нерезидентам доходы по ценным бумагам российских эмитентов. Фактически, речь о моратории на вывод дивидендов и процентов по облигациям. Кроме этого, будет предусмотрен запрет на вывод «дочками» иностранных холдингов прибыли за рубеж. Выдача зарубежным холдингам займов от российских дочек уже запрещена.

Источник: vedomosti.ru (https://www.vedomosti.ru/economics/articles/2022/02/28/911373-tsb-zapretil-perevodit-dividendi)

В такой ситуации перенос ГОСА выглядит объяснимо просто потому, что владельцы- нерезиденты- это россияне, но просто зарегистрированные за рубежом.Почему бы им не получить собственные дивиденды?

Таких компаний, у которых есть владельцы- российские нерезиденты, на рфр достаточно много. Я начала делать список таких эмитентов, выложу позднее в тг канале t.me/divForever

( Читать дальше )

- комментировать

- ★9

- Комментарии ( 30 )

Блог им. LaraM |Дивиденды2019 и индексы Мосбиржи

- 19 ноября 2019, 21:36

- |

Россия мировой дивидендный лидер по итогам 2018 года

По данным Bloomberg, по итогам 2018 г. дивдоходность российского рынка составляет порядка 8%.

Данные Национального рейтингового агентства свидетельствуют о выплате рекордных 3,13 трлн руб. Это в 1,5 раза выше, чем по итогам 2017 г.

Допустим, что мажоритарные акционеры получат две трети от этих 3,13 трлн. Но ведь на долю миноритариев достанется около 1 трлн рублей.

Законодательство в РФ таково, что если акционеры на собрании проголосовали за выплату дивидендов, то их получат все акционеры имеющие акции в дату закрытия реестра для получения дивидендов. И основные владельцы, и миноритарные акционеры, то есть мы с вами

И если мы пришли на российский фондовый рынок за дивидендами, то, желательно за дивидендами, размер которых будет больше, чем банальный депозит. Это стало особенно актуально в связи с постоянным падением процентных ставок по банковским депозитам.

( Читать дальше )

Блог им. LaraM |Дивиденды2019 и ажиотажный спрос на валюту)

- 24 марта 2019, 18:19

- |

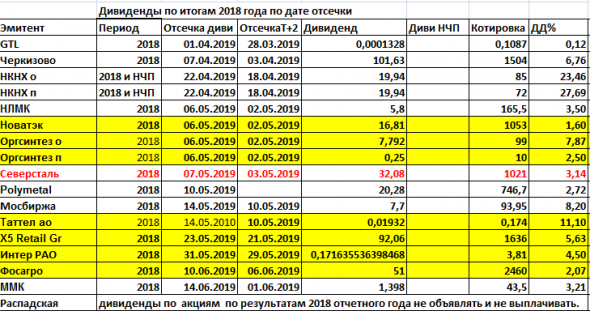

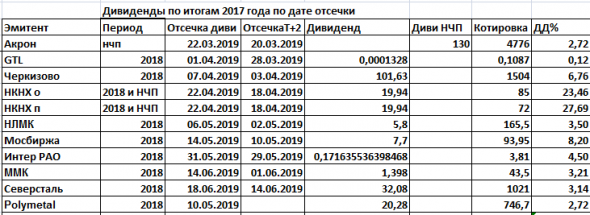

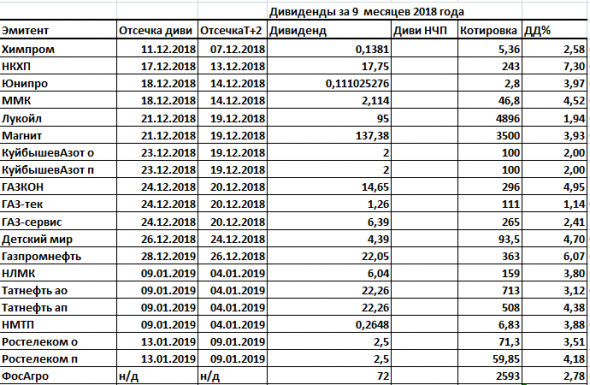

Желтым выделены решения СД, вышедшие на прошлой неделе.

Красный шрифт: решение СД Северстали о ускорении выплат дивидендов Изменились даты отсечки под дивиденды

Дайджест дивидендных новостей за последнее время:

Правительство рассматривает инициативу об усилении контроля за инвестиционными программами "Газпрома" и «Транснефти».

Сейчас в правительстве прорабатывается вопрос о повышении контроля над инвестпрограммами компаний, которые являются естественными монополиями в сфере газоснабжения, транспортировки нефти и нефтепродуктов. Cоответствующая инициатива отражена в проекте поправок к законопроекту «О внесении изменений в Федеральный закон „О естественных монополиях“.

Уникальный геологоразведочный комплекс и использование современных технологий позволит „АЛРОСА“ восполнять ресурсы с минимальными затратами и поддерживать добычу на стабильном уровне около 38 млн карат в год, как минимум, до 2030 года. – компания

( Читать дальше )

Блог им. LaraM |Дивиденды2019 и Мечел

- 17 марта 2019, 21:48

- |

Дивиденды НКНХ----- просто взрыв)

Дайджест дивидендных новостей за последнее время:

— 21.03.2019 МТС утвердит новую дивидендную политику

-ВТБ разрешил "Селигдару" выплатить дивиденды на «префы» за 2018 год в полном объеме — по 2,25 руб Общая сумма - 337,5 млн рублей. Окончательное решение о выплате дивидендов будет принимать собрание акционеров «Селигдара» на основании рекомендаций совета директоров.

Согласование с банком дивидендов по обыкновенным и привилегированным акциям является обязательным условием кредитных договоров с ВТБ.

-«Сибур Холдинг» утвердил новую дивидендную политику, предполагающую направление на дивидендные выплаты не менее 35% от прибыли по МСФО

-ТГК-1 Ориентировочно 30 апреля состоится заседание совета директоров компании, на котором будут даны рекомендации по дивидендам за 2018 год. Ожидается, что выплаты будут не ниже уровня 2017 года, когда компания выплатила 0,000489802 рубля на одну обыкновенную акцию.

( Читать дальше )

Блог им. LaraM |Дивиденды2019. Ударники и аутсайдеры чистоприбыльного производства

- 03 марта 2019, 19:20

- |

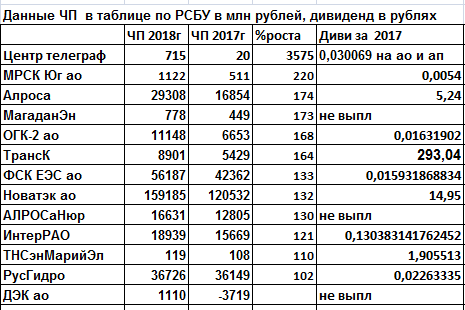

В обзоре прошлой недели я упомянула о том, что уже выходят данные по ЧП эмитентов и есть ударники чистоприбыльного производства, увеличившие ЧП. Для наглядности сделала таблицу по состоянию на 1.03.2019

( Читать дальше )

Блог им. LaraM |Дивиденды2019. БДС2019

- 24 февраля 2019, 19:33

- |

На следующей неделе стартует новый Большой дивидендный сезон 2019(БДС 2019).

Согласно российского законодательства, Годовое общее собрание акционеров (ГОСА) проводится в сроки, установленные уставом общества, но не ранее чем через два месяца и не позднее чем через шесть месяцев после окончания финансового года.

То есть с 01.03.2019 эмитенты могут начать проводить ГОСА, на которых обязательным пунктом повестки является вопрос выплат или не выплат дивидендов.

В таблице несколько эмитентов, СД которых уже объявили дивиденды.

А вот сезон опубликования отчетностей уже в разгаре.

Ряд дивитикеров нарастили ЧП. Уже известно, что по РСБУ она выросла у Алросы, Интер РАО, МРСК Юга, Новатэка, ОГК-2, ТНС энерго Мари Эл, Трансконтейнера, ФСК ЕЭС.

Но не все эмитенты, которые в прошлом году выплачивали дивиденды, сумели нарастить или хотя бы сохранить ЧП на уровне 2017 года.

Основным разочарованием прошедшей недели стали отчеты по РСБУ дочерних компаний Россетей.

У ПАО ТРК падение ЧП более чем в 3 раза

МРСК Сибири, Урала, Волги, ЦП, Центра, Ленэнерго, Кубаньэнерго снизили ЧП

Показался любопытным тот факт, что все вышеперечисленные снизившие ЧП дочки Россетей заменили аудиторскую фирму.

Аудит по итогам 2017 года проводили ООО РСМ РУСЬ, а вот по итогам 2018, когда ЧП упала, аудит проводил ООО Эрнст и Янг ))

Хотя нужно сказать, что аудитор так же точно сменился и у ФСК, хотя ЧП у неё выросла Любопытно, правда?

МРСК Волги, ЦП и Ленэнерго ап продолжаю держать. Даже со снизившейся ЧП, по текущим котировкам, дивиденд выглядит двузначным.

( Читать дальше )

Блог им. LaraM |Дивиденды2018.Мечел ап. Дивиденд

- 02 декабря 2018, 20:50

- |

Поэтому выкладываю ещё раз как Мосбиржа работает в праздничные Новогодние дни

( Читать дальше )

Блог им. LaraM |Дивиденды2018. Нам не страшен Белоусов)

- 18 ноября 2018, 19:28

- |

Размер дивидендов меньше, чем в прошлом году только у Химпрома, но это глубоко эшелонированный эмитент и у Татнефти. Но в прошлом году Татнефть не платила дивиденды за 6 месяцев, а в этом платила.

Татнефть нарастила размер дивидендных выплат значительно. За 6 и 9 месяцев 2018 года суммарно дивиденд составляет 52,53 рубля. К моей средней цене покупки пакета Татнефть ап ДД уже 14,3%. А ведь будет ещё дивиденд по итогам 2018 года следующим летом.

Ещё меня порадовала ДД моего пакета Дорогобуж. С этими акциями я ущла в начале этого года под делистинг. Моя средняя цена покупки 38 рублей, а дивидендов уже в этом году 2,5 рубля летом плюс 4,5 рублей сейчас, осенью. Итого моя ДД 18%.

Не плохие ДД за 9 месяцев 2018 года демонстрируют НКХП и Газпромнефть.

( Читать дальше )

Блог им. LaraM |Дивиденды2018.Огорчения

- 28 октября 2018, 17:51

- |

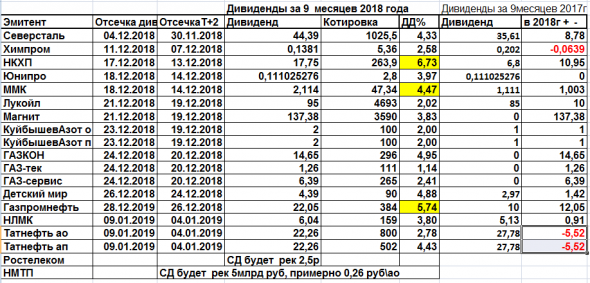

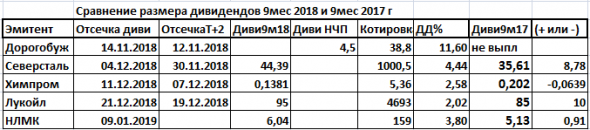

В таблице приведены сравнительные данные по размерам дивидендов за 9м2017 и 9м2018 годов. Как видите, дивиденды за 9м2018 года выше практически по всем обьявленным компаниями дивидендам.

Такая ситуация, безусловно, радует, но настораживает наметившаяся тенденция к снижению цен заказчиками трубной и металлургической продукции.

Конечно же, тон задает самый крупный в России заказчик: Газпром. Цитирую:

Москва. 15 октября 2018г. INTERFAX.RU — Ни один поставщик труб большого диаметра не заявился на тендер «Газпрома» на поставку ТБД для участка Ковыкта-Чаянда экспортного магистрального газопровода в Китай «Сила Сибири», сообщается в материалах системы госзакупок.

В середине сентября ООО «Газпром комплектация» объявило пять запросов предложений на поставку 601,904 тыс. тонн ТБД на общую предельную сумму 47,415 млрд рублей. Получатель груза — заказчик строительства «Силы Сибири» — ООО «Газпром трансгаз Томск». Срок поставки — первый квартал 2020 года.

В понедельник «Газпром» опубликовал протоколы всех пяти закупок: «На участие в запросе предложений заявок не представлено. Комиссия… решила признать запрос предложений несостоявшимся», — говорится во всех пяти протоколах.

Да, тендеры не состоялись по причине низких цен, которые предложил трубникам Газпром, но поставщикам однозначно придется пойти на снижение цен по контрактам

Думаю, что подавляющее большинство заказчиков трубной и металлургической продукции ведут переговоры с нашими металлургами и трубниками о стабилизации и снижении цен. Это начало тенденции по стабилизации и снижению чистой прибыли в этих секторах.

Ещё один сектор, где высокая вероятность стабилизации и снижения дивидендов это компании с госучастием.

На фоне многих факторов, таких как высокие цены на нефть, увеличение ставки НДС и т д бюджет РФ сверстан с профицитом, и такой острой необходимости в получении дивидендов от госкомпаний для его пополнения уже нет.

( Читать дальше )

Блог им. LaraM |Дивиденды2018 Ударники чистоприбыльного производства.

- 30 сентября 2018, 19:26

- |

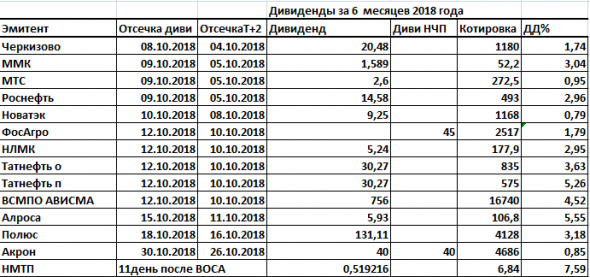

Ну что же, снова табличка промежуточных дивидендов за 6м18

В этой табличке самым интересным, на мой взгляд, является рекомендация СД по дивидендам Акрон.

Дивиденды Акрон это первые дивиденды, которые СД рекомендовал уже после опубликования письма Путину со списком Белоусова.

В письме Андрей Белоусов предлагает обложить налогом на сверхприбыль 14 компаний и получить в бюджет полтриллиона рублей. 28 июля 2018г глава государства наложил на письмо своего помощника резолюцию «Согласен».

В перечень из 14 компаний, у которых Белоусов предлагает изъять сверхдоходы, указаны Evraz, «Норникель», ММК, НЛМК, «Северсталь», «Металлоинвест», СУЭК, «Мечел», АЛРОСА, «Полюс Золото», «Сибур», «Фосагро», «Уралкалий» и «Акрон». К примеру, у Evraz планируется забрать 5,49 млрд рублей, максимальная сумма изъятия – у «Норникеля» (114,2 млрд рублей).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс