Блог им. Krojter |Взлетаем в небеса, или как вложиться в «облачные» технологии?

- 14 апреля 2017, 14:23

- |

В течение нескольких лет «облачные» технологии превратились из какого-то странного понятия, смущающего вашу бабушку, в ключевой драйвер развития компьютерной индустрии.

Облачные вычисления (cloud computing) — это концепция, подразумевающая обеспечение повсеместного и удобного сетевого доступа по требованию к общему пулу вычислительных ресурсов (например, серверам, устройствам хранения данных, приложениям и сервисам).

Технологии эти непосредственно связаны с компьютерным программным обеспечением, платформами и инфраструктурой как услугами. Современная реализация «облачных» сервисов началась с 2006 года. В то время Amazon представил свою инфраструктуру веб-сервисов, не только обеспечивающую хостинг, но и предоставляющую клиентам удаленные вычислительные мощности.

Постепенно «облачные» акции вошли в моду среди инвесторов в сектор высоких технологий. На «облачную» стезю уже успели переметнуться многие традиционные компьютерные компании, диверсифицируя бизнес по производству «железа».

Надо понимать, что долгосрочный структурный рост инновационных акций, в отличие от циклического, вызван появлением новых технологий и бизнес моделей. Так как же не проспать технологичные изменения, которые все еще могут принести неплохие плоды грамотному инвестору? Для инвестиций в «облако» на рынке США возможно два пути.

( Читать дальше )

- комментировать

- 180 | ★3

- Комментарии ( 3 )

Блог им. Krojter |Топ-5 дивидендных аристократов Dow Jones

- 25 ноября 2016, 07:18

- |

На сегодняшний день американские рынки на исторических максимумах. Безусловно, «акции роста» способны сполна вознаградить грамотного инвестора. Однако не следует забывать и о дивидендных историях, которые могут стать источником стабильных денежных потоков в пользу их держателей.

Говоря о дивидендах, следует отметить, что соответствующая доходность на американских рынках существенно ниже, чем на российских: 3-5% являются очень позитивным показателем. Это связано с более низкими ставками в США (ключевая ставка составляет 0,25-0,5%) и компенсируется более умеренными рисками.

Если говорить о технической стороне, то дивиденды в Америке, как правило, платятся раз в квартал. Бывают еще специальные выплаты и программы по обратному выкупу акций (buyback).

С процессом выплаты дивидендов связаны следующие временные точки:

• дата объявления (declaration date) — дата, когда совет директоров объявляет величину дивидендов;

• экс-дивидендная дата (ex-dividend date) — дата, начиная с которой акции продаются без права на получение объявленного дивиденда;

( Читать дальше )

Блог им. Krojter |Три акции из портфеля Уоррена Баффета, к которым стоит присмотреться в феврале

- 10 февраля 2016, 05:10

- |

Нынешний год стартовал на минорной ноте для фондового рынка США: с начала января индекс S&P 500 потерял около 9%.

Однако не все так печально. Нынешняя коррекция создала интересные возможности для осуществления долгосрочных инвестиций, то есть покупки фундаментально интересных компаний по разумным ценам. Для нахождения подобных активов давайте последуем за легендарным инвестором Уорреном Баффетом и рассмотрим три весьма привлекательные акции, входящие в состав его портфеля.

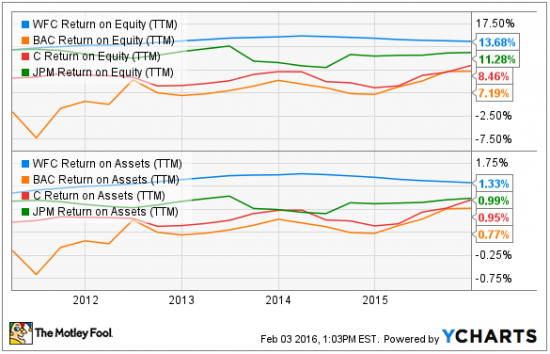

• Wells Fargo (NYSE: WFC) – входит в «большую четверку» американских банков и является долгосрочным фаворитом «оракула из Омахи». На сегодняшний день Баффет владеет 8,6%-й долей в финучреждении. Банковская группа характеризуется наиболее высокой рентабельностью собственного капитала (ROE = 13,7%) по сравнению с крупнейшими конкурентами. Несмотря на низкую процентную маржу в рамках сектора из-за подавленных процентных ставок, по итогам 2015 года Wells Fargo удалось нарастить доходы. Растет и кредитно-депозитный портфель банка. При этом соотношение рыночной и балансовой стоимостей WFC находятся на уровнях 2013 года. С начала года акции потеряли около 14% на фоне распродаж в финансовом секторе.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс