Блог им. Krojter |Руководители крупных банков продолжают сбрасывать свои акции

- 01 сентября 2017, 07:13

- |

В течение всего года аналитики Wall Street призывают инвесторов покупать акции крупных американских банков. Но, как сообщает FT, сами представители Wall Street не прислушиваются к своему совету.

Руководители банков «слишком больших, чтобы упасть», еще в начале года сбрасывали свои акции, в то время как «Трампоралли» повышало цены акций.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 4 )

Блог им. Krojter |Чем ураган «Харви» обернется для Америки

- 30 августа 2017, 06:37

- |

Ураган «Харви» обрушился на побережье США в ночь на субботу.

Максимальная скорость ветра достигала 215 км в час. Урагану сначала присвоили четвертую категорию по пятибалльной шкале, затем он ослаб до первого уровня.

Во вторник ураган «Харви» продолжает нести осадки по побережью мексиканского залива. Ранее он ударил по штату Техас, в настоящее время движется в северо-восточном направлении — в сторону штата Луизиана. Здесь уже введен режим чрезвычайной ситуации.

Полиция Хьюстона уже эвакуировала более 3000 человек из-за наводнений. Два основных аэропорта Хьюстон, его порт, школы и практически все офисы закрыты. Ключевые дороги практически не функционируют из-за высокого уровня воды. В ближайшие дни в обоих штатах ожидается выпадение рекордного количества осадков. На этой неделе ураган еще вернутся в Техас.

#Harvey is expected to retreat back to the Gulf of Mexico before heading back toward #Houston Wednesday.

( Читать дальше )

Блог им. Krojter |Финансовое оружие массового поражения

- 19 мая 2017, 06:54

- |

Безрассудство банков, «слишком больших, чтобы обанкротиться», в последний раз чуть не обрекло их на провал, но, судя по всему, они еще не научились на своих прошлых ошибках.

Сегодня вложения 25 крупнейших банков США в деривативы составляют $222 трлн. Другими словами, инвестиции этих банков в производные инструменты, приблизительно эквивалентны валовому внутреннему продукту Соединенных Штатов, увеличенному в 12 раз.

Пока цены на акции продолжают расти, а экономика США остается довольно стабильной, эти чрезвычайно опасные финансовые средства массового уничтожения, вероятно, не приведут к свертыванию всей финансовой системы. Но когда-нибудь произойдет еще один крупный кризис, и когда этот день наступит, разрушения, которые вызовут эти финансовые инструменты, станут абсолютно беспрецедентными.

В отчаянном поиске более высокой прибыли, все банки, «слишком большие, чтобы обанкротиться», играют в азартные игры, и в какой-то момент многие из этих ставок провалятся. Следующие данные по срочным контрактам взяты непосредственно из последнего квартального отчета Управление контролера денежного обращения (OCC), и, как вы можете видеть, уровень безрассудства, который мы наблюдаем в настоящее время, более чем тревожный...

( Читать дальше )

Блог им. Krojter |Глобальная перебалансировка: $2,3 трлн могут влиться в фондовый рынок

- 18 января 2017, 06:44

- |

За последнюю декаду колоссальный объем денежных средств был инвестирован в рынки акций и облигаций. При этом упор делался на бонды, взлетевшие на фоне монетарных «стимулов» мировых ЦБ.

Однако, по мнению исследовательской команды Societe Generale, в финансовой системе наметился перелом, который приведет к существенной перебалансировке портфелей. Как результат, около $2,3 трлн будет перенаправлено в фондовые активы.

Немного истории

За последние 10 лет доля акций в портфелях взаимных фондов (активных и пассивных) сократилась с 90% до 60% в Европе и до 70% в США. Тем временем, облигационная компонента заметно увеличилась: с 4% в 2005 году до 40% на данный момент. При этом корпоративные бонды стали занимать 5,2% в американских портфелях (по сравнению с 3,1% в 2007 году) и 15,6% — в европейских (по сравнению с 4,1% в 2009 году).

Вливания в облигационную компоненту было обусловлено политикой сверхнизких и даже отрицательных ставок мировых центробанков. Доходности бондов последовательно падали, летом 2016 года многие из доходностей опустились до исторических минимумов, наблюдались даже негативные значения по некоторым суверенным бондам. Напомним, что цена облигации и ее доходность отрицательно взаимосвязаны. Как результат, в последние годы цены на бонды заметно выросли. Позитивная переоценка также благоприятно сказалась на доли облигаций в портфелях.

( Читать дальше )

Блог им. Krojter |Goldman Sachs: Распродажи пятницы могут продолжиться

- 13 сентября 2016, 06:54

- |

После более чем 40 дней спокойствия, в прошлую пятницу настав воистину «брутальный» день для Wall Street, когда фондовые индексы потеряли более 2%.

Возникает естественный вопрос: а что же дальше? Аналитики Goldman Sachs попытались дать ответ на этот вопрос. Стратегически эксперты ожидают умеренного роста фондового рынка США в ближайшие несколько лет на фоне относительно скромного развития экономики (+1,5% в 2016 году, +2% в 2017 году).

Тем не менее, тактически Goldman выделяет 5 причин, почему нынешняя коррекция вполне может продолжиться.

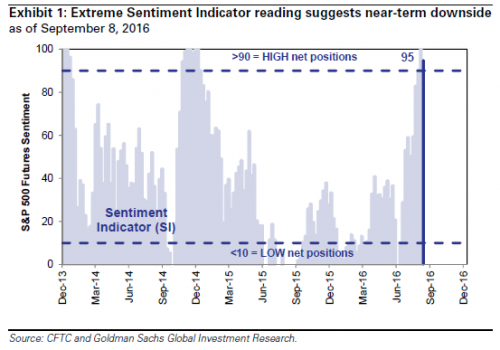

1. Сентимент. Индикатор настроений инвесторов, рассчитываемый инвестдомом, находится на крайне бычьем уровне — 95. Значение выше 90 сигнализирует о чрезмерном самодовольстве участников рынка, что может иметь печальные последствия.

( Читать дальше )

Блог им. Krojter |Как поведет себя ФРС в 2016 году? Мнение Goldman Sachs

- 29 июля 2016, 04:07

- |

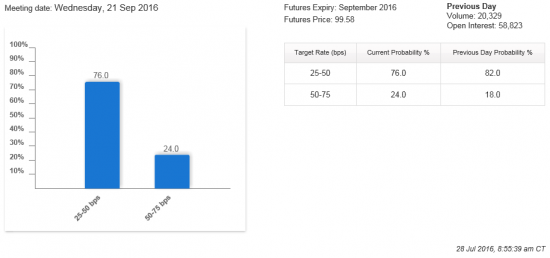

По мнению Goldman Sachs, вероятность повышения процентных ставок уже в сентябре возросла с 25% до 30%. В свою очередь в декабре соответствующая вероятность составляет 40%. В совокупности это подразумевает 70% вероятность как минимум однократного увеличения fed funds rate в этом году.

GS указал на то, что оценка рисков со стороны FOMC несколько смягчилась, что является следствием улучшения финансовых условий и макропоказателей. Риски еще не обозначены в качестве «сбалансированных», однако по направлению к этому сделан важный шаг. Отметим, что по данным сегмента деривативов на ключевую ставку (CME FedWatch), участники рынка оценивают вероятность повышения fed funds rate в сентябре в 24%.

Блог им. Krojter |Goldman Sachs: Рынок облигаций США выглядит крайне перегретым

- 13 июля 2016, 04:57

- |

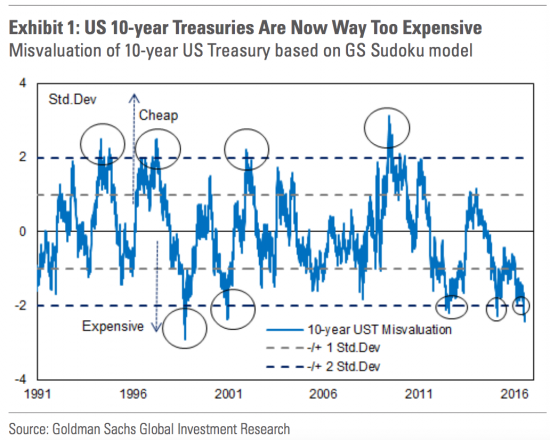

Мировой рынок бондов поражает воображение.

Облигации на сумму более $13 трлн торгуются с негативными доходностями. Доходности американских Treasuries находятся неподалеку от рекордных минимумов, а корпоративных бондов США – на уровнях, не наблюдавшихся со времен Мэрилин Монро.

График доходностей 10-летних Treasuries

Аналитики Goldman Sachs так охарактеризовали эту проблему – сегмент облигаций «перегрет». По мнению экспертов, налицо глобальные факторы. Достаточно устойчивая макроэкономика США противостоит сложным «внешним силам».

( Читать дальше )

Блог им. Krojter |Goldman Sachs настороженно смотрит в будущее

- 20 мая 2016, 05:03

- |

Начало года ознаменовалось турбулентностью мировых финансовых рынков.

После тревожного старта и столь же бурного восстановления естественным вопросом является, а каковы же дальнейшие перспективы, как долго продлится затишье перед бурей?

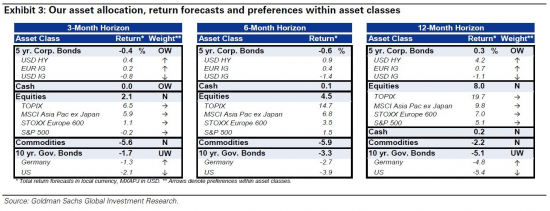

В недавнем аналитическом отчете Goldman Sachs попытался решить эту задачу, представив прогноз по основным видам финансовых активов на среднесрочный и долгосрочный периоды.

Инвестдом ожидает волатильного, но бестрендового глобального рынка акций, снизив рекомендацию по фондовым активам до «нейтральной». Аналитики указывают на слабость корпоративных прибылей и достаточно высокие уровни с точки зрения сравнительной оценки.

Кроме того, на повестку дня могут вернуться проблемы Китая, оказав давление на сырьевые и, соответственно, развивающиеся рынки.

Goldman придерживаеться негативного взгляда на суверенные бонды, рекомендуя инвесторам частично переложиться в кэш.

Справедливости ради, отметим, что это лишь частное мнение одного из инвестдомов. Кроме того, волатильность активов может дать возможность дополнительного заработка, например, путем покупки на низах.

БКС Экспресс

Блог им. Krojter |Опасаетесь рецессии в США? Goldman Sachs советует, что предпринять

- 27 января 2016, 05:02

- |

В начале года американский фондовый рынок неплохо упал. На фоне этого начались апакалиптичные разговоры о грядущей рецессии в США.

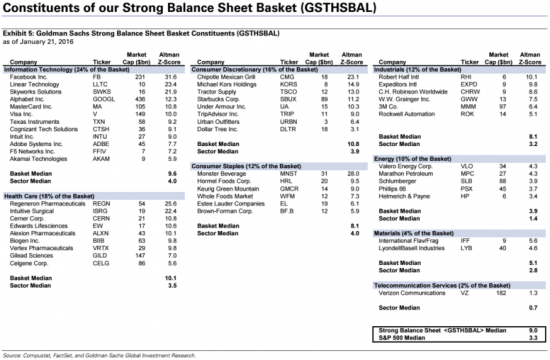

Goldman Sachs не верит в подобный исход событий. Однако для сомневающихся был предложен выход: покупка акций американских эмитентов с сильными балансовыми показателями и слабой зависимостью от зарубежных рынков сбыта. Подобные бумаги будут чувствовать себя лучше рынка даже в условиях экономического коллапса. По мнению аналитиков, в текущих условиях сравнительной силы американской экономики, укрепляющегося доллара, высокой долговой нагрузки корпораций и слабости кредитных рынков подобная стратегия принесет неплохую отдачу.

К корпорациям с сильными балансами по версии Goldman относятся: Facebook, материнская компания Google – Alphabet, биотех Biogen, телеком Verizon и пр., представленные на нижеприведенной схеме.

( Читать дальше )

Блог им. Krojter |Третья волна мирового финансового кризиса на двух графиках

- 04 декабря 2015, 16:03

- |

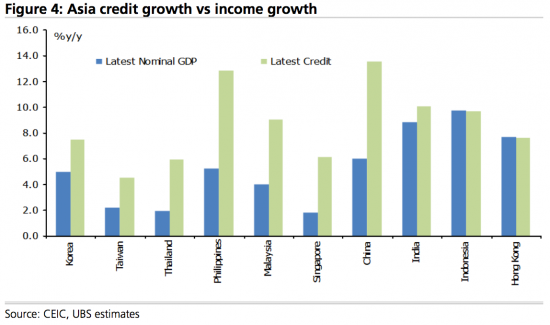

В октябре Goldman Sachs опубликовал аналитический отчет, в котором описывал ситуацию на развивающихся рынках в качестве третьей волны глобального финансового кризиса, стартовавшего в 2008 году. При этом первой волной был ипотечный кризис в США, а второй – суверенный долговой кризис в еврозоне.

Сейчас речь идет о долговых проблемах Азии, которые аналитики UBS проиллюстрировали на ряде графиков.

Дело в том, что рост доходов многих азиатских стран не поспевает за ростом задолженности.

Происходит это на фоне низких процентных ставок. При этом коэффициент обслуживания долга (соотношение доходов и процентных платежей) неуклонно растет.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс