Козлов Юрий

ММК: сильные финансовые результаты в 4 кв. 2020, но див.доходность не двузначная

- 03 февраля 2021, 11:38

- |

🧮 ММК первым среди отечественных сталеваров представил свою финансовую отчётность по МСФО за 4 квартал и 12 месяцев 2020 года, которая оказалась лучше ожиданий.

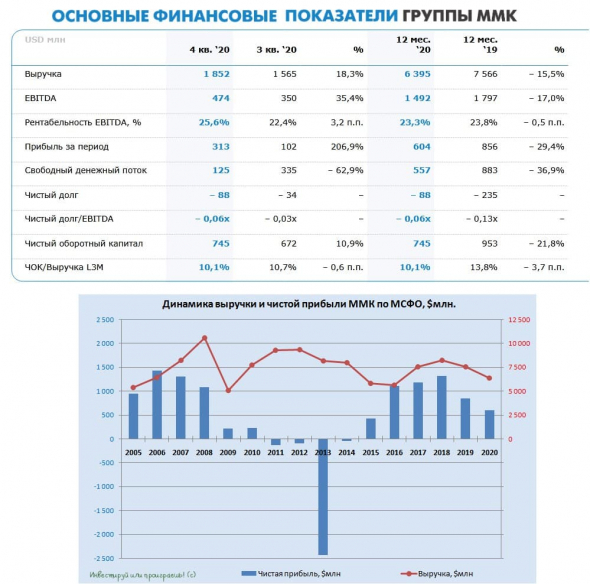

С октября по декабрь, на фоне роста объёмов продаж и ценового ралли на мировом рынке стали, компания смогла нарастить выручку на 18,3% (кв/кв) до $1852 млн, а также показатель EBITDA более чем на треть – до $474 млн. При этом по итогам заключительного отрезка минувшего года рентабельность по EBITDA выросла до 25,6% (кварталом ранее она составляла 22,4%).

📉 А вот финансовые результаты 2020 года отметились отрицательной динамикой, чего и следовало ожидать, учитывая серьёзное негативное влияние пандемии на деловую активность и цены на сталь, особенно в первом полугодии, а также плановую реконструкцию стана 2500 горячего проката. Впрочем, уже в четвёртом квартале стан 2500 вышел на уровень заявленной мощности после реконструкции. Выручка по итогам 12 месяцев сократилась на 15,5% до $6,40 млрд, показатель EBITDA снизился на 17,0% до $1,49 млрд, а чистая прибыль составила $604 млн, растеряв почти 30% от своего прошлогоднего результата.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 0 )

Фосагро: драгоценность в любом инвестиционном портфеле!

- 28 января 2021, 22:36

- |

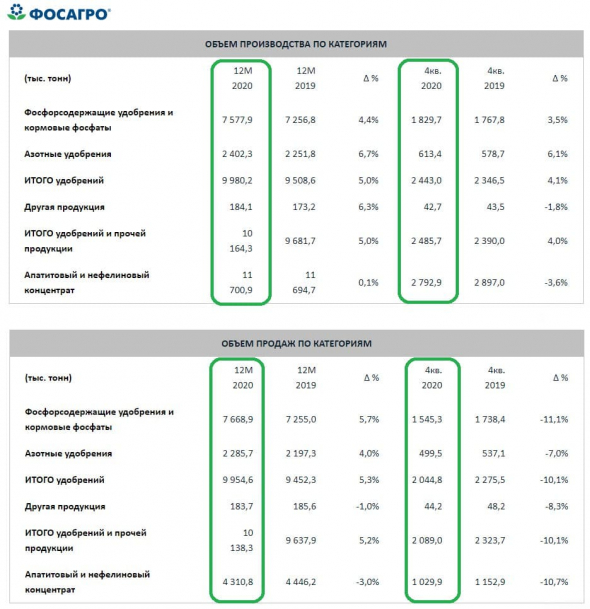

📓 Фосагро, котировки акций которой прибавляют уже пятую неделю подряд, накануне отчиталась о своих производственных результатах за 2020 год.

📈 Вряд ли я кого-то сильно удивлю, но бизнес компании продолжает оставаться эталоном для подражания, демонстрируя из года в год исключительно рост (взгляните на график ниже). Совершенно прозрачная, понятная, консервативная и, главное, дивидендная идея под названием Фосагро, наконец, начинает реализовываться во всей красе! А те, у кого хватило терпения формировать позу в течение последних пяти лет в диапазоне 2000-2500 рублей, теперь заслуженно пожинают плоды, получая рекордно высокие дивиденды за свою веру в компанию.

По итогам 12 месяцев 2020 года выпуск удобрений Фосагро вырос на 5% до 10,2 млн тонн. Положительно сказались на результатах строительство новых и продолжающаяся модернизация действующих производственных мощностей, а также усилия компании, направленные на повышение эффективности производства.

( Читать дальше )

Продолжаем выбирать "голубые фишки" на рынке США

- 24 января 2021, 23:49

- |

Мы продолжаем с вами выбирать «голубые фишки» на рынке США, и вслед за Coca-Cola и Cisco Systems сегодня обратим внимание на AT&T — вторую по величине телекоммуникационную компанию в США, с рыночной капитализацией в $200+ млрд. Масштаб – важнейшее конкурентное преимущество в этой отрасли, ведь чем больше абонентов имеет компания, тем ниже издержки на обслуживание каждого из них. Соответственно, для компании с большой долей локального рынка, т.е. большим количеством абонентов на одну линию, издержки на одного абонента будут ниже. Значит, ниже могут быть и цены, что даёт конкурентное преимущество и значительно усложняет задачу для появления достойных конкурентов.

💰 Это прочное конкурентное преимущество компании дополнительно подкрепляется дружелюбным к акционерам корпоративным управлением, что демонстрируется долгой дивидендной историей AT&T. Компания в течение последних 36 лет исправно увеличивает выплаты и, хочется надеяться, не отступит от этого правила.

( Читать дальше )

Рынок недвижимости достиг точки насыщения?

- 16 января 2021, 14:11

- |

Минувший год с одной стороны оказался COVIDным и очень сложным для мировой и отечественной экономики, однако если посмотреть на картинки, представленные ниже, то можно увидеть, что по итогам 2020 года количество сделок на первичном рынке недвижимости даже выросло, аппетиты людей в плане квадратных метров (по крайней мере, в московском и петербургском регионах) только выросли, а цены к концу года взлетели до небывалых высот.

🏦 И спасибо здесь нужно сказать в первую очередь гос.программам, которые были введены в самый разгар пандемии и оказались очень кстати. Программа льготной ипотеки под 6,5% и субсидирование ставок по кредитам застройщиков помогли избежать самых негативных сценариев, благодаря чему сейчас объёмы ипотеки, выдаваемой на первичном рынке жилья, примерно в два раза превышают уровень аналогичных периодов годичной давности.

По различным оценкам, в случае, если бы программы субсидирования ипотечных ставок не было, по итогам 2020 года можно было бы увидеть потенциальный спад продаж у застройщиков минимум в 20-30%. Да и за статистикой далеко ходить не надо: группа ЛСР ранее сообщала, что за первые три квартала минувшего года доля заключённых контрактов с участием ипотечных средств выросла на 16% за последние 12 месяцев — с 48% до 64%.

( Читать дальше )

2020 год для АЛРОСА оказался не таким печальным, как ожидалось ещё весной

- 14 января 2021, 11:03

- |

👨🏻💼 «Столь высокие продажи в декабре были обусловлены как уверенным спросом со стороны гранильного сектора, так и влиянием разовых факторов», — приводятся слова зам.гендиректора компании Евгения Агуреева в официальном пресс-релизе. «В частности, поступления от продажи готовых бриллиантов дополнительно выросли за счёт реализации накопленного ранее стока и поступления средств от реализации уникального бриллианта «Призрак Розы».

Мы ожидаем, что в январе продажи вернутся к средним для этого сезона значениям, и рассчитываем на стабильность спроса и продаж в течение первого квартала.

( Читать дальше )

Инвестидея в акциях Юнипро начинает реализовываться

- 12 января 2021, 19:06

- |

1. Юнипро активно готовит долгожданный запуск Берёзовской ГРЭС и уже сообщила о завершении очередного этапа восстановительных работ. А это значит, что впереди остался завершающий этап кап.ремонта энергоблока – проведение балансировочных пусков паровой турбины с выходом на комплексные испытания энергоблока №3.

2️. Дивидендный гэп от 16 декабря 2020 года благополучно закрыт. Меньше, чем за месяц!

3. С учётом того, что шансы на рост дивидендов Юнипро с текущих 0,222 руб. до 0,317 руб. растут, по мере долгожданного запуска энергоблока №3, даже текущие котировки акций в районе 2,9 руб. дают двузначную див.доходность! Это слишком много, чтобы быть правдой, особенно на фоне ключевой ставки в 4,25%. Поэтому рынок наверняка продолжит отыгрывать весь этот позитив, и бумаги компании уже совсем скоро вы не сможете купить дешевле трёх рублей. Ну а див.доходность таким образом вернётся в область нормальных значений.

( Читать дальше )

Индекс Мосбиржи вырос на 5% за первые 4 торговые сессии 2021 года

- 09 января 2021, 01:05

- |

📈 Я помню много январских праздничных дней в разные года, когда российский фондовый рынок, лениво отвлекаясь от новогодних салатов, пытался расти, но чтобы настолько активно, как мы это видим сейчас – не припомню давненько. Что вообще происходит, товарищи?

Вдумайтесь только: на календаре лишь 8 января, позади всего четыре торговые сессии, а индекс Мосбиржи уже вырос на 5% с прошлогоднего закрытия, датированного чуть более недели тому назад. И это всё сопровождается настоящим безумством в акциях Tesla и на рынке криптовалют. Ну а что поделать, год быка – он такой!

💰 С одной стороны, радует конечно, что январские праздники ещё не закончились, а бумажная прибыль в наступившем году уже оценивается в несколько хороших средних зарплат по стране. Но с другой – расслабляться не приходится, т.к. прибыль бумажная, и в любой момент нас может поджидать коррекция (новостной фон в последнее время умеет удивлять!), и моя мозговая деятельность в подобных фазах рынка, наоборот, традиционно усиливается.

( Читать дальше )

А не пора ли обратить внимание на акции Coca-Cola?

- 07 января 2021, 22:32

- |

На российском фондовом рынке интересных инвестиционных идей сейчас не так много, а вот американский открывает для меня прекрасные возможности наращивать своё присутствие там. И вслед за акциями AT&T, которые пытаются штурмовать отметку в $30, интерес у меня вызывают также бумаги Coca-Cola, которые по итогам первой торговой недели скорректировались с уровней закрытия прошлого года уже ниже $50.

А между прочим акции Coca-Cola – это по-прежнему уверенный дивидендный аристократ, который на протяжении последних 58 лет исправно увеличивает размер выплат своим акционерам и, к счастью, не собирается отходить от этого правила. Напиток, который точно знают во всём мире, и который лично я порой люблю выпить, внушает доверие в инвестиционные перспективы компании. И в этом смысле я полностью солидарен с аналитиками из Sber CIB, выделившими возможные факторы роста Coca-Cola в долгосрочной перспективе:

( Читать дальше )

В XXI веке январь для российского рынка является успешным месяцем

- 04 января 2021, 14:07

- |

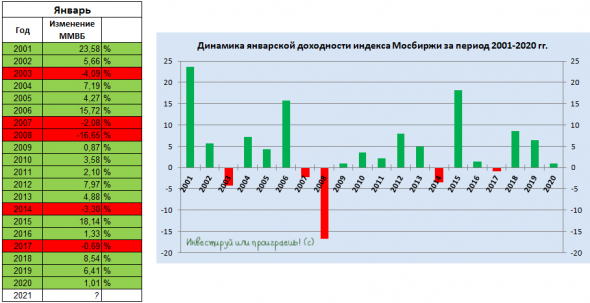

📊 По статистике, за последние 20 лет, месяц январь для российского фондового рынка обычно оказывается весьма успешным. В три раза чаще (15 раз) индекс ММВБ/Мосбиржи в XXI веке отметился ростом в январе, в то время как демонстрировал снижение всего лишь 5 раз.

Анализируя январскую доходность более чем за 20 лет методом приращения, можно увидеть, что средняя доходность индекса акций ММВБ/Мосбиржи составляет 4%. За последние 10 лет (период, не включающий обвал и столь же стремительное восстановление рынка акций 2008–2009 гг.) среднемесячный прирост и вовсе оценивается на уровне 5%.

Поэтому нет ничего странного, что Новый год российский фондовый рынок встречает на позитивной ноте. Главное — не терять бдительность и сохранять осторожность! Собственно, вблизи исторических максимумов по другому и нельзя.

Что будет с рынком недвижимости в 2021 году?

- 03 января 2021, 14:08

- |

Помимо всего прочего, минувший 2020 год был ознаменован невиданным со времён нулевых ажиотажем на рынке недвижимости. И если верить данным от IRN (см.график ниже), то можно отметить, что рост цен на первичку и вторичку составил примерно 10%-20% (в зависимости от сегмента), главным образом на фоне благоприятного стечения двух факторов — снижающейся ключевой ставки и запуск программы льготного ипотечного кредитования.

🏦 Хотя и классическая ипотека (не на льготных условиях) пользовалась хорошим спросом, ввиду снижения банковских процентов по займам до адекватных уровней, вслед за ключевой ставкой, что и объясняет повышенный интерес не только к первичной, но и вторичной недвижимоси. А льготная ипотека лишь помогла разогнать цены, которые до этого пребывали в стагнации с 2014 года.

📈 Как акционер ЛСР, я могу только порадоваться такой динамике и интересу к недвижимости, однако складывается впечатление, что в текущем 2021 году нас ждёт если не коррекция в ценах за квадратные метры, то стабилизация уж точно. Если уже даже Путин с Грефом (да и многие другие тоже) комментируют взлетевшие резко вверх цены на недвижимость, призывая профильные ведомства попытаться как-то обуздать их, то эти намёки редко остаются без внимания.

( Читать дальше )

теги блога Козлов Юрий

- Fix Price

- Globaltrans

- IMOEX

- IPO

- IPO 2024

- Ozon

- softline

- X5

- X5 Retail Group

- акции

- АЛРОСА

- анализ отчетности

- Астра

- АФК Система

- Аэрофлот

- Башнефть

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК Норникель

- Группа ЛСР

- дивиденды

- дивиденды 2020

- дивиденды 2021

- доллар

- займер

- золото

- инвестирование

- инвестиции

- Индекс МБ

- индекс Мосбиржи

- интервью

- инфляция

- КарМани

- ключевая ставка ЦБ РФ

- коронавирус

- Ленэнерго

- ЛСР

- ЛУКОЙЛ

- М.видео

- Магнит

- ММВБ

- ММК

- Мосбиржа

- Московская биржа

- Мосэнерго

- МСФО

- МТС

- недвижимость

- нефть

- НЛМК

- НОВАТЭК

- облигации

- ОГК-2

- операционные результаты

- отчеты МСФО

- ПИК СЗ

- полиметалл

- Полюс

- Полюс золото

- прогноз по акциям

- Распадская

- РЖД

- Роснефть

- Россети Ленэнерго

- российский рынок акций

- российский фондовый рынок

- Россия

- Ростелеком

- РСБУ

- Русагро

- Русал

- самолет

- сбербанк

- Северсталь

- Сегежа групп

- Селигдар

- совкомбанк

- Совкомфлот

- сталь

- статистика

- Сургутнефтегаз

- США

- Татнефть

- ТГК-1

- ТМК

- финансовая отчетность

- фондовый рынок

- фондовый рынок

- форекс

- Фосагро

- ФСК Россети

- фьючерс MIX

- ЦБ РФ

- циан

- Энел Россия

- Эталон

- Юнипро

- Яндекс