Козлов Юрий

Фосагро: отчётность завтра, а сегодня позитивные дивидендные новости!

- 18 мая 2021, 19:08

- |

📈 Уже завтра Фосагро планирует опубликовать финансовую отчётность по МСФО за 1 кв. 2021 года, но котировки акций компании уже сегодня пребывают в бурном позитиве, прибавляя сейчас примерно на 4% по сравнению с вчерашним закрытием и находясь буквально в шаге от обновления своих исторических максимумов.

❓ В чём причина?

Всё дело в том, что сегодня утром в роли главного ньюзмейкера выступил Минпромторг РФ, сообщив о нецелесообразности замораживать или жёстко регулировать цены на минеральные удобрения и добавив при этом, что при возникновении взрывного роста цен готов принять дополнительные меры.

По данным министерства, по сравнению с прошлым годом цены на удобрения выросли, но они соответствуют условиям соглашения производителей и аграриев.

«Данный рост не превышает условия, которые были согласованы и закреплены соглашением, подписанным между РАПУ (Российской ассоциацией производителей удобрений) и Росагропромсоюзом в 2019 году, и не превышает 5% ежемесячного роста, а также производителями удобрений применяются скидки от уровня альтернативных рыночных продаж»,— сообщил Минпромторг.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Магнит покупает Дикси? Свежие новости с онлайн-конференции "Атона"

- 18 мая 2021, 12:54

- |

🎤 Инвестиционная компания «Атон» сегодня провела онлайн-конференцию с директором по связям с инвесторами «Магнита» Альбертом Аветиковым. Мы поучаствовали в этой конференции через Zoom, и даже позадавали вопросы от имени нашего сообщества «Инвестируй или проиграешь».

По горячим следам основные тезисы этой онлайн-конференции предлагаю вашему вниманию:

🔸 Самая громкая новость: «Магнит» сегодня анонсировал покупку торговой сети «Дикси», чтобы укрепить свои позиции в Москве и Петербурге, поскольку «Дикси» обладает великолепными локациями в данных городах.

🔸 Сделка по приобретению «Дикси» в объеме 92,4 млрд рублей будет профинансирована как за счёт собственных средств, так и за счёт банковских кредитов.

🔸 Сделка с «Дикси» не окажет негативного влияния на дивидендную политику.

🔸 Долгосрочная стратегия развития бизнеса предполагает ежегодное открытие не менее 2000 новых магазинов.

( Читать дальше )

ЛУКОЙЛ: текущая ситуация с разливом нефти

- 17 мая 2021, 18:18

- |

Коротко о главном:

✅ Ликвидация разлива находится в стадии завершения

✅ Населённым пунктам и объектам экономики, в том числе в Арктической зоне Российской Федерации, ничто не угрожает.

✅ В акваторию реки Колвы попало не более 9 кубометров нефтесодержащей жидкости, оперативно начаты работы по её локализации и сбору. Гибели биологических ресурсов в результате произошедшего нет.

✅ Угрозы источникам питьевого водоснабжения для населения в результате произошедшего нет.

👉 Очень хочется верить, что серьёзных экологических последствий действительно удастся избежать, и ЛУКОЙЛу удастся избежать внушительных штрафов. В моём инвестиционном портфеле на акции компании приходится около 5,6%, поэтому внимательно буду мониторить ситуацию и верить в позитивный исход.

#LKOH

Сургутнефтегаз: всё будет зависеть от курса доллара

- 17 мая 2021, 12:12

- |

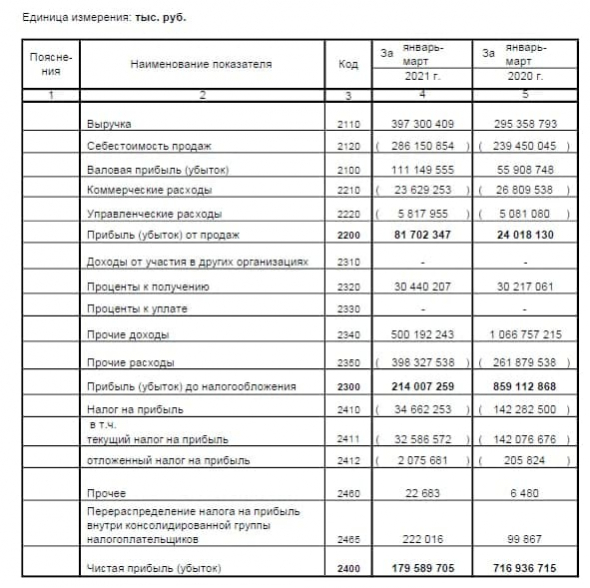

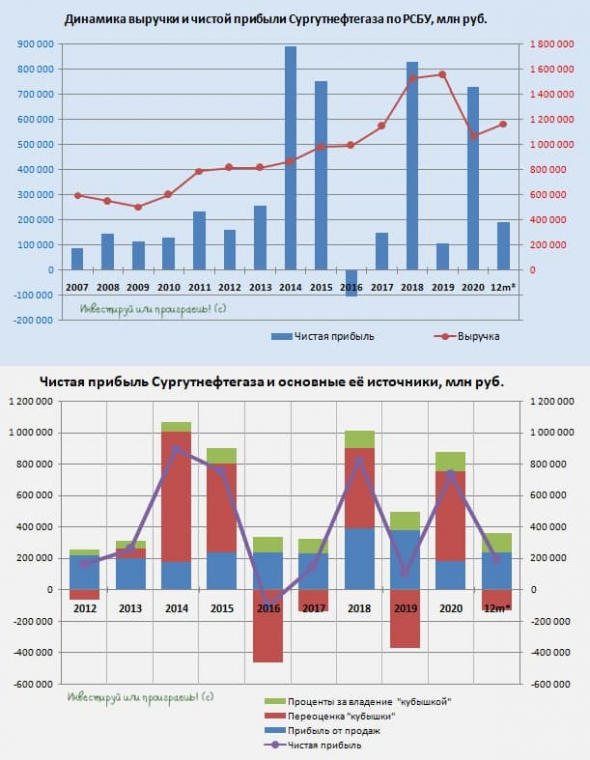

Сургутнефтегаз в конце минувшей недели отчитался по РСБУ за 1 кв. 2021 года, сообщив о падении чистой прибыли в 4 раза по сравнению с прошлым годом – с 717 до 180 млрд рублей:

🛢 И это притом, что прибыль от продаж с января по март выросла в 3,4 раза (г/г) до 81,7 млрд рублей, на фоне восстановления нефтяных котировок (после сложного ковидного отрезка прошлого года) и постепенного ослабления ограничений в рамках соглашения ОПЕК+.

💰 Но Сургутнефтегаз – это не типичная нефтяная компания, которая просто следует за трендами в конъюнктуре рынка чёрного золота. Это уже, как я люблю иногда шутить, в некоторой степени ещё и банк, имеющий так называемую долларовую «кубышку», всеми нами любимую. За первые три месяца текущего года эта кубышка выросла ещё на 6% и сейчас оценивается на уровне 3,79 трлн рублей (больше, чем капитализация компании!).

🧮 А так как кубышка долларовая, каждый месяц её приходится пересчитывать по текущему курсу рубля, и эта переоценка (ввиду солидного размера кубышки) традиционно очень серьёзно влияет на итоговый финансовый результат Сургутнефтегаза. Например, на сей раз переоценка кубышки хоть и оказалась со знаком плюс, но всё же по итогам 1 кв. 2021 года принесла в копилку компании скромные 102 млрд рублей (по сравнению с 805 млрд в аналогичном периоде прошлого года) из-за окрепшего рубля, чем и объясняется падение чистой прибыли компании в 4 раза. В ltm-выражении переоценка кубышки сейчас и вовсе отрицательная.

📈 Проценты за владение кубышкой, пожалуй, наименее волатильная статья в доходах Сургутнефтегаза, но оно и понятно – кубышка с каждым годом только растёт, проценты исправно капают, и с учётом реинвестирования денежных средств эта цифра должна прибавлять и дальше.

( Читать дальше )

Докупать или не докупать акции ЛСР?

- 15 мая 2021, 15:21

- |

📉 В общей сложности, за последние три месяца бумаги ЛСР рухнули уже почти на четверть! Это, собственно, и вынудило меня написать сей пост, дабы вместе с вами порассуждать над вопросом, а не пора ли нам присмотреться к акциям ЛСР на текущих уровнях?

🗞 Макроэкономические и конъюнктурные факторы, влияющие на бизнес российских девелоперов в 2021 году, весьма неплохо были изложены в свежем выпуске журнала «Эксперт», поэтому после её прочтения предлагаю перейти уже непосредственно к корпоративной истории ЛСР.

( Читать дальше )

Так ли страшен рост инфляции в США?

- 14 мая 2021, 18:51

- |

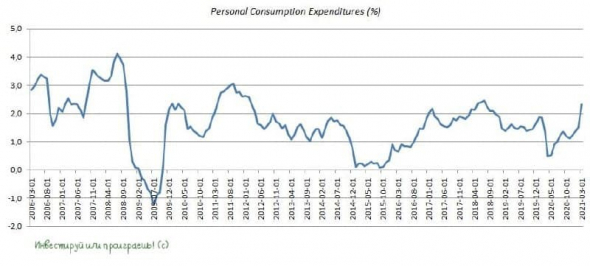

📣 Многие экономисты стали говорить о том, что ФРС США уже в этом году повысит ставки для борьбы с высокой инфляцией, СМИ эту темы быстро подхватили и растиражировали.

📉 Повышение ставок ФРС будет способствовать росту доллара и окажет негативное влияние, как на валюты, так и на рынки акций развивающихся экономик, к которым традиционно относится Россия.

❗️И на первый взгляд, всё выглядит достаточно пугающе, но:

✔️ ФРС США в качестве индикатора инфляции использует не показатель Consumer Price Index, а Personal Consumption Expenditures (PCE), который менее волатилен, чем опубликованный на этой неделе CPI.

✔️ После предыдущего кризиса 2008 года в США уже был период высокой инфляции, когда PCE в сентябре 2011 года достигал уровня 3,1%, однако ФРС повысила процентную ставку лишь в декабре 2015 года!

( Читать дальше )

РЖД восстанавливает грузооборот, GlobalTrans может этим воспользоваться

- 13 мая 2021, 10:10

- |

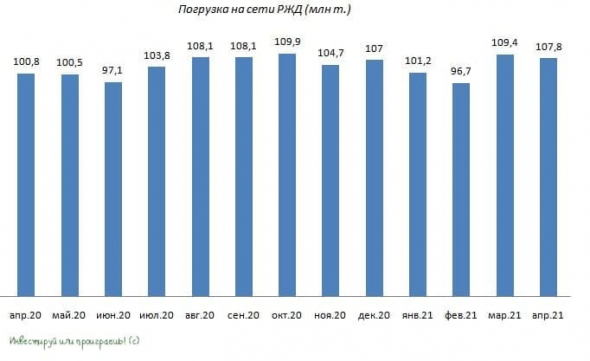

🚂 По оперативной информации, погрузка на сети ОАО «Российские железные дороги» в апреле 2021 года увеличилась на 6,9% (г/г) до 107,8 млн тонн.

📈 За период с января по апрель погрузка увеличилась на 1,8% (г/г) до 414,9 млн т, благодаря росту погрузки угля и зерна.

📈 Хороший рост грузооборота также наблюдается в сегменте лома чёрных металлов, цемента и минеральных удобрений.

📉 Погрузка нефти и нефтепродуктов по итогам четырёх месяцев сократилась на 4,7% (г/г) до 72,2 млн т. Этот сегмент занимает второе место в структуре грузооборота на сети РЖД после угля.

❗️В то же время ситуация в данном сегменте улучшается по мере смягчения соглашения ОПЕК+. Если в январе погрузка сократилась на 9,6% (г/г), то по итогам апреля показатель вырос на 5,2% (г/г) до 18 млн т.

🛢 Поскольку страны ОПЕК+ в прошлом месяце договорились увеличивать добычу в период с мая по июль, то мы должны увидеть рост грузооборота нефти и нефтепродуктов в обозримом будущем.

( Читать дальше )

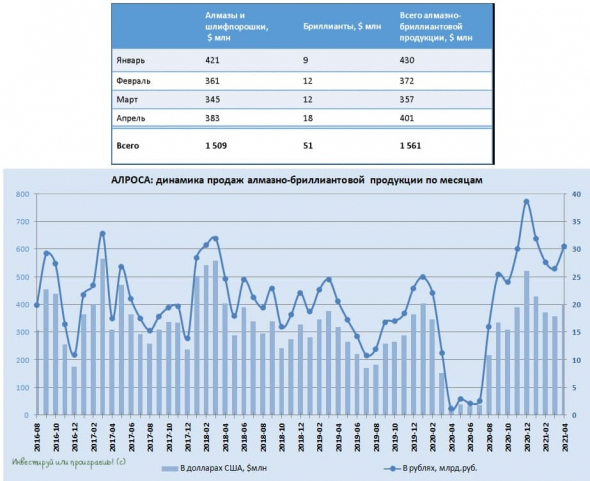

АЛРОСА: трёхмесячный тренд падающих продаж сломлен

- 12 мая 2021, 15:08

- |

После трёх месяцев планомерного снижения динамика, наконец, снова оказалась положительной. По сравнению с мартом компания нарастила продажи алмазно-бриллиантовой продукции на 12,3% до $430 млн, а вот сравнение год к году никакого смысла не имеет, т.к. в апреле 2020 года продажи были символическими ($16 млн) во времена самой острой фазы пандемии COVID-19, когда АЛРОСА практически остановила торговлю из-за жёстких карантинных ограничений по всему миру, разрешив клиентам отказаться от выполнения договорных обязательств.

👨🏻⚕️ «В апреле спрос на ювелирную продукцию с бриллиантами на основных рынках сбыта был устойчиво высоким. При этом уровень запасов сырья в гранильном секторе остается умеренным, а ситуация на рынке необработанных алмазов постепенно смещается в сторону дефицита предложения из-за структурного сокращения действующих мощностей по добыче алмазов в мире.

( Читать дальше )

Магнит или X5?

- 11 мая 2021, 09:24

- |

1️⃣ С конца 2016 года X5 обогнал Магнит по размеру чистой розничной выручки и на сегодняшний день является самой крупной продуктовой торговой сетью в России по обороту. Более того, X5 продолжает оставаться самой быстрорастущей компанией на рынке и с каждым кварталом только увеличивает отрыв от конкурентов:

2️⃣ В свою очередь, Магнит не сдаётся и всеми силами пытается ввязаться в эту конкурентную борьбу с основным конкурентом. Правда, несмотря на ряд перестановок в топ-менеджменте, выручка ритейлера растёт не так активно, как хотелось бы. Хотя, справедливости ради, рентабельность по чистой прибыли у Магнита уже выше, чем у X5, а по рентабельности EBITDA эти две компании сравнялись:

( Читать дальше )

теги блога Козлов Юрий

- Fix Price

- Globaltrans

- IMOEX

- IPO

- IPO 2024

- Ozon

- softline

- X5

- X5 Retail Group

- акции

- АЛРОСА

- анализ отчетности

- Астра

- АФК Система

- Аэрофлот

- Башнефть

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК Норникель

- Группа ЛСР

- дивиденды

- дивиденды 2020

- дивиденды 2021

- доллар

- займер

- золото

- инвестирование

- инвестиции

- Индекс МБ

- индекс Мосбиржи

- интервью

- инфляция

- КарМани

- ключевая ставка ЦБ РФ

- коронавирус

- Ленэнерго

- ЛСР

- ЛУКОЙЛ

- М.видео

- Магнит

- ММВБ

- ММК

- Мосбиржа

- Московская биржа

- Мосэнерго

- МСФО

- МТС

- недвижимость

- нефть

- НЛМК

- НОВАТЭК

- облигации

- ОГК-2

- операционные результаты

- отчеты МСФО

- ПИК СЗ

- полиметалл

- Полюс

- Полюс золото

- прогноз по акциям

- Распадская

- РЖД

- Роснефть

- Россети Ленэнерго

- российский рынок акций

- российский фондовый рынок

- Россия

- Ростелеком

- РСБУ

- Русагро

- Русал

- самолет

- сбербанк

- Северсталь

- Сегежа групп

- Селигдар

- совкомбанк

- Совкомфлот

- сталь

- статистика

- Сургутнефтегаз

- США

- Татнефть

- ТГК-1

- ТМК

- финансовая отчетность

- фондовый рынок

- фондовый рынок

- форекс

- Фосагро

- ФСК Россети

- фьючерс MIX

- ЦБ РФ

- циан

- Энел Россия

- Эталон

- Юнипро

- Яндекс